給与支払報告書の書き方は?総括表と個人別明細書の記入例や手順を解説

更新

従業員を雇用している場合、企業だけでなく個人事業主にも、毎年、従業員が居住する市区町村へ給与支払報告書を提出する義務があります。しかし年に1度の作業であるため、書き方や手順を忘れてしまうことも少なくありません。

給与支払報告書は、従業員の住民税を算定する根拠となる書類です。そのため、給与支払状況を正確に記載し、期限内に提出することが求められます。

本記事では、給与支払報告書の作成に携わる方に向けて、記入例を示しながら書き方をわかりやすく解説します。さらに、提出時の注意点や、記載内容に誤りがあった場合の対処法も紹介します。業務をスムーズに進めるためにお役立てください。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

給与支払報告書とは、住民税額を算定するための書類

「給与支払報告書」とは、事業者が従業員に対して1年間に支払った給与の総額を、各従業員の現住所がある市区町村へ報告するための書類です。この報告書に記載された前年の所得金額が、市区町村における住民税額算定の根拠となります。そのため、従業員を雇用している事業者は、給与支払報告書の提出が求められます。

給与支払報告書については、こちらの記事でも詳しく紹介しています。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

給与支払報告書(個人別明細書)の書き方【記入例あり】

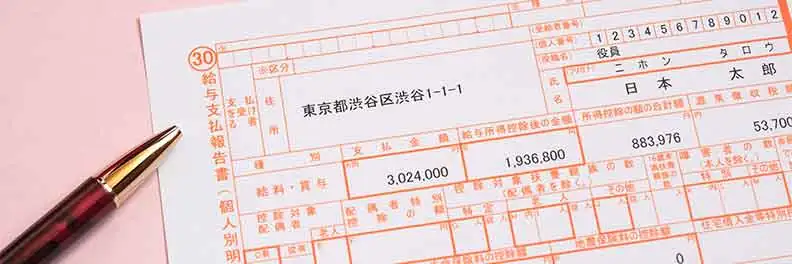

給与支払報告書は、個人別明細書と総括表の2つから構成されます。税務署に提出する源泉徴収票と同じ数字が使われるため、給与支払報告書と源泉徴収票の内容は一致するのが原則です。記載に誤りがあった場合は、訂正分の給与支払報告書を提出します。

以下に、個人別明細書の各項目別の書き方とポイントを、記入例と共に詳しく解説します。

-

引用:国税庁「給与所得の源泉徴収票(給与支払報告書)

」

支払いを受ける者

従業員の氏名・生年月日・住所など、個人情報を正確に記載します。住所は、対象年の翌年の1月1日時点のものです。住民票と一致していない場合は同日現在の住所地を記載します。

「役職名」欄は、部長など役職があれば記載しますが、なければ空欄で問題ありません。

また、給与支払報告書には従業員のマイナンバーの記載が義務付けられています。事前に従業員からマイナンバーを適切に収集・管理しておきましょう。

支払金額

対象年(1月1日~12月31日)に支払った基本給・手当・残業代など、すべての給与の合計金額を記載します。また、月15万円を超える分の通勤手当や、住居手当などは課税の対象となるので、その旨を反映させます。

交通費や通勤手当については、こちらの記事でも詳しく紹介しています。参考にしてください。

給与所得控除後の金額

給与所得控除後の給与等の金額は、国税庁のウェブサイトに掲載されている控除額の早見表を参照して計算します。税額の計算に直接影響するため、最新の税法を基に正確に算出します。

また、年末調整をしていない従業員は、空欄になります。

-

参照:国税庁「No.1410 給与所得控除

」

所得控除の額の合計額

所得控除(社会保険料控除・小規模企業共済等掛金控除・生命保険料控除・地震保険料控除・障害者控除・寡婦控除・ひとり親控除・勤労学生控除・配偶者控除・配偶者特別控除・扶養控除・基礎控除)の合計金額を記載します。

これらの金額により課税対象金額が決定するため、控除の適用基準を把握したうえで、正確な金額を記載します。年末調整をしていない従業員は、空欄になります。

所得控除については、こちらの記事でも詳しく紹介しています。

源泉徴収税額

給与から先に差し引かれた、年末調整後に確定した源泉所得税額と復興特別所得税額の合計金額を記載します。年末調整をしていない従業員の場合、給与等から実際に徴収された所得税額と復興特別所得税額の合計金額を記載します。

給与計算システムなどを利用している場合、税額表に基づいて自動的に計算された数値を入力すると確実です。

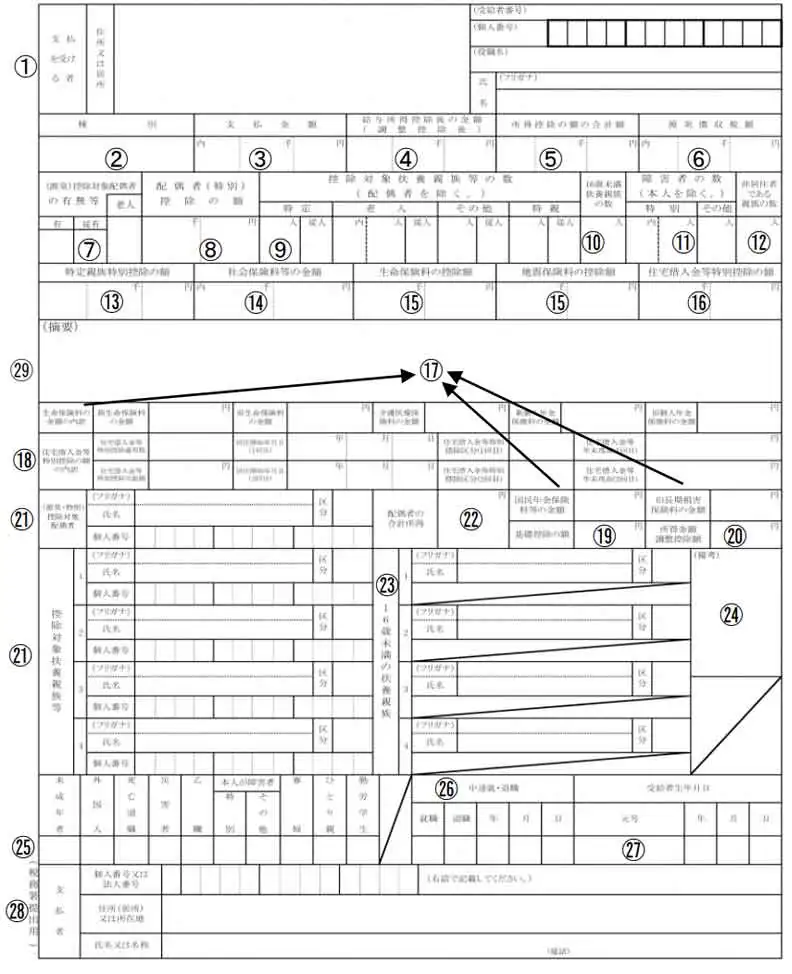

控除対象配偶者、扶養親族、障害者の数

生計を一にする家族に控除対象配偶者や扶養親族、障害者がいる場合、各項目に以下のように記載します。

- ■(源泉)控除対象配偶者の有無等

-

- 控除対象配偶者がいる場合…「有」欄に「〇」を記載

- 従たる給与において控除対象配偶者がいる場合…「従有」欄に「〇」を記載

- 控除対象配偶者が老人控除対象配偶者である場合…「老人」欄に「〇」を記載

さらに、隣の欄には控除額を記載します。

- ■「控除対象扶養親族の数(配偶者を除く。)」

-

- 19歳以上23歳未満の扶養親族がいる場合…「特定」の欄に人数を記載

- 満70歳以上の親族がいる場合…「老人」の欄に人数を記載(「内」の欄には同居している人数を記載)

- 上記以外の扶養親族がいる場合…「その他」の欄に人数を記載

その他、「16歳未満扶養親族の数」「障害者の数(本人を除く。)」「非居住者である親族の数」の欄にも、該当する控除対象者がいれば、人数を記載します。控除対象者がいる場合、控除額に影響するため、正確な情報を記載します。

社会保険料等の金額、控除額

給与から控除された社会保険料(健康保険・厚生年金・雇用保険など)の総額を記載します。

生命保険料控除額および地震保険料控除額については「給与所得者の保険料控除申告書」を基に、住宅借入金特別控除の額については、「給与所得者の(特定増改築等)住宅借入金特別控除申告書」を基に記載します。

配偶者の合計所得

控除対象配偶者がいる場合、配偶者の年間所得金額を記載します。配偶者の所得額に基づいて、配偶者控除の適用可否および配偶者特別控除の控除額が決定されるため、よく確認しましょう。

扶養親族

控除の対象となる扶養親族の氏名・個人番号(マイナンバー)を記載します。

非居住者の場合、区分欄に「〇」を記載します。

16歳未満の扶養親族については、隣の記載欄を使用します。

国内に居住していない場合、区分欄に「〇」を記載します。

控除額は扶養親族の人数に応じて変わるため、人数や関係性は正確に記載してください。

国民年金保険料等の金額、旧長期損害保険料の金額

対象年に支払った国民年金保険料と旧長期損害保険(2006年12月31日までに締結した損害保険)料を記載します。従業員から提出された控除証明書と照合し、記載内容に相違がないか確認してください。

住宅借入金等特別控除の金額

従業員から提出された「給与所得者の住宅借入金等特別控除申告書」に基づき、「住宅借入金等特別控除の金額」欄には控除額を記載します。

次に「住宅借入金等特別控除の額の内訳」欄に詳細を記入します。記入する項目は「適用数」「居住開始年月日」「住宅借入金等特別控除区分」「住宅借入金等年末残高」「住宅借入金等特別控除の金額」です。

「住宅借入金等特別控除区分」には、適用される控除に応じた略語で「住・認・増・震」などと書き込みます。略語については、各市区町村のホームページにある「書き方」「記載例」などを参照します。

控除の種類に誤りがないよう注意し、複数回控除を適用する場合は、1回目と2回目で別々の欄に記入します。さらに3回目以降は「摘要」欄を使用します。

摘要

以下の事項を記載する欄です。

-

- 控除対象扶養家族や16歳未満の扶養家族が5人以上いる場合、その氏名を記載します。

- 同一生計配偶者が障害者・特別障害者・同居特別障害者のいずれかである場合、「氏名(同配)」と記載します。

- 所得金額調整控除を適用する場合、該当する要件に応じて記載します。

- 年末調整で住宅借入金等特別控除を3回以上受けた場合、その居住開始年月日・区分・年末残高などを記載します。

- 対象年の中途に就職した従業員が、就職前に受け取った給与を年末調整に含める場合、以前の支払者の情報・退職年月日・給料から控除された保険料の金額などを記載します。

- 賃金の支払の確保等に関する法律第7条に基づいて、未払給与などの弁済を受けた退職勤労者は、弁済金額などを記載します。

- 改正前の寡婦控除や寡夫控除などの適用がある場合は記載します。

- 災害による徴収猶予を受けた場合、徴収猶予税額を記載します。

- 租税条約による免除を受ける場合、免税対象額と該当条項を赤字で記載します。

詳細については、以下の国税庁の資料を参考にしてください。

-

参照:国税庁「第2 給与所得の源泉徴収票(給与支払報告書)

」

支払者

「支払者」欄には、給与支払者の法人番号(個人事業主はマイナンバー)・所在地・名称・電話番号を正確に記載してください。特に法人番号を誤記しないよう注意しましょう。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

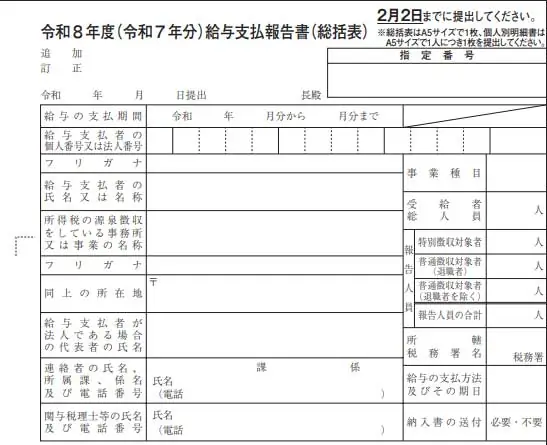

総括表の書き方【記入例】

総括表は、各地方自治体に提出する給与支払報告書の表紙として使用される書類です。例えば、従業員が200人いて、そのうち100人がA市在住の場合、A市には100人分の給与支払報告書と総括表をまとめて提出します。

総括表は各地方自治体から配布されるため、市区町村により書式に多少違いがあります。以下では、東京都港区の書式に基づき、総括表の具体的な書き方や重要なポイントを、記入例を交えて詳しく解説します。

-

引用:港区「令和8年度(令和7年分)給与支払報告書(総括表)

」

給与の支払期間

従業員に給与を支払った対象期間を記載します。2026年(令和8年)度の場合の対象期間は、2025年(令和7年)1月から12月です。支払った給与がどの期間に該当しているかを明確にするため、正確な期間を漏れなく記載します。

給与支払者の個人番号または法人番号などの情報

給与支払者の名称・所在地・郵便番号・法人番号(個人事業主はマイナンバー)などを記載します。郵便番号・法人番号も記載し、所在地とは異なる場所で給与を管理している場合や、特別徴収の通知書を本社ではなく別営業所に送付してほしい場合、「所得税の源泉徴収をしている事務所または事業の名称」欄に記載します。

連絡者の情報

総括表に関する問い合わせを受ける担当者の名前と連絡先を記載します。各地方自治体や税務署からの問い合わせに、迅速に対応するための情報です。一般的には、連絡先として電話番号とメールアドレスを記載します。

関与する税理士等の情報

税務処理を税理士などに委託している場合、依頼先の事務所に関する情報を記載する欄です。社内に担当者がいる場合は、空欄のままで問題ありません。

事業種目

給与支払者の事業の種類を記載します。具体的には卸売業・小売業・製造業・建設業・サービス業・不動産業などです。幅広く事業を展開している場合、主要となる業種を記載してください。

受給者総人数

提出する年の1月1日時点に在籍しており、給与・賞与などを受け取っている従業員の総数を記載します。正社員だけでなく、パートやアルバイトなどを含むすべての受給者が対象です。

報告人員

総括表を提出する地方自治体に居住する受給者数を記載します。「特別徴収対象者」「退職者」「普通徴収の対象者」の各人数とその合計人数となります。提出前に添付する個人別明細書の数と合致することを確認してください。

所轄税務署

給与支払者が属する税務署名を記載します。

給与支払の方法及び期日

給与の支払方法は「銀行振込」「現金支給」、期日は「毎月25日」「月末」などです。「毎月25日に銀行振込」「月末に現金支給」など、支払う頻度と方法を記載します。支払方法を「月給」や「時給」にして「月給・毎月25日」と記載してもかまいません。

納入書の送付

住民税納入書の送付有無を記載する欄です。窓口での納付であれば「必要」に、電子納付であれば「不要」に「〇」を記載します。

住民税の納入方法には、金融機関や各地方自治体への直接納入、eLTAX を利用した「ATM 納付」「インターネットバンキング納付・クレジットカード納付」「ダイレクト納付」があります。納付期限を過ぎると延滞税が発生する可能性がありますので、納入書に記載された期限までに支払うようにしましょう。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

給与支払報告書を書き間違えたときの対処法

給与支払報告書を書き間違えたときの対処法は、提出前に気づいたか、提出後に気づいたかで対応が異なります。以下にそれぞれの対処法を詳しく解説します。

提出前に気づいた場合

市区町村に提出する前に書き間違いに気づいた場合は、書類の該当箇所を訂正するだけで済みます。1文字の誤りは斜線、2文字以上は二重線を引き、その上に正しい情報を記載しましょう。公的な書類のため、訂正した部分には訂正印を押してください。

ただし、地方税法に基づいた書類ということもあり、余裕があれば新しい用紙を送付してもらう、またはダウンロードして、書き直すのが望ましい対応です。また、給与支払報告書と源泉徴収票の内容は一致していることが前提のため、給与支払報告書に誤りがあった場合は、源泉徴収票にも同様の誤りがないか必ず確認しましょう。

提出後に気づいた場合

市区町村へ提出後に書き間違いに気づいた場合、または提出後に市区町村から指摘を受けた場合は、訂正の手続きを行います。従業員の個人別明細書と総括表を新たに作成し、総括表左上の「訂正」の欄に「○」を付け、市区町村に書類を再提出します。

提出後に訂正すると書類を作成し直したり、再送したりする作業が発生します。そのため、提出前に十分に確認しましょう。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

給与支払報告書に関するよくある質問

給与支払報告書の作成に慣れていない場合、提出の時期や提出しなかった場合の罰則など、疑問に思うことも多いでしょう。以下に給与支払報告書に関するよくある質問と回答を紹介します。

給与支払報告書の提出先と提出するタイミングは?

通常、提出先の各地方自治体から給与支払報告書の総括表が送付されます。年末調整を行ったうえで、給与支払報告書と総括表を作成しましょう。給与支払報告書は、年末調整で用いる源泉徴収票と基本的に同じ内容を反映するため、年末調整後に作成すると効率的です。

提出方法は、窓口への持ち込み・郵送・電子申請のいずれかを選択できます。提出先は、各地方自治体により異なる(例:市役所に出すのか、〇〇センターに出すのか)ため、事前に確認しましょう。提出期限は、1月31日までです。ただし、1月31日が土日祝日の場合は、翌平日が期限となります。

給与支払報告書を提出しなかったらどうなる?

給与支払報告書と総括表の提出は、地方税法によって義務付けられています。提出を怠ると担当者と法人には1年以下の懲役、または50万円以下の罰金が科されます(地方税法第317条の7第1項、第2項)。また、提出が遅れると従業員の住民税の請求時期が遅れる可能性があります。その結果、通常12か月で分割納入する住民税をより少ない月数で納付することになると、従業員の月額負担が増加する場合があります。さらには、その従業員が受けられる住民サービスに支障をきたすケースも考えられます。したがって、期限内に提出する必要があります。

- 参照:e-Gov法令検索「地方税法

」

給与支払報告書が提出不要な場合はある?

給与支払報告書は、原則として全従業員分を提出する義務があります。ただし、例外として前年度中に退職し、給与総額が30万円以下の従業員については提出が不要です。

なお、一部の地方自治体では同条件下でも提出が求められる場合があるため、事前に確認しましょう。提出が免除される場合でも、提出することに問題はありません。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

給与支払報告書を正しく作成しよう

給与支払報告書は、従業員へ支払った給与額や控除額などを市区町村に報告するため、年に1度作成する書類です。個人別明細書と総括表で構成されており、個人別明細書には源泉徴収票と一致した内容が記載されます。

給与支払報告書は住民税を算定する根拠となる書類で、提出後に間違いに気付くと手続きもやや複雑なため、作成時に正確な内容を記載しましょう。正確な給与支払報告書を効率的に作成するためには、給与計算ソフトの導入が有効です。

「弥生給与Next」は、給与計算だけでなく勤怠管理、労務管理もシームレスに連携できる、クラウド給与ソフトです。「弥生給与Next」を導入することで勤怠情報を基に給与額などが自動計算されるため、ケアレスミスの防止にも貢献します。給与支払報告書作成業務の効率化を目指すなら、ぜひ導入をご検討ください。

-

※ご契約のプランによって利用できる機能が異なります。

※本記事は2025年10月2日時点の情報を基に制作しています。

【無料で資料ダウンロード】「弥生給与 Next」でバックオフィス業務をスムーズに

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら、すべての機能を最大2か月間無料で利用できます!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。