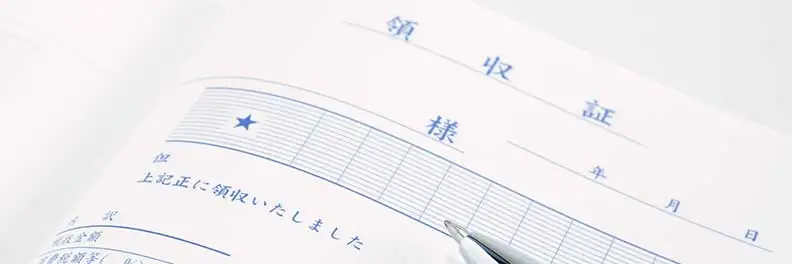

領収書発行後に返金が発生した場合の対処法は?返金受領書の書き方も紹介

監修者: 中川 美佐子(税理士)

更新

領収書を渡した後に、諸事情により返金に応えなければならないケースがあります。その場合は、状況に合わせて「全額返金する」あるいは「差額を払い戻す(一部返金)」のどちらかで対処します。差額を払い戻す場合は、領収書に関する対処に注意しなければなりません。差額の領収書だけではなく、マイナスの領収書や返金受領書などの手配もあるため、それぞれの特徴を理解しておきましょう。本記事では、領収書を渡した後に返金を要求された場合の対処法や注意点、返金受領書の書き方、領収書の保管期間などを解説します。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

領収書発行後に返金が発生した場合の対処法

領収書を発行した後に返金を要求された場合は、全額返金あるいは差額の払い戻しのどちらかで対処します。それぞれの対処法について、あらかじめ確認しておきましょう。

1. 全額を返金する

商品取引において、購入された商品が不良品であっても、同じ商品の在庫がなく、交換対応ができないことがあります。このような場合は取引を白紙に戻し、全額返金で対処することが一般的です。

売主は、全額返金の場合、その分の売上をゼロに戻さなければならないため、渡した領収書を返却された後で、返金処理を行います。このときに返却された領収書は、返金の証明となるので、大切に保管しましょう。

また、全額返金後に他の商品が購入されたとき、その売上は返品された商品とは別の売上として計上するため、新たな領収書の発行が必要です。全額返金は手間がかかるように見えますが、状況によっては顧客満足度を高め、早期に処理できる対処法のひとつです。

2. 差額のみを払い戻す

商品やサービスの価格が変更になったにもかかわらず、変更前の金額で販売してしまうことや、キャンペーンで値引きされるはずの商品を、通常価格で販売してしまうこともあります。

このようなミスは、例えば「2万円で購入された商品が実際は1万円だった」場合、間違えた金額による取引が生じるため、相殺した差額を払い戻すことで処理します。

ただし、領収書などの手配には3パターンあり、それぞれの特徴を把握しておきましょう。

差額の領収書を発行してもらう

前述した例のように、2万円で購入された商品が実際は1万円だった場合、2万円の領収書を渡している状態です。差額を払い戻す場合、購入側が発行する1万円の領収書と引き換えに返金します。

マイナスの領収書を発行する

マイナスの領収書を発行する場合は、金額の頭に「−(マイナス記号)」あるいは「△」を付け、マイナスの金額を記載します。しかし、マイナスの領収書は、売主側と買主側が勘違いしやすいというデメリットがあります。

一部返金処理の勘違いを防ぐには、購入時に渡した領収書が返却された後に正しい金額の領収書を発行します。このときに返却された領収書は斜線で取り消し、再発行した旨を記載して保管します。なお、領収書に記載されている金額が5万円以上の場合、収入印紙の貼付が必要になるので忘れないようにしましょう。

購入時に渡した領収書の金額が5万円以上で、返金後に改めて発行した領収書の金額も5万円以上の場合、それぞれに収入印紙を貼付する必要があるので注意しましょう。

参照:国税庁「No.7105 金銭又は有価証券の受取書、領収書」

返金受領書を発行する

領収書を紛失した場合は、基本的に返金は不可です。しかし、ビジネス上の取引では、顧客との信頼関係を維持するためや、正当な理由がある場合には返金対応を行うことがあります。その場合は、返金を証明するために「返金受領書」が必要になります。購入者側は売主側が返金を決定した後に発行します。購入者がその書類に必要事項を記入し、署名することで、返金を確認できます。

【1年間無料】フリーランスの見積・請求・申告は「Misoca×やよいの青色申告 オンライン」セットがお得!

返金受領書とは?

返金受領書は「返金受理書」とも呼ばれ、返金済みであることを証明する受取書です。書き方やフォーマットは特に定められていませんが、発行日や金額、発行者情報、受取人情報の他、返金を要求した事由や金額の内訳などのただし書きの記載が求められます。

返金受領書は印紙が不要

通常、5万円以上の領収書には印紙税が課税されるので、収入印紙を貼付します。差額の払い戻しで受け取る金額が5万円以上になれば、返金受領書にも印紙税が課税されると思われがちです。

しかし、営業活動にあたらない受領書は非課税となっています。相手側が一般消費者の場合は、営業活動にあたらないため、金額が5万円以上でも返金受領書には収入印紙を貼付する必要がありません。

参照:国税庁「No.7105 金銭又は有価証券の受取書、領収書」

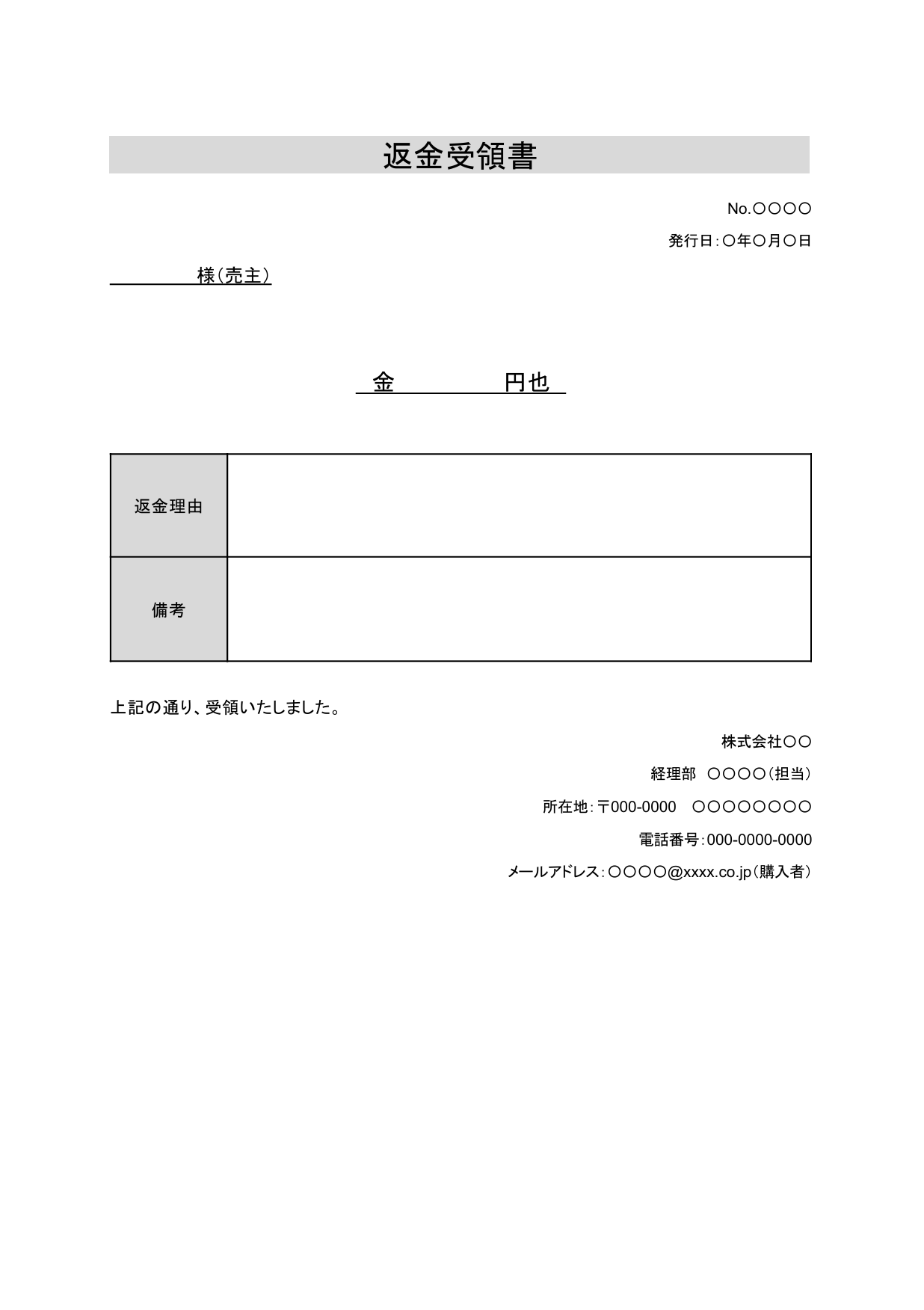

返金受領書の書き方【記入例】

返金受領書には、主に以下の事項を記載します(購入者側の記載例)。

購入者(返金を受ける側)としての記載となります。

-

- 発行日(返金を受けた日)

- 受領書番号(通し番号)

※必須ではないですが、取引の識別や追跡がしやすくなります。 - 返金を受ける購入者側の情報(氏名や住所、電話番号など)

- 金額(返金される金額)

- ただし書き(返金を要求する事由や商品・金額の内訳など)

- 領収書の発行者の情報(売主の氏名あるいは企業名、住所、電話番号など)

他にも、自社に合わせて記載項目を追加しても構いません。例えば、ただし書きに品名や品番、金額を記入できる製品明細表を追加できます。

記載項目のレイアウトは、右上に受領書番号と発行日、左側に売主の氏名、発行日の下に発行者の情報を配置することが一般的です。そして、これらの項目の下には返金額とただし書きを、最下部には受取人(返金を受ける人)の情報を配置します。

なお、返金受領書は、インターネット上のテンプレートや返金証明書の記入例などを参考にするとよいでしょう。以下からダウンロードできますので、適宜編集してご利用ください。

【1年間無料】フリーランスの見積・請求・申告は「Misoca×やよいの青色申告 オンライン」セットがお得!

領収書の発行後に返金する際の注意点

領収書を渡した後に返金を求められたときは、以下の3点に注意しましょう。

原則、領収書がないと返金できない

領収書は支払いの証明書であり、手元になければ基本的に返金不可です。たとえ、店頭販売している商品と同じ物を返品したい場合でも、その店舗で購入した事実を証明するのは難しいでしょう。ただし、その店舗限定の商品で、価格に変動がない場合など、支払われた金額が予測できるケースもあります。

このような状況で返金する場合は、購入側が領収書を発行する方法で対処します。あるいは、商品の返品処理後に自社で用意した返金領収書に必要事項を記入してもらう方法でも構いません。重要なのは、返金済みであることを証明する受取書を残すことです。

領収書の訂正はしない

領収書は原則として、修正液や修正テープなどで修正や訂正することはできません。同様に、二重線を引いて訂正印を押印することもできません。理由は、これらの対応をした場合、領収書を受け取った側が勝手に改ざんできてしまい、不正につながる可能性があるからです。

また、ビジネスマナーとしても修正は望ましくないため、書き損じた書類は破棄し、改めて発行しましょう。領収書の再発行が求められたときも手直しは不可です。

なお、領収書の書き間違いを防ぐためには、基本を押さえておくことが大切です。以下の記事で、作成時に準備する物や項目ごとの書き方などを確認できるので、ぜひ参考にしてください。

全額を返金するとわかりやすい

領収書の金額と支払われた金額が異なることが発覚したとき、全額返金と差額の払い戻し(一部返金)のどちらを取るか、判断に迷う場面もあります。ケースバイケースですが、全額返金を選択した方がわかりやすいです。全額返金なら、購入側の領収書が返却された後、返金に応えれば取引が白紙にできます。領収書の発行や返金受領書などが必要となる差額の払い戻しよりも、わかりやすい対処法です。

また、全額返金は、領収書に記載された金額と誤差がないかをチェックすれば良いので、差額の計算誤りなどのミスを防げるメリットもあります。

【1年間無料】フリーランスの見積・請求・申告は「Misoca×やよいの青色申告 オンライン」セットがお得!

領収書の保管期間

領収書の保管期間は、法人は法人税法、個人事業主は所得税法で、それぞれ定められています。法人は原則として7年です。ただし、青色申告書を提出した事業年度に欠損金額が生じた場合と、青色申告書を提出しなかった事業年度に災害損失金額が生じた場合は10年となります。保管期間は、確定申告の提出期限の翌日から数えます。

その一方で、個人事業主は青色申告なら原則7年、白色申告なら原則5年です。ただし、青色申告でも前々年の事業所得と不動産所得の合計が300万円以下なら5年となります。保管期間は領収書を発行した日、あるいは受領した日の翌年3月16日から数えます。

法人や個人事業主が購入側となる場合、領収書は定められた期間の保存が必要です。そのため、返金の要求があった際、経理担当は領収書の内容を確認することで、スムーズに返金処理を行えることがほとんどです。

参照:国税庁「No.5930 帳簿書類等の保存期間」

参照:国税庁「記帳や帳簿等保存・青色申告」

【1年間無料】フリーランスの見積・請求・申告は「Misoca×やよいの青色申告 オンライン」セットがお得!

領収書発行後の返金は適切な対応が必要!

領収書発行後に返金を求められた場合は、全額返金あるいは差額の払い戻し(一部返金)のどちらかで対応します。全額返金の場合は、発行した領収書の返却後に返金するだけなので手間はかかりませんが、差額を払い戻す場合は、注意が必要です。差額の領収書やマイナスの領収書、返金受領書などを正しく処理する必要があります。

領収書をスムーズに発行したいなら、弥生のクラウド請求書作成ソフト「Misoca」の活用がおすすめです。手書きや表計算ソフトなどよりも、簡単に作成できます。

【1年間無料】フリーランスの見積・請求・申告は「Misoca×やよいの青色申告 オンライン」セットがお得!

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

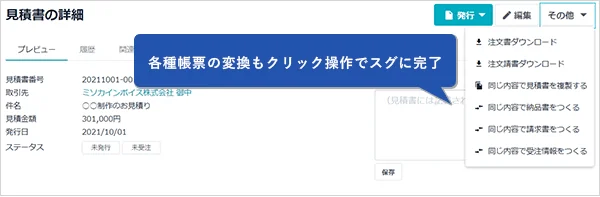

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

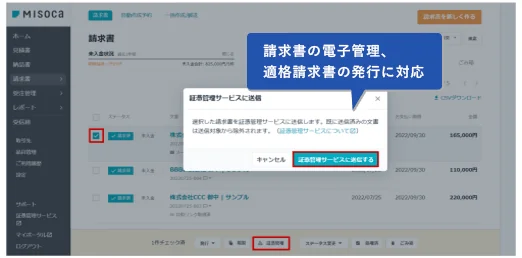

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

この記事の監修者中川 美佐子(税理士)

税務署の法人税の税務調査・申告内容の監査に29年勤務後、令和3年「

たまらん坂税理士法人」の社員税理士(役員)に就任。法人の暗号資産取引を含め、法人業務を総括している。