アルバイトが確定申告をしないとどうなる?必要書類や申告手順を解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

確定申告とは、年間の所得金額と納めるべき所得税を自分で計算し、申告・納税することを指します。アルバイトをしていて、自分は確定申告をしなければならないかどうか、悩む方もいるのではないでしょうか。

ここでは、アルバイトでも確定申告が必要となるケースや、確定申告をした方が得なケースのほか、確定申告を怠った場合に課されるペナルティ、具体的な確定申告の手順について解説します。

アルバイトの確定申告は、不要な場合と必要な場合がある

アルバイトをしている方は、状況によって確定申告が不要な場合と必要な場合があります。そもそも確定申告とは、所得を得た方が年間の所得金額と納めるべき所得税を自分で計算したうえで、申告・納税する手続きのことです。

勤務先から給与収入を得ている方は、多くの場合毎月の給与から所得税を源泉徴収され、年末の年末調整によって申告・納税が済んでいるため、自分で確定申告をする必要はありません。アルバイトであっても勤務先が1か所で、源泉徴収と年末調整を行ってもらえるのであれば確定申告は不要です。

ただし、アルバイトでも確定申告が必要となることがあります。どのような場合に確定申告が必要になるのか、正しく理解しておくことが大切です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

アルバイトでも条件次第で確定申告が必要となるケース

アルバイトでも確定申告が必要となる条件は、1年間の収入の合計や、年末調整の有無によって異なります。ここでは、主な5つのケースを見ていきましょう。

アルバイトの年収が103万円を超えていて、アルバイト先で年末調整をしていない場合

アルバイトの年収が103万円を超えていて、かつアルバイト先で年末調整がされていない場合には、1年間で得た所得金額と、納めるべき所得税額が計算されていないため、自分で確定申告をする必要があります。

年末調整とは、年間の給与収入と各種控除を勤務先が取りまとめ、所得税の計算をする手続きのことです。アルバイト先で年末調整がされていれば、確定申告で必要とされる処理がすでに完了していることになるため、基本的に確定申告は不要です。

アルバイトの年収が103万円以下で、月収から源泉徴収されていない方も確定申告の必要はありません。103万円という数字は、年間の合計所得額が2,400万円以下の方が全員受けられる基礎控除48万円と、給与所得者が受けられる給与所得控除の最低額55万円の合計額で、多くのアルバイト従業員が利用できる最低限の控除の額です。

税金は、給与の額面から給与所得控除と所得控除額を差し引いた額を基に税率を課されるため、1年間の給与収入が103万円以下の方は課税所得の算定はありません。結果として税金がかからないことから、確定申告は不要です。

確定申告と年末調整の違いについては以下の記事で詳しく解説していますので参考にしてください。

アルバイトの年収が103万円を超えていて、年末調整の前にアルバイトを辞めている場合

アルバイトの年収が103万円を超えており、かつ年内にアルバイトを辞めている場合は確定申告をする必要があります。

年末調整は、原則として12月31日時点で在籍している従業員で年収が確定している方に対して勤務先が行う処理であり、それ以前に辞めている場合には所得税の計算と申告は行われていません。退職時に源泉徴収票を発行してもらうか、以前の勤務先に問い合わせて発行してもらい、確定申告をしましょう。

なお、年内に別のアルバイトを始め、その年の12月31日時点で新しいアルバイト先に在籍している場合には、辞めたアルバイト先で発行された源泉徴収票を新たなアルバイト先へ提出すれば確定申告は不要です。こうすることで、2つの勤務先で得た収入をまとめて年末調整してもらえます。

アルバイトを掛け持ちしていて、メイン以外の給与収入が20万円を超えている場合

2つ以上のアルバイトを掛け持ちしていて、メイン以外の給与収入が20万円を超えている場合も確定申告が必要です。

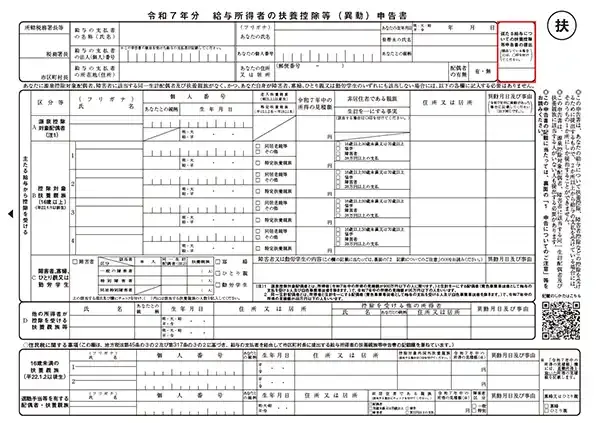

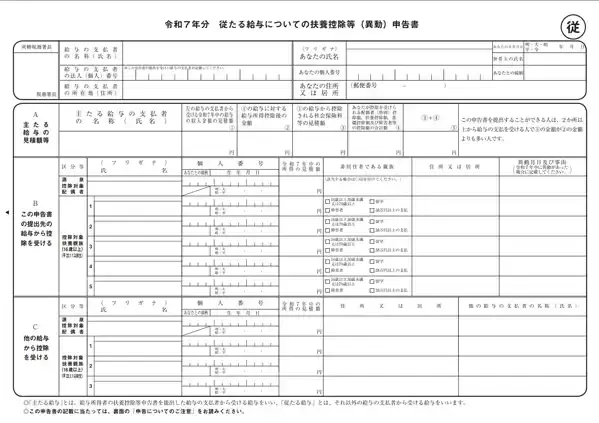

年末調整は1か所でしか受けられないため、複数のアルバイト先から「給与所得者の扶養控除等(異動)申告書」の提出を求められても、提出するのはメインのアルバイト先1か所のみです。その際、「従たる給与についての扶養控除等申告書の提出」欄に◯をつける必要があります。そのうえで、メイン以外のアルバイト先には「従たる給与についての扶養控除等(異動)申告書」を提出します。

給与所得者の扶養控除等(異動)申告書

-

※国税庁「A2-1 給与所得者の扶養控除等の(異動)申告

」

従たる給与についての扶養控除等(異動)申告書

年末調整が受けられるのは、「給与所得者の扶養控除等(異動)申告書」を提出したアルバイト先での給与収入のみです。それ以外のアルバイト先の給与収入(従たる給与)については、自分で確定申告をしなければ源泉徴収された分が精算されません。また、従たる給与収入が合計で20万円を超えている場合は、確定申告が必要になります。

確定申告をする際には、アルバイト先で発行される源泉徴収票が必要です。年末調整がされていない場合にも、源泉徴収票は発行されます。

なお、源泉徴収票には発行期限があります。源泉徴収した年の翌年の1月31日まで、あるいは年の中途で退職した方の場合は退職の日から1か月以内と税法に定められています。交付が遅れているという方は、アルバイト先に問い合わせてみましょう。

アルバイト以外の副業の所得が20万円を超えている場合

アルバイト以外に副業をしていて、副業の所得が年間20万円を超えているようなら、確定申告が必要です。例えば、アルバイトの給与収入が年間150万円、個人事業主としてフードデリバリーをして得た所得(収入から経費を差し引いた額)が年間30万円であれば、アルバイト先での年末調整の有無にかかわらず確定申告をする必要があります。

なお、確定申告書には、アルバイトの給与収入とフードデリバリーの所得の両方を記載する必要があります。

副業の確定申告のやり方については以下の記事で詳しく解説していますので参考にしてください。

事業所得者がアルバイトをしている場合

事業所得者がアルバイト収入も得ている場合は、アルバイトの給与額にかかわらず確定申告が必要です。

事業所得者とは、雇用されることなく個人事業主として所得を得ている方のことを指します。例えば、フリーランスは個人事業主に含まれるため、フリーランスでの事業のかたわらアルバイトをしている場合などはこのケースに含まれます。

事業所得について確定申告をする際に、アルバイトの給与についても併せて申告してください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

アルバイトでも確定申告をした方が得なケース

アルバイト先で年末調整を受けた方は、基本的に確定申告が不要です。しかし、確定申告をする必要はないとしても、確定申告をした方が得な場合があります。

ここでは、アルバイトでも確定申告をした方が得なケースを具体的に見ていきましょう。

医療費控除、寄附金控除、雑損控除を受けたい場合

医療費控除、寄附金控除、雑損控除は、年末調整では申告できません。年末調整で申告できない所得控除の適用を受けるには、自分で確定申告をする必要がありますが、申告することで控除額が増えれば所得税額が低くなり、差額の還付を受けられます。

年末調整で申告できない主な所得控除と、申告できる主な所得控除は以下のとおりです。

年末調整で申告できない主な所得控除

- 医療費控除

- 寄附金控除(ワンストップ特例以外のふるさと納税を含む)

- 雑損控除

年末調整で申告できる所得控除

- 基礎控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 生命保険料控除

- 地震保険料控除

- 小規模企業共済等掛金控除

- 社会保険料控除

- 障害者控除

- ひとり親控除

- 寡婦控除

- 勤労学生控除

株式の譲渡などで損失を出している場合

上場株式などを譲渡して損失を出したような場合は、確定申告をしておくことで、翌年から3年間にわたって上場株式などの譲渡による利益、上場株式などの配当といった利子所得の金額、および配当所得の金額と相殺できる可能性があります。これは繰越控除と呼ばれる制度です。

例えば、ある年に上場株式などの譲渡で50万円の損失が出た場合、繰越控除を適用することで翌年の譲渡益から50万円分を差し引くことができます。翌年に80万円の譲渡益を得られたとすると、課税対象となるのは前年分の譲渡損50万円を差し引いた30万円です。確定申告を行わなかった場合は繰越控除が適用されないため、80万円分の譲渡益に対して税金が課されます。

コンスタントに投資を行っている方は年間の収支を確認のうえ、必要に応じて確定申告することをおすすめします。

投資をしている場合の確定申告については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告が必要なのに、しなかった場合のペナルティ

確定申告が義務ではない方が税金を納めすぎていた場合、その年の翌年1月1日以降5年間は還付申告ができます。一方、確定申告をすべき方がしなかった場合には、ペナルティを課される可能性があるため注意が必要です。ここでは、確定申告が必要なのにしなかった場合のペナルティについて解説します。

無申告加算税

無申告加算税とは、確定申告をしなければならない方が申告をしなかった場合に、納めるべき税金とは別に加算される税金のことをいいます。具体的な加算割合は下記のとおりです。

無申告加算税の加算割合

| 期限後申告のタイミング | 加算割合 |

|---|---|

| 税務署からの調査の事前通知の前に、自主的に期限後申告をした場合 | 5% |

| 税務署からの調査の事前通知の後に期限後申告をした場合 | 10%(税金が50万円を超え300万円までの部分は15%、300万円を超える部分は25%) |

| 税務署の調査を受けた後に期限後申告をした場合 | 15%(税金が50万円を超え300万円までの部分は20%、300万円を超える部分は30%) |

確定申告を忘れていたなど、何らかの事情で申告期限に間に合わなかった際には、無申告に気が付いた時点で可能な限り早く申告しましょう。

延滞税

延滞税とは、本来納付すべき税金を納期限までに納めなかった場合に課される税金のことです。確定申告で確定した所得税額は、原則として確定申告の期限日と同じ3月15日までに納付しなければなりません。期日を過ぎた場合は、期限の翌日から納付日までの期間の利息としての性質を有する延滞税がかかります。

延滞税の税率は、年「7.3%」または「延滞税特例基準割合+1%」のうち、低い方の割合です。ただし、納期限から2か月を経過した後は、税率が年「14.6%」または「延滞税特例基準割合+7.3%」のうち、低い方の割合になります。

なお、延滞税特例基準割合とは、各年の前々年の9月から前年8月までの各月における、銀行の新規での短期貸出約定平均金利を基に告示される平均貸付割合に、1%を加算した割合のことをいいます。2023年1月1日から12月31日の平均貸付割合は1.4%のため、延滞税の税率は2.4%、納期限から2か月を経過した後は8.7%です。

確定申告に関する罰則については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

アルバイトの確定申告に必要な書類

アルバイトの確定申告には、どのような書類が必要なのでしょうか。必要な書類と準備の方法について解説します。

所得税の確定申告書

確定申告の際にまず必要な書類は、確定申告書です。確定申告書の様式は国税庁のWebページ「確定申告書等の様式・手引き等」からダウンロードするか、税務署で受け取ることが可能です。また、スマートフォンやパソコンから「確定申告書等作成コーナー

」を利用する場合は、用紙は必要なく、画面上で作成できます。

マイナンバーと本人確認書類

確定申告の際には、本人確認書類としてマイナンバーカードか、マイナンバーがわかる番号確認書類と番号の持ち主であることを証明する身元確認書類の準備が必要です。

なお、e-Taxによるオンライン申告も可能で、オンライン申告であれば24時間いつでも確定申告ができ、税務署に出向く必要もありません。マイナンバーカードがあればオンライン申告がさらに簡単になるため、できるだけ早めにマイナンバーカードの発行申請を済ませておくことをおすすめします。

各種控除の証明書

各種控除の証明書は、所得控除の申告を行う場合に必要な書類で、生命保険料控除証明書、医療費控除の明細書、小規模企業共済等掛金払込証明書(iDeCoの控除証明書)などが該当します。所得控除の申告をしない場合、これらの証明書は不要です。また、各種控除の証明書を年末調整時にアルバイト先に提出し、すでに源泉徴収票に反映されている場合は、確定申告の際に再度提出する必要はありません。

源泉徴収票

アルバイト先から受け取った源泉徴収票は、確定申告書の作成に必要です。複数の勤務先でアルバイトをした方は、すべてのアルバイト先の源泉徴収票を揃えてください。必要なのは、申告する年の源泉徴収票のみです。

なお、税制改正により、源泉徴収票を確定申告の際に提出する必要はなくなり、保存も義務ではなくなりました。しかし、住宅ローンを組むときや、部屋を借りるときなど、さまざまなシーンで源泉徴収票の提示を求められることがあります。

確定申告書類を作成し終わった後も、源泉徴収票は捨てずに保管しておくのがおすすめです。

確定申告の必要書類については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

源泉徴収票が手元にない場合はどうする?

源泉徴収票は、確定申告書に記載すべき正確な所得が記載された大切な書類です。源泉徴収票が手元にない場合は、アルバイト先に再発行を依頼する必要があります。源泉徴収票をなくしてしまった場合、源泉徴収票をもらっていない場合について、それぞれの対処法を解説します。

源泉徴収票をなくしてしまった場合

源泉徴収票を受け取ったものの紛失してしまった場合は、アルバイト先に再発行を依頼しましょう。アルバイトを辞めた後でも、ほとんどの場合は再発行してもらえます。ただし、職場の状況によっては再発行までに数日から1週間ほどかかる場合もあるため、早めに申し出ることが大切です。

なお、源泉徴収票の交付義務は所得税法で定められていますが、再発行までを義務とする明確な決まりはないため、絶対に再発行してもらえるとは限りません。源泉徴収票が発行されたら、スキャンやコピーなどでバックアップすることをおすすめします。

源泉徴収票をもらっていない場合

アルバイト先から源泉徴収票が発行されていないようなら、発行を依頼してください。アルバイト先が廃業している場合は、破産管財人に依頼します。依頼先がわからない場合や、依頼しても発行してもらえない場合は、e-Taxから源泉徴収票不交付の届出手続をするか、国税庁のWebページ「F5-4 源泉徴収票不交付の届出手続」から届出書をダウンロードして作成し、税務署に提出しましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

アルバイトの確定申告の手順

アルバイトの確定申告の基本的な流れは、大まかに4つのステップで完了します。1つずつ順番にクリアすることが大切です。

1. 必要書類を準備する

まずは、所得税の確定申告書、マイナンバーと本人確認書類、各種控除の証明書、源泉徴収票といった必要書類を用意します。アルバイト先からの源泉徴収票は、年の中途で退職した場合には退職日から1か月以内に、それ以外の場合は年末か1月に勤務先で発行されるのが一般的です。

2. 確定申告書を作成する

必要書類を準備したら、各種控除の証明書や源泉徴収票などを基に確定申告書を作成します。アルバイトの確定申告は、スマートフォンからも簡単に行えます。国税庁の「確定申告書等作成コーナー」にアクセスして、画面の案内に沿って操作を進めるだけで作成可能です。

税金の還付が受けられる場合は、振込先の銀行口座を確定申告書に記載します。

3. 確定申告書を提出する

確定申告書を作成したら、e-Tax、郵送、税務署への持ち込みのいずれかの方法で提出します。マイナンバーカードを持っている方は、自宅からオンラインで申告できるe-Taxが便利です。

なお、郵送での提出先について、所轄税務署が業務センター化している場合には、所轄税務署ではなく業務センターとなります。お住まいの地域の所轄税務署の状況は、国税庁のWebページ「税務署の内部事務のセンター化について」で確認しましょう。

4. 所得税の納税または還付

確定申告書を提出したら、確定申告の内容に応じて税金を納付するか還付を受けます。納付する場合、納期限は確定申告の期限と同じ日のため、遅れることのないように気を付けましょう。

確定申告のやり方については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告の期限

確定申告の期限は、例年2月16日から3月15日までです。なお、2月16日や3月15日が土日祝日に該当する場合は、次の平日に期限が後ろ倒しになります。

2024年1月1日から12月31日までの所得に関する確定申告は、2025年2月17日(月)から3月17日(月)までの間に行います。

確定申告や、確定申告の期限については以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

アルバイトでも確定申告の知識を身に付けておこう

アルバイトでも、条件によって確定申告が必要になる場合があります。どのようなケースで確定申告をする必要があるのかを把握したうえで、必要書類や申告の進め方を理解しておくことが大切です。

事業所得者がアルバイトをしている場合や、アルバイト以外の副業収入が多く事業所得として申告している場合は、確定申告ソフトを活用することをおすすめします。必要事項を入力するだけで簡単に確定申告書を作成できるため、初めて申告する方でも手軽に進められる点が大きなメリットです。

事業所得の確定申告には、弥生のクラウド確定申告ソフト「やよいの青色申告 オンライン」「やよいの白色申告 オンライン」は、初心者にも使いやすい機能とデザインが特徴です。ソフトから直接のe-Taxにも対応しており、税務署へ出向くことなく自宅からオンライン申告できます。

これから確定申告をする予定の方はぜひ、1年間すべての機能を無料で利用できる「やよいの青色申告 オンライン」、ずっと無料の「やよいの白色申告 オンライン」をご活用ください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。