個人事業主の廃業届とは?提出期限や書き方を解説【記入例あり】

監修者: 奥 典久(奥典久税理士事務所)

更新

会社を設立して法人化(法人成り)する場合や、就職して会社員になる場合、家庭の事情などで事業を辞めることになることがあります個人事業主が事業を辞めるときは、税務署に「廃業届(個人事業の開業・廃業等届出書)」を提出します。事業を辞めたにもかかわらず提出しないままでいると、税務上は事業が継続しているとみなされ、税務調査の対象となることもあります。

本記事では、個人事業主が廃業届の提出すべき理由、提出期限、書き方、提出方法などを記入例とともにわかりやすく解説します。さらに、廃業後の確定申告や年末調整の取り扱い、廃業届と併せて用意・提出する書類の一覧も紹介します。事業を辞めたときは正しく廃業の手続きを行い、スムーズに新たなスタートを切りましょう。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

個人事業主の廃業届とは

個人事業主の廃業届とは、個人事業を辞めたことを税務署に通知するための書類で、正式な名称は「個人事業の開業・廃業等届出書」です。

個人事業主として事業を始めるときに提出する「開業届」と兼用の書類であり、事業を廃止した年分の所得税の確定申告期限に提出することが定められています。

また、青色申告をしていた場合は、所得税の青色申告の取りやめ届出書」、消費税の課税事業者であった場合は、「事業廃止届出書」 を速やかに提出します。ほかにも事業によっては、税務署だけでなく都道府県税事務所に「事業廃止届」も提出する必要があります。

個人事業主が廃業届を提出する理由

個人事業主が廃業届を提出する理由は、国や自治体に「事業を辞めた事実と時期」を正確に知らせるためです。

個人事業を辞めた際に廃業届を提出しないままでいると、税務署は事業が継続しているとみなします。

その結果、実体がないにもかかわらず、税務署から確定申告の案内や連絡が来る可能性があります。状況によっては、税務調査の対象となる可能性も否定できません。こういった不要な手間やトラブルを避けるためにも、廃業した際は速やかに廃業届を提出しましょう。

休業時は廃業届の提出は不要

個人事業主には、法人のように「休業」を登記または届け出る制度はありません。そのため、一時的に事業活動を休止するだけであれば廃業届の提出は不要です。事業を再開する見込みがある状態で廃業届を出してしまうと、再開時に改めて開業届を提出しなくてはならず、手続きが増えてしまいます。

なお、確定申告の際、青色申告決算書や収支内訳書の「本年中における特殊事情」欄に休業していた旨を記載しておくと、収入減少の理由を税務署へ説明しやすくなります。ただし、個人事業税を納めている場合は、自治体によって休業の届出が求められることもあります。事前に確認しておきましょう。

廃業届を出したあと、すぐに開業することも可能

廃業届を提出したのち、すぐに別の事業や同じ事業で開業することも可能です。ただし、再度個人事業を始める際は、改めて「個人事業の開業・廃業等届出書」によって税務署に開業を届け出なければなりません。

なおかつ青色申告をする場合は、「青色申告承認申請書」も併せて再提出する必要があります。廃業届を提出すると以前の承認は失効するため、再開時には改めて申請しましょう。

開業届の書き方や提出方法については、以下の関連記事をご覧ください。

個人事業主の廃業届の書き方【記入例あり】

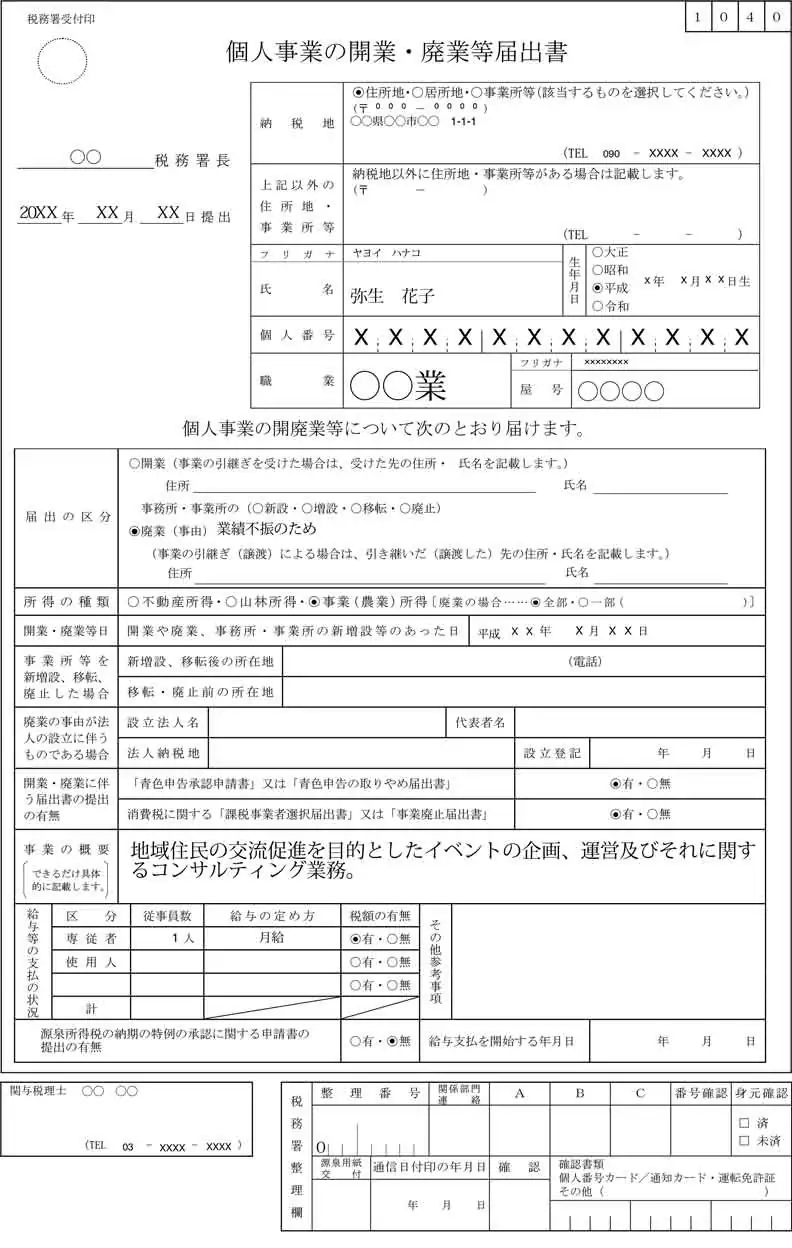

個人事業の廃業届は、正式名称「個人事業の開業・廃業等届出書」を使用します。ここでは、廃業届を提出する際に特に重要となる記入のポイントを解説します。

なお、下記の記入例は全て架空の内容となります。

-

引用:国税庁「個人事業の開業・廃業等届出書」を加工して作成

」

-

- 提出先・提出日 提出先の税務署の名称および提出日を記入します。

- 個人事業主の情報 廃業届を提出する個人事業主の氏名・生年月日・マイナンバーなどを正確に記入します。

- 届出の区分 「廃業」にチェックを入れ、(事由)の欄に廃業する理由を簡潔に記入します(例:法人化のため、会社員になるため、高齢を機に事業を後進に託すため、など)。

- 所得の種類 廃業する事業の所得の種類(事業所得など)から、該当するものを選択します。複数の事業を営んでいた場合、すべてを廃業するなら「全部」、一部を廃業するなら「一部」を選択し、廃止する事業名をかっこ内に記入します。

- 開業・廃業等日 事業を廃止した年月日を記入します。この日が、所得の計算期間の最終日となります。

- 開業・廃業に伴う届出書の提出の有無 廃業に伴って「青色申告の取りやめ届出書」などの書類を同時に提出する場合は「有」を選択します。

- 事業の概要 廃業した事業の内容を具体的に記載します。

廃業届を記入する際は、開業届の控えを参考に氏名や住所、職業などを記入するとスムーズです。正確な廃業日を記入し届け出ることで、その後の確定申告や納税が円滑に進みます。

個人事業主が廃業した場合の確定申告と年末調整

個人事業主が廃業届を提出した後も、廃業したその年の所得については、確定申告を行います。また、廃業後に就職した場合は、原則として事業所得と給与所得を合算して申告しなくてはなりません。これらの手続きを適切に行うことで、正しく納税を完了させることができます。

個人事業主が廃業した年の確定申告

個人事業主が事業を廃業した場合でも、廃業した年の1月1日から廃業日までに生じた所得については、確定申告を行います。申告期間は通常の確定申告と同じく、廃業した年の翌年2月16日から3月15日までです。

例えば、10月31日に廃業した場合は、翌年の確定申告期間に、1月1日から10月31日までの売上や経費をまとめて申告します。廃業のタイミングによっては申告までの期間が空くことがありますが、申告を忘れないように注意しましょう。この申告では、事業を廃止した時点で残った売掛金や在庫の処理なども行います。

個人事業主が廃業後に就職したときの年末調整

廃業した年に就職した(雇用された)場合、廃業した年に就職した(雇用された)場合、その年は給与所得者として勤務先が年末調整を行います。ただし、廃業前の事業所得やその他の所得が 20万円を超える場合 には、年末調整だけでは完結せず、別途確定申告が必要です。

一方、廃業後すぐに就職し、その年の事業所得などが 20万円以下であれば、年末調整のみで手続きが完了し、確定申告は不要です。

確定申告をする場合は、勤務先から発行される源泉徴収票を確認のうえ給与所得を確定申告書に記載し、事業所得と合算して申告しましょう。一方、廃業後、年始から雇用された場合は、勤務先の年末調整だけで完結するため、確定申告は不要です。

個人事業主が廃業届を提出する期限と方法

個人事業主の廃業届は、「個人事業の開業・廃業等届出書」という名称のとおり、事業の廃止を税務署に通知するための手続きに使用する書類です。提出期限が税法で定められているため、期限と提出方法を事前に確認しておきましょう。

個人事業主が廃業届を提出するタイミングと提出期限

廃業届を提出する主なタイミングは、事業そのものを完全に辞める場合や、個人事業を終了して法人成り(法人化)する場合などです。

廃業届の提出期限は、事業を廃止した年分の所得税の確定申告期限と定められています。なお、年末に廃業すると確定申告の会計期間で区切れるため、帳簿整理や届出書の準備も計画的に進めやすくなります。

個人事業主の廃業届の提出方法

廃業届の提出には、窓口に持参する、郵送する、e-Taxを利用するといった方法があります。それぞれの手順を確認し、自分に適した提出方法を選びましょう。

税務署に持参または郵送する

廃業届を紙の書類で提出する場合は、廃業届の原本のみを納税地を所轄する税務署に直接持参するか、郵送します。

持参する場合は、開庁時間内であれば窓口へ提出しましょう。時間外や休日に提出したい場合は、税務署に備え付けられている時間外収受箱に投函することも可能です。

国税庁における手続きや業務の在り方の見直しにより、2025年(令和7年)1月から、申告書等の控えへの収受日付印の押なつが廃止されました。

当分の間の対応として窓口で交付する「リーフレット」に申告書等を受領した日付や税務署名を記載したものを受け取ることができます。郵送の場合も、申告書等を送付する際に切手を添付した返信用封筒を同封しておくことで、このリーフレットを返送してもらうことができます。

廃業届の控えの提出は不要ですが、自身で作成して保存しておくことをおすすめします。

e-Taxを利用する

廃業届は、国税電子申告・納税システム(e-Tax)を利用してオンラインで提出することも可能です。

e-Taxによる電子申告で廃業届を出す場合は、以下の準備が必要です。

-

- インターネット環境とパソコン

- マイナンバーカード

- マイナンバーカードを読み取るためのICカードリーダー、もしくはスマートフォンなどの電子機器

- e-Taxソフト(https://www.e-tax.nta.go.jp/download/e-taxSoftDownLoad.htm

)

手続きの流れは以下の通りです。

-

-

1.利用者識別番号の取得(マイナンバーカードの利用登録)

-

2.電子証明書の取得

-

3.e-Taxソフトのインストール

-

4.申請データの作成

-

5.電子署名と電子証明書を付与し送付

-

e-Taxによる申請は、本人確認書類の提示なども不要で税務署を訪問する手間や時間も省かれますが、マイナンバーカードの利用登録や電子証明書の取得をはじめとしたPC作業が必要です。各操作に合わせてマニュアルが用意されているので、それらを参考に進めましょう。セットアップに手間がかかりますが、e-Taxは廃業届以外にも様々な申請や手続きを行えるため大変便利なシステムです。

・各種操作参考先

-

参照:【e-Tax】国税電子申告・納税システム(イータックス)「ご利用の流れ

」

参照:【e-Tax】国税電子申告・納税システム(イータックス)「マイナンバーカード方式について」

参照:【e-Tax】国税電子申告・納税システム(イータックス)「e-Taxソフトについて」

廃業届以外に行う手続き

個人事業主が廃業する際には、廃業届に加えて、「青色申告をしている」「従業員を雇っている」などの状況に応じて提出しなければならない書類があります。廃業時に提出が必要となる主な書類を以下の表にまとめました。

| 書類名 | 対象者 | 提出先 |

|---|---|---|

| 青色申告の取りやめ届出書 | 青色申告をしている事業主 | 納税地を所轄する税務署長 |

| 所得税及び復興特別所得税の予定納税額の減額申請書 | 予定納税をしている事業主 | 納税地を所轄する税務署長 |

| 事業廃止届出書 | 課税事業者(消費税) | 納税地を所轄する税務署長 |

| 個人事業税の事業廃止に関する届出書 | 個人事業税の対象事業を営む事業主 | 納税地を所轄する税務署長 |

| 個人事業者の死亡届出書 | 死亡した課税事業者の相続人 | 被相続人の納税地を所轄する税務署長 |

自分の状況に当てはまるものを確認し、漏れのないように手続きを進めましょう。

1.個人事業の開業・廃業等届出書

廃業届として前述のとおり、作成して提出を行います。

2.青色申告の取りやめ届出書

青色申告による確定申告を行っている個人事業主は、廃業に伴い「青色申告の取りやめ届出書」も所轄の税務署に提出しなければなりません。この届出書の正式な提出期限は、青色申告を取りやめる年の翌年3月15日までと定められていますが、実務上は「個人事業の開業・廃業等届出書」と同時に提出するのが一般的です。

法人なりをして法人でも青色申告を選択できますが、あくまで、所得税の青色申告を青色申告を利用していた事業主は、廃業手続きの際に忘れずに準備しておきましょう。詳しい手続き内容については、国税庁の「所得税の青色申告の取りやめ手続」を参照してください。

-

参照:国税庁「A1-10 所得税の青色申告の取りやめ手続

」

3.所得税及び復興特別所得税の予定納税額の減額申請書

前年の所得をもとに予定納税を行っている個人事業主が廃業する場合は、「所得税及び復興特別所得税の予定納税額の減額申請書」を提出できます。

この申請書を提出することで、廃業によって所得が減少する見込みがある場合に、予定納税額を減額できる可能性があります。ただし、提出は任意であり、予定納税を行った後に翌年の確定申告で還付を受けることも可能です。詳しくは、国税庁の「所得税及び復興特別所得税の予定納税額の減額申請手続」を参照してください。

-

参照:国税庁「A1-3 所得税及び復興特別所得税の予定納税額の減額申請手続

」

4.事業廃止届出書

消費税の課税事業者として登録している個人事業主は、廃業後速やかに「事業廃止届出書」を所轄の税務署に提出しましょう。ただし、廃業した年についても消費税の申告義務があります。

なお、適格請求書発行事業者(インボイス発行事業者)として登録している個人事業主が完全に廃業する場合は、「事業廃止届出書」を提出することで、適格請求書発行事業者の登録の取り消しを求める手続きが不要となります。

法人化(法人成り)によって個人事業を廃業する場合は、個人としてのインボイス登録は事業廃止により効力を失います。法人として引き続きインボイスを発行するには、別途「法人名義での適格請求書発行事業者の新規登録申請」が必要となりますので忘れないようにしましょう。

5.個人事業税の事業廃止に関する届出書

個人事業税の対象となる事業を営んでいる個人事業主は、税務署に提出する廃業届とは別に、「個人事業税の事業廃止に関する届出書」も提出しなければなりません。

提出先は都道府県税事務所で、書類の様式や提出期限は地域によって異なります。自治体によっては提出期限が短く設定されていることもあるため、廃業前に管轄の都道府県税事務所に確認しておくことをおすすめします。

なお、廃業した年分の個人事業税は翌年8月に納付することになります。その際、特例として翌年に納付する見込額を廃業年の必要経費に算入することも認められています。

課税対象となる業種や計算方法、受けられる控除などついては、以下の記事でも詳しく解説しているので参考にしてください。

個人の課税事業者の死亡時:個人事業者の死亡届出書

個人の課税事業者(消費税を納付する義務がある個人事業主)の死亡によって事業を終了する場合は、速やかに「個人事業者の死亡届出書」を提出します。

この手続きを行うのは、亡くなった事業主の相続人です。

また、相続人は相続の開始があったことを知った日から4か月以内に、亡くなった事業主の所得に関する確定申告と納税(準確定申告)も行わなければなりません。通常の廃業とは異なる特殊なケースですが、万が一の際に備えて、このような手続きがあることも知っておきましょう。

個人事業主の廃業届に関するよくある質問

個人事業の廃業届に関する手続きやその後の確定申告については、疑問に感じる点も多いでしょう。ここでは、個人事業主が事業を辞める際によくある質問とその回答を紹介します。

個人事業主が廃業届を出さないとどうなる?

廃業届は廃業した年分の所得税の確定申告期限までに提出する書類ですが、提出しなかったり遅れたりした場合でも税法上の罰則やペナルティはありません。ただし、廃業届を提出するまでは事業が継続しているものとみなされるため、確定申告の案内が届いたり、場合によっては税務調査の対象となったりする可能性があります。不要なトラブルを避けるためにも、廃業した際は速やかに届出を行いましょう。詳しくは本記事内の「個人事業主が廃業届を提出する理由」をご覧ください。

廃業届の提出後も確定申告を行う?

廃業届を提出した後も、廃業した年の所得金額が基礎控除額(2025年・2026年の場合は最大で95万円)を超える場合は確定申告を行わなければなりません。また、所得金額が赤字の場合は確定申告の義務はありませんが、確定申告を行うことで源泉徴収された所得税が還付される可能性があります。廃業後の確定申告について詳しくは、本記事内の「個人事業主が廃業した年の確定申告」をご確認ください。

個人事業主が事業を辞めるときは廃業届を忘れずに提出しよう

個人事業主が事業を辞める際は、廃業日した年分の所得税の確定申告期限まで「個人事業の開業・廃業等届出書」を税務署に提出します。忘れないうちに早めに提出しておくようにしましょう。廃業した年の確定申告も忘れずに行ってください。

個人事業主として青色確定申告をする際は、クラウド青色申告ソフト「やよいの青色申告 オンライン」を活用することで、日々の帳簿付けから確定申告までをスムーズに行えます。

また、法人成りを検討している方には、会社設立サービス「弥生のかんたん会社設立」で設立手続きを効率化し、設立後は法人向けクラウド会計ソフトなら無料で試せる「弥生会計 Next」で会計管理を行ってはいかがでしょうか。事業の節目に応じて最適なツールをご活用ください。

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者奥 典久(奥典久税理士事務所)

奥典久税理士事務所 代表

簿記専門学校で税理士講座講師として勤めたのち、会計事務所で勤務。その後独立し、奥典久税理士事務所を開業。相続(贈与)対策や事業承継コンサルティング経営、財務コンサルティングから各種セミナーなど、幅広く税理士業務に従事。