【2024年最新】電子帳簿保存法とは?改正点もわかりやすく解説

監修者: 小林祐士(税理士法人フォース)

更新

電子帳簿保存法は、国税関係帳簿と国税関係書類を電子データで保存する際の要件を定めた法律です。電子帳簿保存法によって、2024年1月から「電子取引のデータ保存」が完全義務化されました。これは、ほぼすべての法人および個人事業主と、一定規模の副業をしている人が対象です。幅広い事業者が対応しなければならないため、認識しておく必要があります。

本記事では、電子帳簿保存法の対象と保存のルール、インボイス対応との関係のほか、おすすめの対応方法などについて解説します。

今なら「弥生会計 Next」スタート応援キャンペーン実施中!

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

電子帳簿保存法とは、帳簿や書類を電子データで保存する際の扱い方を定めた法律のこと

電子帳簿保存法は、国税に関係する帳簿や書類をデータとして保存する際の扱い方を定めた法律です。対象となる帳簿や書類を紙ではなく電子データとして扱う場合、電子帳簿保存法の要件を満たさなければなりません。

電子帳簿保存法は、1998年から施行されて何度も改正が重ねられてきました。直近では2022年1月に大きな改正が行われています。

大きなポイントとしては改正によって、2024年1月1日以後に電子取引でやりとりした書類のデータ保存が完全に義務化されています。

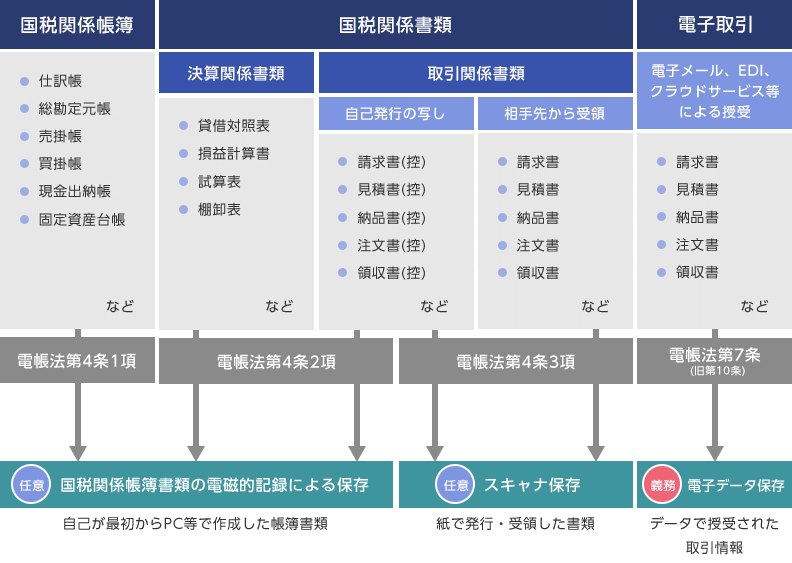

完全義務化された「電子取引のデータ保存」は、電子帳簿保存法における電子保存形式の区分の1つです。そのほかに「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」と「スキャナ保存」という区分があります。なお、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)とスキャナ保存は任意ですが、対応するメリットもあります。

電子帳簿保存法に従って帳簿や書類を保存するためには、保存しようとしている書類などがどの区分に該当するのかを見定めなければなりません。

電子帳簿保存法の要件や対応方法を確認する前に、対象書類や対象者、メリットに関する正確な知識を押さえておく必要があるでしょう。

電子帳簿保存法に違反した場合の罰則についてはこちらの記事で解説していますので、参考にしてください。

電子帳簿保存法の対象となる書類

電子帳簿保存法の対象となる書類は、「国税関係帳簿」「決算関係書類」「取引関係書類・電子取引書類」の3つに分類することが可能です。分類に応じて、電子帳簿保存法の中でも、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)、スキャナ保存、電子取引のデータ保存のいずれの対象になるかは、下記のように決まります。

電子帳簿保存法の対象書類の分類

| 国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)(任意) | パソコンなどで最初から電子的に作成した国税関係帳簿や国税関係書類をデータのまま保存すること |

|---|---|

| スキャナ保存(任意) | 紙の請求書や領収書といった取引関係書類をスキャンしてデータとして保存すること |

| 電子取引のデータ保存(義務) | 電子的にやりとりした請求書や領収書といった取引関係書類をデータのまま保存すること |

国税関係帳簿

国税関係帳簿とは仕訳帳や総勘定元帳など、国税の計算をする際の根拠となる各種帳簿です。パソコンなどで作成した国税関係帳簿は、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の区分に該当します。

決算関係書類

決算関係書類とは、貸借対照表や損益計算書など、決算に関連して作成する書類です。パソコンなどで作成した決算関係書類も、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の区分に該当します。

取引関係書類・電子取引書類

取引関係書類と電子取引書類は、取引を行ううえでやりとりする請求書や見積書などの書類とその控えです。取引関係書類と電子取引書類の違いは、紙でやりとりしたか、電子データとしてやりとりしたかで、書類の内容自体は変わりません。

紙でやりとりした取引関係書類は、事業者自らがパソコンで最初の記録段階から一貫して作成した書類は国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の対象となります。自社が紙で作成した取引書類や取引相手から紙で受け取った取引書類は、スキャンして保存すればスキャナ保存の区分に該当します。クラウドサービスやWebオーダー、メールなど電子取引で授受した電子取引書類は、すべて電子取引のデータ保存の対象です。

2024年1月から完全義務化されているのは電子取引のデータ保存のみで、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)やスキャナ保存への対応は2024年1月以降も任意とされています。

| 2024年1月から完全義務化のもの | 2024年1月以後も任意のもの |

|---|---|

|

|

電子帳簿保存法の対象者

電子帳簿保存法は、国税関係帳簿書類を保存する義務のある事業者すべてが対象です。対象となる場合は、法人、個人事業主、事業規模などによる違いはありません。特に電子取引のデータ保存は、完全義務化されているため、該当する事業者は必ず対応しなければなりません。

例えば、副業の場合でも、前々年の副業収入が300万円を超える場合は現金預金取引等関係書類(領収書や請求書など)の保存義務があるため、電子取引がある場合、対応する必要があります。

電子帳簿保存法に対応するメリット

電子帳簿保存法に対応して国税関係帳簿書類をデータ化すると、ペーパーレス化を進められるというメリットがあります。ファイリングの手間や物理的な書類の管理が不要になり、業務効率化につながるでしょう。過去の帳簿や書類も簡単に検索できるため、いちいち紙の書類を探す必要はなくなります。

また、仕訳帳と総勘定元帳などの対象帳簿を、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の「優良な電子帳簿」で保存することでメリットがあります。例えば、青色申告を選択している個人事業主の場合、青色申告特別控除65万円控除の要件の1つを満たせます。

なお、青色申告特別控除の65万円控除を適用するには、55万円の青色申告特別控除の要件を満たした上で、その年分の所得税の確定申告書、貸借対照表および損益計算書等の提出を確定申告書の提出期限までにe-Taxを使用して行うことでも可能であるため、e-Taxの方が要件を満たすのは簡単です。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

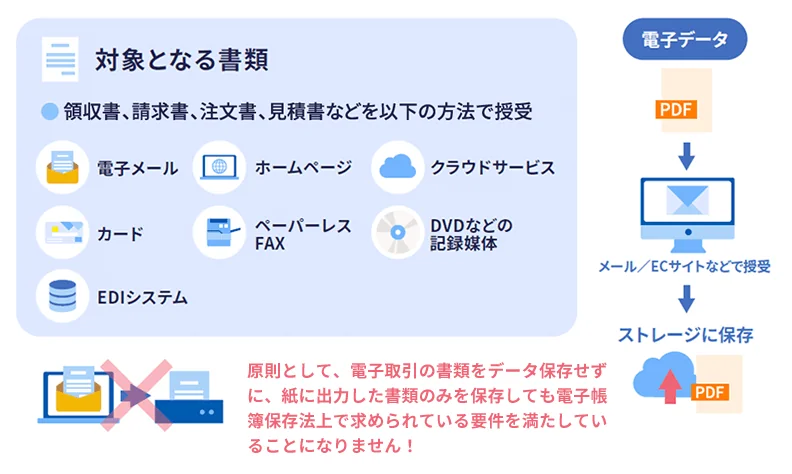

【義務】電子取引のデータ保存の対象書類とルール

電子取引のデータ保存の対象は、取引に際して売り手と買い手がやりとりする電子取引書類です。電子データで取引書類を発行した際は控えを、受け取った際は受け取った書類を、それぞれ電子取引のデータ保存の要件に従って保存しなければなりません。

電子取引のデータ保存が必要となる場面としては、下記のような例があげられます。

電子取引のデータ保存が必要となる主なケース

- PDFの見積書を電子メールへの添付で受領した

- 領収書をECサイトの取引履歴からダウンロードした

- 請求書をクラウド請求書発行システムに記載されたURLから受領した

- 発注書をフラッシュメモリなどの保存媒体に保存した状態で受け取った

電子取引のデータ保存の対象書類

電子取引のデータ保存では、下記の要件に従って書類のデータを保存しなければなりません。

電子取引のデータ保存の要件

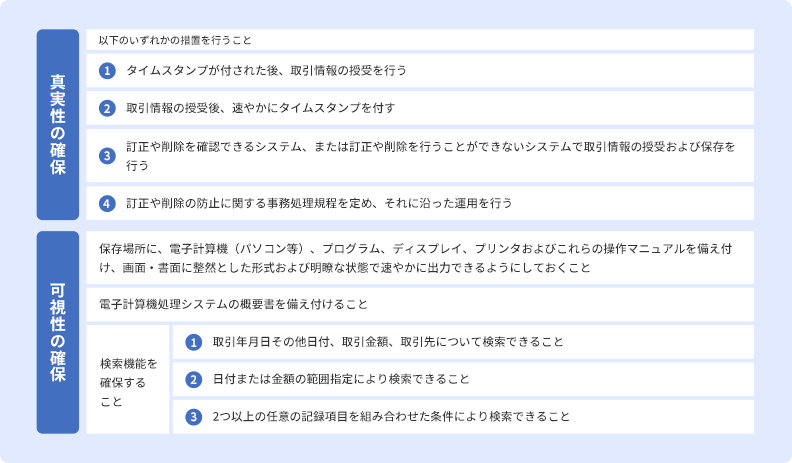

電子取引のデータ保存をする際は、「真実性の確保」と「可視性の確保」の2つの要件を満たす必要があります。それぞれの要件の具体的な内容は、下記のとおりです。

電子取引のデータ保存の要件

上記の表の要件を満たすためには、下記のような対応を行いましょう。

真実性の確保

真実性の確保とは、データとして保存された書類が改ざんされたものでないことを示すための要件です。真実性の確保の要件を満たすためには、上記の表上段の①から④のいずれか1つを満たす必要があります。

システムを導入する場合は、①から③のいずれかを満たせるシステムを選んでください。

「弥生会計 Next」をお使いであれば、「弥生証憑 Next」を利用することで、③の措置に該当するので、真実性の確保が満たせます。システムを導入せずに自社の環境で対応する場合は、④の事務処理規程の策定とそれに沿った運用が必要です。

可視性の確保

可視性の確保は、保存したデータを閲覧するための要件です。原則として、上記の表下段に記載された5つの要件すべてを満たす必要があります。

電子取引のデータ保存の要件を満たさなくてもよい場合

電子取引のデータ保存は、一定の条件を満たす事業者であればすべての要件を満たさなくてもよい場合があります。電子取引のデータ保存の要件が不要になる条件は下記のとおりです。

| 不要になる要件 | 条件 |

|---|---|

| ダウンロードの求めに応じることができるようにしている場合に「検索機能」のすべてが不要 | 下記のいずれかに該当する事業者

|

| 電子データの保存時に満たすべきすべての要件が不要 | 下記のすべてに該当する事業者

|

検索機能のすべてが不要になる事業者は、前々年(前々事業年度)の売上高が5,000万円以下、または、電子取引の書類を印刷して、取引年月日や取引先ごとに整理された状態で提示・提出できる事業者です。どちらか1つを満たせば、検索要件は満たさなくても問題ありません。

ただし、印刷して整理した状態で保管してあったとしても、データを破棄してよいわけではありません。ダウンロードの求めに応じられるように、データ自体も管理・保存しておく必要があります。また、真実性の確保やディスプレイ、プリンターの備え付けなどは必要です。

一方、電子取引のデータ保存に関するすべての要件が免除されるのは、要件を満たした保存ができない相当の理由があると税務署長に認められることと、ダウンロードの求めおよび印刷書面の提示・提出に応じられることの両方を満たす事業者です。

なお、相当の理由があるケースは、「電子帳簿保存法の改正に対応するための人手が不足している」「対応できるシステムの選定に時間がかかり対応できていない」などが考えられます。

また、検索性の確保は書類の管理という意味で重要な意味を持ちます。必要な書類を必要なときにすぐに検索して見つけられるようにしておくことで、書類を探す時間をなくし、効率良く業務を進めることが可能です。検索機能のあるシステムの導入や、検索しやすいファイル名の付け方のルールを定めるといった対応をとっておくことが大切です。

あくまでも猶予措置であるため、将来的に廃止される可能性もあります。早めに対応しましょう。

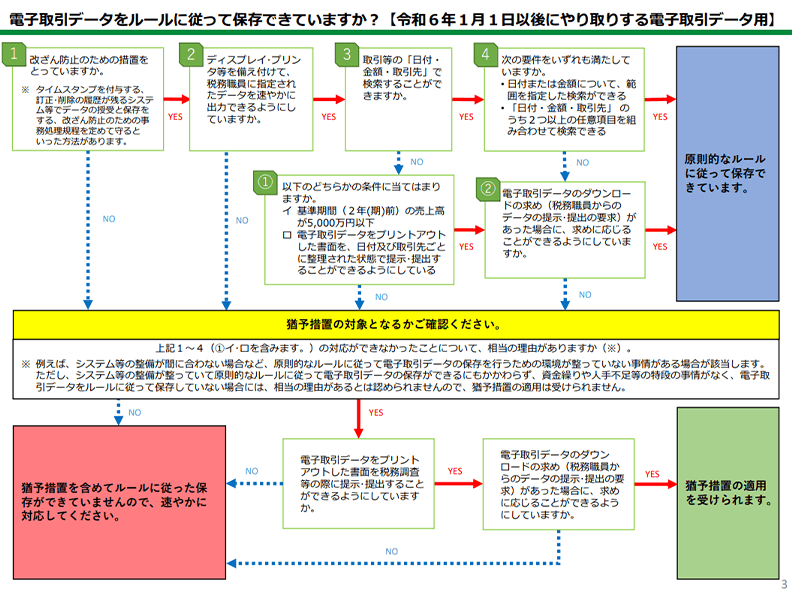

電子取引のデータ保存に関する対応のフローチャート

電子データの保存期間や保存方法はこちらの記事で解説していますので、参考にしてください。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【任意】国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の対象書類とルール

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)は、事業者自身が最初の記録段階から一貫して電子データとして作成した国税関係帳簿や国税関係書類について、電子データとして保存する際の要件を定めたものです。適用は任意であるため、パソコンで電子的に作成したデータを紙に出力して保存していても問題ありません。

日々の取引の記帳や決算書類などの作成を電子的に行っている事業者であれば、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)を利用できる可能性があります。国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)に対応した会計ソフトなどを利用している事業者であれば、対応しやすいでしょう。

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の要件は下記の表のようにまとめられますが、2022年1月から国税関係帳簿に関する要件は「優良」と「その他」の2種類に分かれました。

| 保存要件概要 | 国税関係帳簿 | 国税関係書類 | ||||

|---|---|---|---|---|---|---|

| 優良 帳簿 |

その他 帳簿 |

|||||

| 真実性の確保 | 記録事項の訂正・削除を行った場合には、これらの事実及び内容を確認できる電子計算機処理システムを使用すること | |||||

| 通常の業務処理期間を経過した後に入力を行った場合には、その事実を確認できる電子計算機処理システムを使用すること | ||||||

| 電子化した帳簿の記録事項とその帳簿に関連する他の帳簿の記録事項との間において、相互にその関連性を確認できること | ||||||

| システム関係書類等(システム概要書、システム仕様書、操作説明書、事務処理マニュアル等)を備え付けること | ||||||

| 可視性の確保 | 保存場所に、電子計算機(パソコン等)、プログラム、ディスプレイ、プリンタ及びこれらの操作マニュアルを備え付け、画面・書面に整然とした形式及び明瞭な状態で速やかに出力できるようにしておくこと | |||||

| 検索要件 | ① | 取引年月日、取引金額、取引先により検索できること |

|

|||

| ② | 日付又は金額の範囲指定により検索できること |

|

|

|||

| ③ | 二つ以上の任意の記録項目を組み合わせた条件により検索できること |

|

||||

| 税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしていること |

|

|

||||

- ※1: 保存義務者が、税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしている場合には、検索要件のうち②③の要件が不要となります。

- ※2: 優良帳簿の要件を全て満たしているときは不要となります。

- ※3: 取引年月日その他の日付により検索ができる機能及びその範囲を指定して条件を設定することができる機能を確保している場合には、「ダウンロードの求めに応じることができるようにしておくこと」の要件は不要となります。

-

※国税庁「はじめませんか、帳簿・書類のデータ保存(電子帳簿等保存)【令和6年1⽉以降⽤】

」より引用

「その他」では大幅に保存要件が緩和されており、利用しやすくなっているものの、青色申告を選択している個人事業主が最大65万円の青色申告特別控除を電子帳簿保存法で適用したい場合は、「優良」の要件を満たす必要があります。

65万円の青色申告特別控除は、55万円の青色申告特別控除の適用要件をクリアしたうえで確定申告書の提出期限までにe-Taxによる電子申告または国税関係帳簿に関する「優良」の要件を満たすことで適用を受けられます。

国税関係帳簿に関する「優良」の要件を満たして特別控除の適用を受ける場合は、その要件を満たしたうえで、一定の事項を記載した届出書を適用を受けようとする年分に係る法定申告期限までに提出しなければなりません。

青色申告を選択している個人事業主が確定申告時に適用するのであれば、前述のとおり、青色申告特別控除65万円は、「優良」な電子帳簿よりもe-Taxの方が容易に対応できます。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【任意】スキャナ保存の対象書類とルール

スキャナ保存は、紙の書類や控えをデータ化して電子的に保存する際の要件を定めた区分で、対応は任意です。スキャナによるスキャンやスマートフォン撮影などで書類をデータ化する場合、一定の要件を満たせば、紙の書類を保存しなくてもデータによる保存が認められます。

スキャナ保存の要件は多岐にわたるため、スキャナ保存に対応した書類保存システムなどを利用するのがおすすめです。義務化された電子取引のデータ保存と両方に対応しているシステムもあるため、導入する際は検討してみてください。

なお、スキャナ保存できる書類の区分は「重要書類」と「一般種類」の2種類に分かれており、一般書類の保存要件は重要書類の要件よりも緩やかです。一般書類を重要書類の要件を満たす形で保存することも可能です。

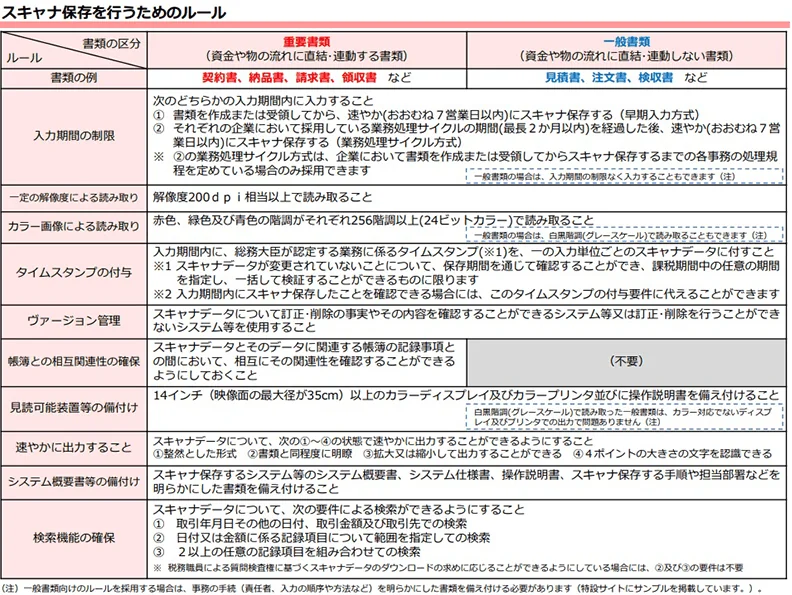

重要書類と一般書類の内容や要件の違いは、下記のように定められています。

スキャナ保存を行うためのルール

重要書類のスキャナ保存

重要書類に該当するのは、資金や物の流れに直結・連動する書類です。例えば、契約書、納品書、請求書のほか、領収書などが該当します。

スキャナ保存には、書類を受け取ってからスキャンして保存するまでの入力期限の要件があり、重要書類は必ず入力期限を守らなければなりません。通常は受け取ってから7営業日以内で、事務処理規程を定めている場合は、業務処理サイクルの期間(最長2か月以内)が経過してからおおむね7営業日以内に保存する必要があります。

そのほか、下記の要件を満たさなければなりません。

重要書類のスキャナ保存の要件

- 一定の解像度による読み取り

- カラー画像による読み取り

- タイムスタンプの付与

- バージョン管理

- 帳簿との相互関連性の確保

- 見読可能装置等の備え付け

- 速やかに出力できること

- システム概要書等の備え付け

- 検索機能の確保

この中で、カラー画像による読み取りや帳簿との相互関連性の確保などは、重要書類では必ず満たさなければならない要件です。重要書類をスキャナ保存する際は、一定の解像度・カラーでの保存やタイムスタンプ付与といったスキャンデータ自体に関する要件に対応するだけでなく、帳簿との関連性がわかるようにしておくことも求められます。

一般書類のスキャナ保存

一般書類とは、重要書類に該当しない取引関係書類のことです。見積書、注文書、検収書など、資金や物の流れとは直接的に関係しない書類が該当します。

一般書類には入力期間の制限がなく、任意のタイミングで書類のスキャナ保存が可能です。また、カラー画像による読み取りも不要で、白黒階調(グレースケール)でも問題ありません。資金の流れとは関係がないため、帳簿との相互関連性の確保も必要ありません。

一方で、重要書類と共通して必要な解像度に関する要件や検索機能の確保の要件などは満たさなければいけません。

スキャナ保存の詳細な要件などについてはこちらの記事で解説していますので、参考にしてください。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

電子データと紙の書類が混在している場合の対応

見積書や領収書といった取引関係書類は、取引相手によっては電子データと紙の書類いずれでも交付される可能性があります。管理が煩雑になりやすいため、管理をどちらかにあわせて一元管理する方法をおすすめします。どちらが自社や自事業で対応しやすいのか方法を決めておきましょう。

例えば、ECサイトで買い物をした際に、Webサイト上でPDFファイルの領収書をダウンロードする場合は電子取引に該当し、原則として、データ保存しなければなりません。一方、実店舗で会食をした際の領収書は、通常紙で発行されます。どちらも領収書である点は同一ですが、データと紙で形式が異なるため、それぞれ別々に保管する可能性があります。

この場合、領収書が「データの領収書を保存しているフォルダ」と「紙の領収書を保存しているバインダー」の2か所に分かれてしまうことになるので管理が煩雑です。見落としや紛失、検索が2度手間なども起こりやすくなります。

このような問題を防ぐために、下記のいずれかの対応をとるのがおすすめです。

どちらもデータ化して保存する

紙で受け取った書類は、スキャナ保存の要件を満たせばデータ化して保存できます。電子取引のデータ保存に対応したシステムの中には、スキャナ保存にも対応しているものがあります。このようなシステムを導入して、一括して書類を管理するのが便利です。

例えば、「弥生証憑 Next」は、電子取引のデータ保存とスキャナ保存の要件を満たしますので、データで取引書類を一元管理ができます。「弥生会計 Next」ユーザーなら無料で利用できるため、ぜひお試しください。

どちらも紙で保存する

電子取引のデータ保存は義務化されていますが、電子取引のデータ保存の要件を満たしてデータ保存したうえで、社内管理のために取引書類を紙に印刷して保存することは可能です。電子取引のデータ保存の要件を満たしてデータ保存する前提で、取引書類を紙に印刷した書類と紙で受け取ったレシートをまとめてファイリングするという運用方法なら、すべてを紙で管理できるでしょう。

ただし、この場合は印刷漏れやファイリング漏れ、書類の重複などが起こらないようにする必要があります。印刷やファイリングの手間、スペースの確保が必要な点もデメリットです。できるところからデータ化していくことをおすすめします。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

電子帳簿保存法とインボイス制度に関連する書類の対応

電子帳簿保存法の対象書類のうち、取引関係書類で適格請求書(インボイス)にも該当する書類は、電子帳簿保存法とインボイス制度の両方の要件に従って保存しなければいけません。

インボイス制度は、2023年10月にスタートした正確な消費税率と税額を伝えるための制度で、正式名称は「適格請求書等保存方式」といいます。インボイス制度では、適格請求書を適切な方法で保存していないと買手側は原則的に仕入税額控除ができません。

適格請求書を紙で受け取った場合は、紙のまま保存するか、スキャナ保存の要件に従ってデータ形式で保存します。一方、データで受け取った場合は、電子取引のデータ保存要件にもとづき、データのまま書類の保存を行ってください。

適格請求書を保存する場合の保存方法は、それ以外の書類の保存方法と基本的に同じです。ただし、適格請求書では、記載内容が要件を満たしているかどうかのチェックを行うこと、インボイス制度の要件に従って帳簿付けをすることなどが必要です。インボイス制度と電子帳簿保存法の両方に対応できる書類管理システムなどを活用する方が、効率的でおすすめです。

電子帳簿保存法とインボイス制度の関係についてはこちらの記事で解説していますので、参考にしてください。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

電子帳簿保存法への対応にはシステム利用がおすすめ

電子帳簿保存法の要件は複雑に見えますが、システムを利用することで、スムーズに対応できます。電子帳簿保存法への対応のためにシステムを導入するメリットとしてあげられるのは、主に下記の3点です。

書類の発行にかかる手間を減らすことができる

電子帳簿保存法に対応した請求書発行システムを活用することで、書類の発行や控えの保存にかかる手間を軽減できるというメリットがあります。

例えば、「弥生請求 Next」のような電子取引のデータ保存に対応した請求書発行サービスを利用すれば、手間なく請求書を作成することが可能です。「弥生会計 Next」ユーザーなら無料で利用できるため、ぜひお試しください。

社内の書類管理が容易になる

電子取引のデータ保存とスキャナ保存の両方に対応したシステムを利用すれば、取引関係書類を簡単にデータで管理できます。書類の検索なども簡単になり、過去の取引履歴もすぐに確認することが可能です。

電子取引のデータ保存とスキャナ保存の両方に対応した「弥生証憑 Next」では、電子取引をした書類の保存も、紙の書類の保存も一括管理が可能です。

法令改正にもすぐに対応することができる

電子帳簿保存法に対応したクラウドシステムを導入すれば、法令改正に速やかに対応できるという点もメリットです。電子帳簿保存法は、成立以来、時代に合わせて繰り返し改正が行われていますが、クラウドシステムでは、法令改正があればベンダー側がシステムをアップデートして対応します。利用者が対応する必要はありません。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

電子帳簿保存法に対応しなかった場合の罰則

電子帳簿保存法で義務化されている部分に対応しなかったり、不適切な保存方法による不正が発覚したりした場合は、罰則が適用される可能性があります。例えば、追徴課税や青色申告の承認の取り消しを懸念される方もいるでしょう。

電子帳簿保存法に違反した場合の罰則についてはこちらの記事で解説していますので、参考にしてください。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

弥生のクラウドサービスを活用して、電子帳簿保存法に対応しよう

2024年1月以降、電子取引のデータ保存が義務化されています。基本的にはほぼすべての事業者が対応しなければなりません。対応方法にお悩みの方は、弥生のクラウドサービスをご活用ください。

「弥生証憑 Next」は、電子取引のデータ保存とスキャナ保存の両方に対応したサービスです。「弥生会計 Next」をご利用の方は無料で使用できます。法令遵守と経理業務の効率化に役立つでしょう。

請求書の電子化から始めたい場合は、「弥生会計 Next」をご利用中の方は無料で使用できる請求書発行サービス「弥生請求 Next」が便利です。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。