青色申告承認申請書とは?書き方や提出期限、提出方法を解説

監修者: 齋藤一生(税理士)

更新

所得税の確定申告には、白色申告(しろいろしんこく)と青色申告(あおいろしんこく)の2種類があります。とくに青色申告は事業運営や節税の面でメリットがあるため、青色申告を選択しようと考えている人も多いのではないでしょうか。

しかし、青色申告を行うためには、事前に適切な準備と手続きを行わなければなりません。そこで、青色申告をするために提出する「所得税の青色申告承認申請書(以降、青色申告承認申請書)」の記入例や、提出時の注意点をまとめています。

これを読めば青色申告の手続きがスムーズにできるため、これから書類を提出する人はぜひ参考にしてみてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告承認申請書とは、確定申告を青色申告で行う場合に税務署に提出する書類

青色申告承認申請書とは、確定申告を青色申告でしたい場合に、所轄の税務署にその申し出をするための提出する書類です。

青色申告承認申請書は、事前に提出が必要です。確定申告のタイミングで青色申告をしたいと思っても間に合いません。青色申告承認申請書期限を過ぎて提出したり、そもそも開業届しか提出していない場合は、白色申告しか選択できないので注意しましょう。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告とは?

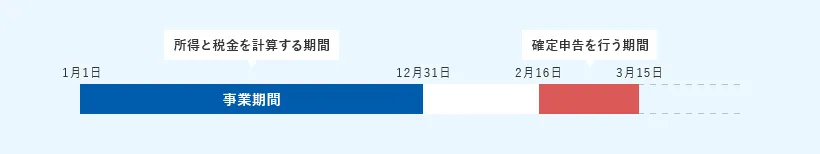

青色申告は確定申告の種類の1つで、1月1日から12月31日までの1年間に生じた所得や税金の額を計算し、翌年の2月16日~3月15日の間に、管轄の税務署に申告を行う手続きのことです。

確定申告は「青色申告」と「白色申告」の2種類があり、申告者は事業内容や売上にかかわらず、好きなほうを選択できます。

青色申告は、白色申告に比べて帳簿作成が難しいのですが、その分受けられるメリットも多いのが特徴です。具体的には指定の方法で確定申告を提出した場合「青色申告特別控除」の特典があり、最大65万円の特別控除が受けられます。他にも家族に支払う給与を経費にできたり、3年間赤字を繰り越せたりするなど、青色申告は節税メリットが大きいです。

青色申告がはじめての方にはYouTubeで見られる解説動画もおすすめです。

青色申告の申請をする際に必要な書類とダウンロード先

青色申告を希望する場合に提出する書類は「青色申告承認申請書」です。書類は以下の場所で入手できます。

| 国税庁のホームページからダウンロードする | 国税庁:[手続名]所得税の青色申告承認申請手続 |

| 税務署の窓口でもらう | 国税庁:税務署の所在地などを知りたい方 |

なお、個人事業主として開業をする際に提出が必要になる開業届(正式名称:個人事業の開業・廃業等届出書)も国税庁のサイトから入手できます。

開業初年から青色申告をしたい場合、青色申告承認申請書を開業届と一緒に提出しておけば、2度手間にならず、提出期限を気にすることもないでしょう。

なお、当社が運営する起業・開業ナビでは「弥生のかんたん開業届」というクラウドサービスを提供しております。

「弥生のかんたん開業届」は画面に沿って操作するだけで開業届を含む必要書類を作成することができる無料のサービスです。開業届だけでなく所得税の青色申告承認申請書も同時に作成できるため、開業当初から青色申告を行う予定の人は、弥生のかんたん開業届の利用を検討してみてください。

必要書類の提出先と提出期限

青色申告承認申請書と開業届の提出期限は以下のとおりです。

| 書類の種類 | 提出期限 | 補足 |

|---|---|---|

| 開業届 | 事業の開始等の事実があった日から1か月以内 |

|

| 青色申告承認申請書 | 青色申告書による申告をしようとする年の3月15日まで | その年の1月16日以後に開業した場合は、事業開始日から2か月以内 |

書類の提出方法は以下のいずれかの方法を、自分で自由に選択できます。

- 税務署の窓口で提出する

- 税務署に郵送で提出する

- 国税庁の電子申告(e-Tax)で提出する

開業届の出し方は以下の記事でも解説しているので、ぜひ参考にしてみてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

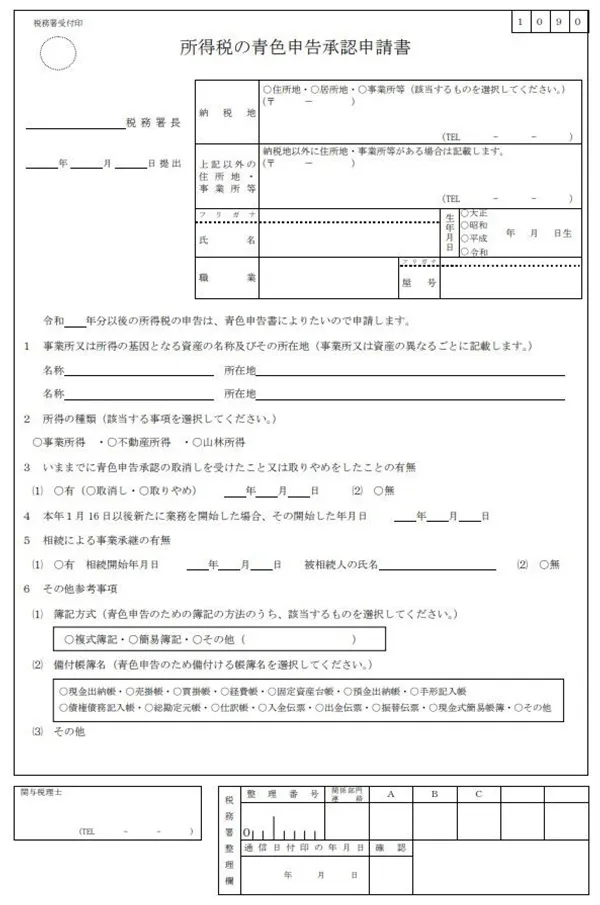

青色申告承認申請書の書き方

青色申告承認申請書の書き方を解説します。

記載すべき項目は以下のとおりです。

- 所轄の税務署

- 提出日

- 基本情報

- 開始年度

- 事業の所在地

- 所得の種類

- 青色申告の取り消しまたは取りやめの履歴

- 本年1月16日以後新たに業務を開始した場合、その開始した年月日

- 事業承継の有無

- 簿記の形式

- 帳簿について

- 特記事項

- 関与税理士

所轄の税務署

所轄の税務署を記載します。所轄税務署の調べ方は国税局・税務署を調べるから検索してください。

提出日

実際に提出する日を記載します。「開業日」とは異なりますので注意してください。

基本情報

住所・氏名・電話番号(携帯電話の番号でも可)などの基本情報を記載します。

- 自宅と事業所が同じ場合は[住所地]にチェック

- 国内に住所がないが日本で納税する場合などは[居所地]にチェック

- オフィスがある場合はその住所を記載し[事業所]にチェック

開始年分

青色申告を開始したい年分を記入します。

例えば、2025年分から青色申告をしたい場合は「2025年分」と記載します。

事業の所在地

複数の店舗や事務所がある場合の記載欄です。「〇〇営業所」「〇〇事務所」など、事業所名と住所を記載します。

所得の種類

自身の所得の種類をチェックします(個人事業の場合は[事業所得])。なお、青色申告は、どのような所得でも無条件に申告できるものではありません。青色申告の対象となる所得は「事業所得」「不動産所得」「山林所得」の3種類になります。

事業所得や不動産所得については以下の記事でも解説しているので、ぜひ参考にしてみてください。

青色申告の取り消しまたは取りやめの履歴

過去に青色申告承認の取消し・取りやめをしたことがある場合は年を記載のうえ、チェックしてください。

本年1月16日以後新たに業務を開始した場合、その開始した年月日

「本年1月16日以後新たに業務を開始した場合、その開始した年月日」欄には、その年の開業した日を記入します。

以下のいずれかの場合にのみ、開業等の年月日を記載します。

-

1.1月16日以後に開業した場合でその年から青色申告にしたい場合

-

2.青色申告事業者から事業の承継をした場合

今まで、白色申告で申告していた場合など、開業してから年数が経過している場合やわからない場合は、特に過去の開業日を調べて、記載する必要はありません。1月16日以降に開業した場合で、開業日から提出日が2か月以上あく際は翌年分からの承認となります。1月15日以前に開業した場合には、3月15日までに提出しないと、翌年分からしか青色申告できません。

事業承継の有無

事業承継に該当する場合は、相続開始年月日と被相続人の名前を記入します。

簿記方式

記帳する簿記の形式を選択します。

- 複式簿記:最大55万円または最大65万円の特別控除

- 簡易簿記:最大10万円の特別控除

提出後に簿記の種類を変えたい場合、とくに申請する必要はありません。確定申告時に実際に提出した様式によって控除額が判断されます。

複式簿記については以下の記事でも解説しているので、ぜひ参考にしてみてください。

備付帳簿名

自分が使用している(これから記帳する)帳簿にチェックを入れます。種類は基本的には以下の8種類を選択しましょう。これらは、会計ソフトを利用して記帳した場合、自動的に作成できるので心配ありません。

- 現金出納帳

- 売掛帳

- 買掛帳

- 経費帳

- 固定資産台帳

- 預金出納帳

- 総勘定元帳

- 仕訳帳

備付帳簿名の選び方については、以下の記事で詳しく解説しています。

特記事項

特筆すべき事項があれば記入します。

関与税理士

顧問契約を結んでいる税理士がいればここに記入します。

備付帳簿名の選び方については、以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

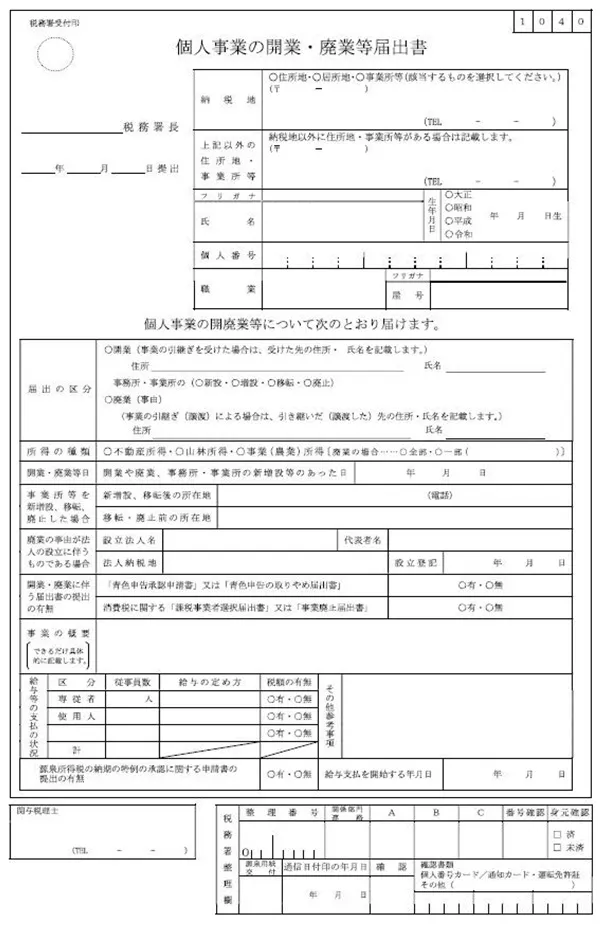

開業届の書き方

個人事業主として、事業を開始する場合、「個人事業の開業・廃業等届出書」通称「開業届」を税務署に提出する必要があります。開業届を提出していなくても罰則はないため、事業や所得税の確定申告を行うことは可能です。

しかし「開業届」は、事業をしている証明にもなるので、提出していない場合は、速やかに提出をしましょう。

開業届の書き方を紹介します。

記載すべき項目は以下のとおりです。

- 所轄の税務署

- 提出日

- 基本情報

- 届出の区分

- 所得の種類

- 開業・廃業等日

- 事業所等を新増設、移転、廃止した場合/廃業の事由が法人の設立に伴うものである場合

- 開業・廃業に伴う届出書の提出の有無

- 事業の概要

- 給与等の支払の状況

- 源泉所得税の納期の特例の承認に関する申請書の提出の有無

- 給与支払を開始する年月日

- 関与税理士

所轄の税務署

所轄の税務署を記載します。所轄税務署の調べ方は国税局・税務署を調べるから検索してください。

提出日

実際に提出する日を記載します。「開業日」とは異なりますので注意してください。

基本情報

住所・氏名・電話番号(携帯電話の番号でも可能)などの基本情報を記載します。

- 自宅と事業所が同じ場合は[住所地]にチェック

- 国内に住所がないが日本で納税する場合などは[居所地]にチェック

- オフィスがある場合はその住所を記載し[事業所]にチェック

届出の区分

[開業]の項目にチェックをつける

所得の種類

自身の所得の種類をチェックします(個人事業の場合は[事業所得])。

開業・廃業等日

開業日を記入します。事業をはじめた日を記入しましょう。

事業所等を新増設、移転、廃止した場合/廃業の事由が法人の設立に伴うものである場合

該当する人は必要事項を記入します。

開業・廃業に伴う届出書の提出の有無

- 青色申告承認申請書:有または無にチェック

- 課税事業者選択届出書:有または無にチェック

事業の概要

事業の内容についてできるだけ詳しく説明します。

記載例

職種:ウェブデザイナー、イラストレーター/主な業務はホームページ作成、チラシのデザイン作成、イラスト販売などです。

給与等の支払の状況

従業員を雇用すると決まっている場合は記入します。この時点で記入していなくても、あとから従業員を雇用することは問題ありません。

源泉所得税の納期の特例の承認に関する申請書の提出の有無

該当する場合は有、該当しない場合は無にチェックします。

給与支払を開始する年月日

該当する場合は開始日(予定日)を記入してください。

関与税理士

顧問契約を結んでいる税理士がいればここに記入します。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告承認申請書と開業届を提出する際の注意点

青色申告承認申請書と開業届を提出する前に、以下のポイントをチェックしておきましょう。

- 【開業届】失業保険が終了する

- 【青色申告承認申請書】複式簿記だと会計処理が複雑になる(最大65万円控除・最大55万円控除の場合)

- それぞれの書類の控えを用意しておく

失業保険が終了する

雇用保険の失業給付のうち「基本手当(失業手当)」を受け取るための要件は以下のように定められています。

就職しようとする積極的な意思があり、いつでも就職できる能力があるにもかかわらず、職業に就くことができない状態

起業した段階で失業状態ではなくなるため、基本手当は終了することになるでしょう。しかし、代わりに「再就職手当」を受給できるケースが多いです(いくつかの必須要件はあります)。失業保険の受給要件について詳しくは、最寄りのハローワークで確認してみてください。

複式簿記だと会計処理が複雑になる

複式簿記による記帳を選択すると、会計処理が煩雑になる点がデメリットです。また、ある程度の簿記知識が求められるため、はじめて青色申告に挑戦する人は難しいと感じることが多いでしょう。確定申告ソフトを活用すると、専門知識がなくても青色申告に必要な複式簿記での記帳ができるため、初心者にとって非常に心強いツールです。

会計ソフトには複数の種類がありますが、そのなかでもスマホ対応や自動取込機能も使用できる「やよいの青色申告 オンライン」がおすすめです。

それぞれの書類の控えを用意しておく

青色申告承認申請書および開業届の提出時は、かならず控えを作成して、ご自身で控えの作成及び保有、提出年月日の記録・管理をしましょう。事業用の預金口座を作ったり、金融機関からの融資を受けたりする際の手続きに提出する可能性があるため、大事に保管しておいてください。

なお、2025年1月からは、申告書等の控えに収受日付印の押なつが廃止されています。

対象は、国税に関する法律に基づく申告、申請、請求、届出その他の書類のほか、納税者の方が、他の法律の規定により、若しくは法律の規定によらずに国税庁、国税局、税務署に提出される全ての文書です。よって、青色申告承認申請書や開業届も対象です。

収受日付印の押なつ廃止や書類の提出事実や提出年月日の確認方法についての詳細は、国税庁「令和7年1月からの申告書等の控えへの収受日付印の押なつについて」をご覧ください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告承認申請書を提出する際によくある質問

青色申告承認申請書の提出時によくある質問に回答します。

- 青色申告承認申請書や開業届は郵送・e-Taxで提出できる?

- 青色申告承認申請書の提出期限が過ぎたらどうなる?

- 青色申告承認申請書は毎年提出する必要がある?

青色申告承認申請書や開業届は郵送・e-Taxで提出できる?

青色申告承認申請書や開業届の提出方法は以下の3種類です。

- 窓口で提出

- 郵送で提出

- e-Taxで提出

郵送の場合は所轄の税務署宛てに発送しますが、その際は本人確認書類を忘れずに同封してください。また、e-Taxで提出する場合は事前の登録が必要ですが、e-Taxで申告等データの送信が完了した後、送信されたデータの受信通知がメッセージボックスに格納されます。受信通知では、申告書等を提出した者の氏名又は名称、受付番号、受付日時等を確認することができますので、提出の証明になります。

青色申告承認申請書の提出期限が過ぎたらどうなる?

青色申告承認申請書の提出期限を過ぎた場合、その年分は白色申告しかできなくなります。規定では開業年から青色申告をする場合は「開業から2か月以内」に提出する必要があり、すでに事業を行っていてその年から青色申告にしたい場合は、その年の3月15日までとなっています。

青色申告承認申請書は毎年提出する必要がある?

青色申告承認申請書は、申請時の一度のみ提出します。毎年提出する必要はありません。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告承認申請書まとめ

確定申告ソフトは、簿記の知識がない人にも使いやすい仕様になっていて、はじめてでも迷わずに操作できるのでおすすめです。確定申告の疑問を解決してくれるサポートサービスも充実しているので、「ひとりでできるか不安…」という人にもぴったりです。これから白色申告や青色申告を行う人は、ぜひ「弥生の確定申告ソフト」を検討してみてはいかがでしょうか。

白色申告から青色申告への切り替えを検討している方は、以下の動画もぜひ参考にしてみてください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

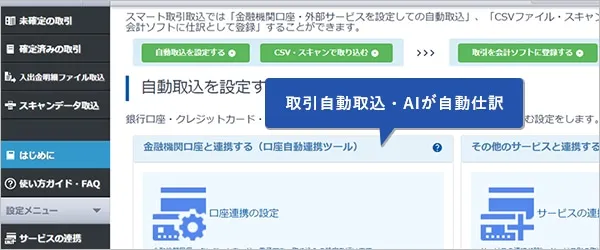

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

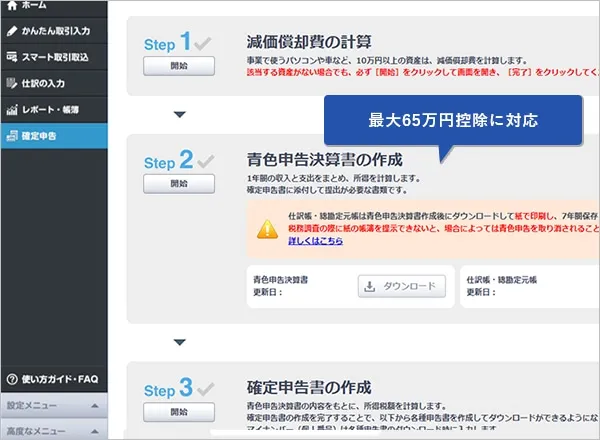

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。