見積書に収入印紙は必要?必要なケースをわかりやすく解説

監修者: 竹村 由紀子(税理士)

更新

収入印紙が必要な書類について、すぐ思いつくのは契約書や領収書ではないでしょうか。しかしそれ以外の書類でも、記載内容やその書類が果たす実質的な役割などによって、収入印紙の貼付を求められる場合があります。本記事では、どのような書類が印紙税の対象となるのか、詳しく解説します。今後、収入印紙が必要か否か判断できるよう、収入印紙に関する理解を深めるのにお役立てください。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

見積書には収入印紙の貼付は基本的に不要

契約書や5万円以上の領収書には収入印紙の貼付が必要であることは広く知られています。収入印紙の貼付が求められるのは、印紙税が課される書類として印紙税法で定められた「課税文書」であることが認められる場合です。

課税文書とは、印紙税法で定められている20種類の書類で、契約書・手形・売上代金に係る金銭または有価証券の受取書などが含まれます。

領収書は「売上代金に係る金銭または有価証券の受取書」に当たり、記載金額に応じた収入印紙の貼付が必要です。見積書は、正式な取引に進む前段階に、費用の概算を示すために作成します。まだ契約は成立しておらず、金銭の受取書でもないことなどから、課税文書に当たりません。そのため、原則として、見積書の段階での収入印紙の添付は不要になります。

参考:印紙税法-e-Gov法令検索

見積書に収入印紙が必要なケース

原則として、見積書には収入印紙の添付が不要であることを前述しましたが、特定の状況では、見積書にも収入印紙が必要になる場合があります。

例えば、発注を急ぐ場合などで、見積書に記載された金額を相手が承諾し、その見積書が事実上の契約書として機能する場合です。このような状況では、見積書の役割が単なる価格提示から契約の成立を示すものに変わります。

具体的には、見積書の最後に「ご発注の際は、下記の署名欄にご証明および捺印のうえご返送ください」と記載されている場合、相手がこれに署名・捺印して返送することで、正式な契約が成立したと見なされます。印紙税法では、見積書の内容が契約の成立を証明するものであれば、形式や名称に関わらず課税文書とされるため、たとえ文書のタイトルに「契約書」という言葉がなくても、契約書として扱われます。

見積書が契約書として扱われる場合、契約金額が1万円以上であれば印紙税が課されます。印紙税は、書類の種類や記載された金額に応じて異なる税額が定められており、これに従って必要な収入印紙を貼付し、割印を押印することにより納付したと見なされます。以下の国税庁の資料では、文書の種類別の具体的な税額について詳しく説明されています。

参考:国税庁「印紙税額」

このように、見積書が契約書を兼ねる場合は、収入印紙が必要となることがあります。契約書として機能する見積書については、金額や内容を慎重に確認し、適切な対応を行う必要があります。

【無料でお試し!】クラウド見積書作成ソフト「Misoca」で見積書がかんたんきれいに完成

収入印紙が必要な主な書類

見積書以外でも、契約書や領収書などの印紙税の課税対象となる契約を証する書類は課税文書として取り扱われ、収入印紙が必要となります。課税文書として見なされる書類の詳細については、以下のリンクからご確認ください。

国税庁「印紙税の手引」

【無料でお試し!】クラウド見積書作成ソフト「Misoca」で見積書がかんたんきれいに完成

見積書以外の主な書類で収入印紙が必要なケース

以下に、見積書以外の書類で収入印紙が必要となる具体的な場面を紹介します。

注文書(発注書)に収入印紙が必要なケース

注文書は物品購入の注文だけでなく、工事の請負やアプリ開発などの契約書としての効力がある場合があります。契約金額が1万円以上であれば収入印紙の貼付が必要です。

注文書(発注書)に収入印紙が必要となる場合について、以下の記事で解説しています。

請求書に収入印紙が必要なケース

請求書は代金を請求するための書類であり、この段階では金銭の授受が発生しないため、通常は収入印紙の貼付は不要です。ただし、個人の買い物や対面取引などで、品物の納品やサービスの提供と同時に代金の支払いが行われる場合、請求書兼領収書が発行されることがあります。その場合、記載金額が5万円以上であれば収入印紙の貼付が必要です。

詳しくは、以下のページをご覧ください。

領収書に収入印紙が必要なケース

領収書は金銭の受領事実を証明する書類であり、基本的に課税文書と見なされます。手書きの領収書だけでなく、レジから発行されるレシートも同様です。ただし、これは売上代金が5万円以上の場合に限ります。日常的な小口の買い物では5万円未満であれば課税文書とは見なされませんが、家電店などで5万円以上の品物を購入した場合、その領収書には収入印紙の貼付が必要です。

詳しくは、以下のページをご覧ください。

【無料でお試し!】クラウド見積書作成ソフト「Misoca」で見積書がかんたんきれいに完成

まとめ:収入印紙が必要なケースを理解しておこう

収入印紙が必要な文書は、5万円以上の領収書と、売上が絡む契約書と理解している人も多いようです。しかし、文書のタイトルがまったく別の名称であっても、文書に記載された内容次第では、収入印紙が必要になることがあるため注意が必要です。

【無料でお試し!】クラウド見積書作成ソフト「Misoca」で見積書がかんたんきれいに完成

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。

今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

見積書・納品書・請求書をテンプレートでキレイに作成

Misocaは見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。

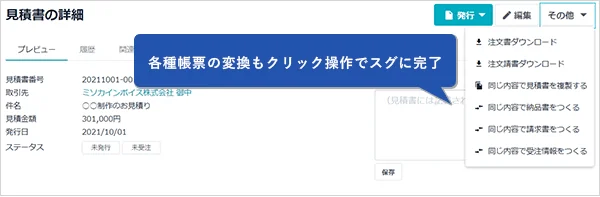

各種帳票の変換・請求書の自動作成で入力の手間を削減

見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。

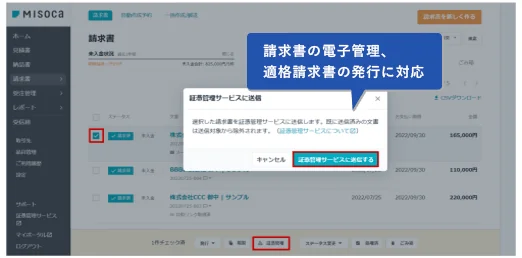

インボイス制度(発行・保存)・電子帳簿保存法に対応だから”あんしん”

Misocaは、インボイス制度に必要な適格請求書の発行に対応しています。さらに発行した請求書は「スマート証憑管理」との連携で、インボイス制度・電子帳簿保存法の要件を満たす形で電子保存・管理することが可能です。

確定申告ソフトとの連携で請求業務から記帳までを効率化

Misocaで作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

無料【クラウド請求書作成ソフト「Misoca」がよくわかる資料】をダウンロードする

この記事の監修者竹村 由紀子(税理士)

民間企業での経理事務を経て、東京都で固定資産税、軽油引取税、徴収事務、用地買収などの部署で勤務し、2018年に税理士法人ベリーベストに入所。資産税事務をを担当した後、2年前からTax audit and service部門にて税務案件のリサーチ、申告書のレビュー等を行っている。行政機関で得た知識を活かした情報提供を心掛けている。