ふるさと納税の確定申告が不要に?ワンストップ特例制度の条件を解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

ふるさと納税は、任意の自治体に寄附をすることで、寄附先の自治体の課題解決や活性化に貢献できる制度です。所得税や住民税の控除が受けられたり、寄附先の自治体から返礼品を受け取ることができたりと、多くのメリットを得られます。所得税や住民税の控除を受けるには確定申告をする必要がありますが、「ワンストップ特例制度」を利用すれば確定申告は不要です。

ここでは、ふるさと納税を確定申告なしで手軽に行うための「ワンストップ特例制度」について解説します。

ふるさと納税をしても確定申告が不要になるワンストップ特例制度

ふるさと納税とは、自分の出身地や応援したい自治体へ寄附ができる制度です。任意の自治体に寄附をすると、寄附金のうち2,000円を超える金額に関して、所得税や住民税から控除上限金額の範囲内で控除されます。また、寄附額に対して仕入れ値の最大30%の金額に相当する返礼品を受け取ることが可能です。

なお、2023年10月より、「ワンストップ特例事務や寄附金受領証の発行などの付随費用も含めて寄附金額の5割以下」とする新ルールの適用も開始されているので、今後は返礼率の割合が低くなると考えられるでしょう。

控除上限金額は本人の年収や家族構成などの条件によって異なりますが、例えば、独身あるいは共働きで年収500万円の方の場合、控除上限額の目安は6万1,000円です。自治体に6万1,000円分の寄附をした場合、原則、今年の所得税と翌年の住民税から5万9,000円が控除、あるいは還付されます。さらに、上記のとおり、寄附額の30%以内(2023年10月より付随費用50%の範囲内で)の返礼品がもらえます。

本来、ふるさと納税などの寄附金の控除は年末調整の対象外であるため、自身で確定申告をしないといけません。しかし、ふるさと納税はワンストップ特例制度を利用することで、確定申告をしなくても税金の控除を受けることができます。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

ふるさと納税のワンストップ特例制度とは?

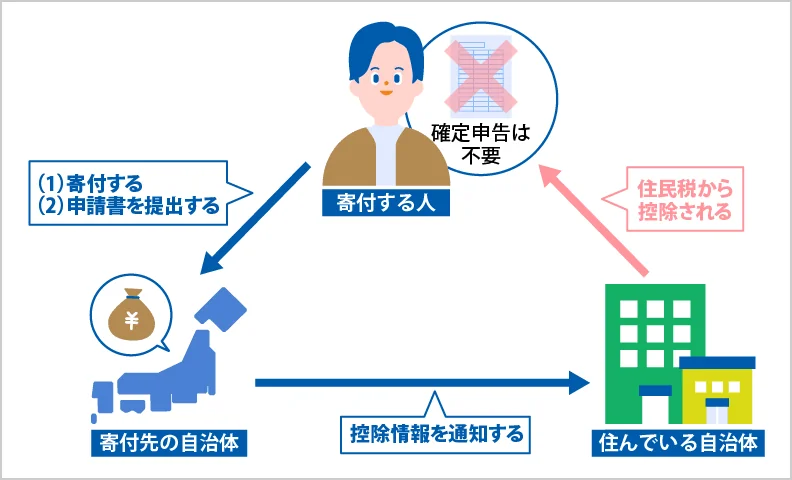

ふるさと納税のワンストップ特例制度とは、寄附金に当たるふるさと納税をしていても、確定申告が不要になる制度のことです。ふるさと納税をした自治体に申請書を提出すると、ふるさと納税をした自治体と、本来納税するべき自治体(本人が住んでいる自治体)が連携して、ふるさと納税を行った翌年の6月以降に支払う住民税の減額という形で控除が行われます。

ワンストップ特例制度を活用することで、確定申告の手間をかけずに応援したい自治体の課題解決や活性化に貢献できるうえ、税金の控除や返礼品の受け取りなどのメリットも得ることができます。ワンストップ特例制度の開始により、会社員などの確定申告に馴染みがない方にとっても、ふるさと納税が利用しやすくなりました。

ワンストップ特例制度の流れは下記のとおりです。

ふるさと納税のワンストップ特例制度の流れ

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

ふるさと納税のワンストップ特例制度を利用する条件

ワンストップ特例制度を利用するためには、いくつか条件があります。下記の条件を満たしているか確認のうえ、ワンストップ特例制度を申請しましょう。

ふるさと納税のワンストップ特例制度を利用する条件

- 確定申告をする必要がないこと

- ふるさと納税先が年間で5自治体以下であること

確定申告をする必要がないこと

ふるさと納税のワンストップ特例制度を利用する条件の1つとして、確定申告をする必要がないことあげられます。例えば、ふるさと納税をする本人が会社員である場合は、年末調整を行えば、原則、確定申告は不要です。ただし、会社員であっても確定申告が必要な場合もあったり、確定申告をした方が税務上有利になったりする場合があるので注意が必要です。

例えば、会社員であっても年収が2,000万円を超えていたり、副業での所得が20万円を超えたりする場合は、自身で確定申告が必要です。

また、医療費控除などを申請する場合は確定申告をした方が税務上有利です。いずれの場合でも、確定申告をするとワンストップ特例制度は利用できません。

ワンストップ特例制度を申請した後に「やはり確定申告が必要」と判明した場合でも、確定申告をすることができます。ただし、ワンストップ特例制度で申請した内容はすべて無効になってしまうので、ワンストップ特例制度を申請した自治体と申請していない自治体を含め、すべての確定申告をやり直すことになります。

ふるさと納税先が年間で5自治体以下であること

ふるさと納税のワンストップ特例制度を利用するためには、ふるさと納税先の数が年間5自治体以下である必要があります。この条件は、あくまで納税先の自治体の数であり、ふるさと納税の回数を制限するものではありません。例えば、ふるさと納税を年間で計6回行ったとしても、そのうち2回を同一の自治体に納税しているのであれば、ワンストップ特例制度が適用されます。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

ふるさと納税のワンストップ特例制度を利用できないケース

いくつかの条件を満たしていると、ふるさと納税のワンストップ特例制度を利用することができません。申請をする前に、下記の条件をよく確認しておきましょう。

ふるさと納税のワンストップ特例制度を利用できない主なケース

- 6自治体以上にふるさと納税をしている

- 確定申告をする

- 副業での所得が20万円を超えている

- 不動産所得がある

- ワンストップ特例制度の申請期限に間に合わなかった

6自治体以上にふるさと納税をしている

ふるさと納税のワンストップ特例制度は、6自治体以上にふるさと納税を行っている場合は利用できません。ただし、5自治体以内であれば、何回ふるさと納税をしてもワンストップ特例制度を利用することができます。

確定申告をする

確定申告をする場合は、ふるさと納税のワンストップ特例制度を利用することができません。会社員であれば、基本的に年末調整があるため確定申告は不要です。

しかし、会社員であっても年収が2,000万円を超えていたり、兼業などで2か所以上からの給与所得があったりする場合は、確定申告が必要です。また、医療費控除、寄附金控除(ふるさと納税を除く)、住宅ローン控除(初年度)など、年末調整では適用できない所得控除や税額控除を申請する場合も、確定申告が必要なためワンストップ特例制度は利用できません。

副業での所得が20万円を超えている

給与所得者の場合、副業での所得が20万円を超える場合も、原則として確定申告が必要であるため、ふるさと納税のワンストップ特例制度の利用はできません。ただし、確定申告で副業での所得を申告すると、その分所得税や住民税の控除額が高くなる可能性があります。

不動産所得がある

不動産所得がある場合、ふるさと納税のワンストップ特例制度の利用はできなくなります。不動産所得とは、不動産の貸し付けなどによって生じた所得のことで、アパートやマンション、土地、建物などの賃料を得ている場合などに当てはまります。不動産所得がある場合、原則として確定申告が必要になるため、ワンストップ特例制度は利用できません。

ただし、給与所得者の場合は、不動産所得の金額が20万円以下であれば、確定申告をする必要はないため、ワンストップ特例制度を利用できます。

ワンストップ特例制度の申請期限に間に合わなかった

ふるさと納税のワンストップ特例制度の申請期限に間に合わなかった場合も、制度の利用はできなくなります。

ワンストップ特例制度の申請期限は、ふるさと納税を行った翌年の1月10日です。この日までにふるさと納税を行った自治体宛てに寄附金税額控除に係る申告特例申請書と必要書類が到着しなかった場合、ワンストップ特例制度を利用できません。

郵便局の配送状況や予期せぬトラブルによって、書類の到着期日に間に合わない可能性もあるので、時間に余裕を持った申請を心掛けましょう。

2024年(令和6年)分を確定申告する場合は定額減税の記載漏れに注意!

年末調整が済んでいる会社員などが、2024年(令和6年)分を確定申告をする場合は、注意が必要です。例えば、会社員が医療費控除や住宅ローン減税の適用などで確定申告をする場合、ワンストップ特例で申請したふるさと納税分だけでなく、定額減税分を確定申告書に記入する必要があります。

定額減税についての記載漏れがあると、定額減税が無効になります。扶養親族が定額減税の対象に含まれていた場合、あわせて無効になりますので、漏れなく確定申告書に記載をしましょう。

定額減税を確定申告をする場合は、以下の記事も参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

ワンストップ特例制度を利用するための必要書類

ふるさと納税のワンストップ特例制度を利用するためには、主に2種類の書類が必要です。書類の種類や入手方法を下記にまとめました。

ふるさと納税のワンストップ特例制度の必要書類

- 寄附金税額控除に係る申告特例申請書

- 本人確認書類

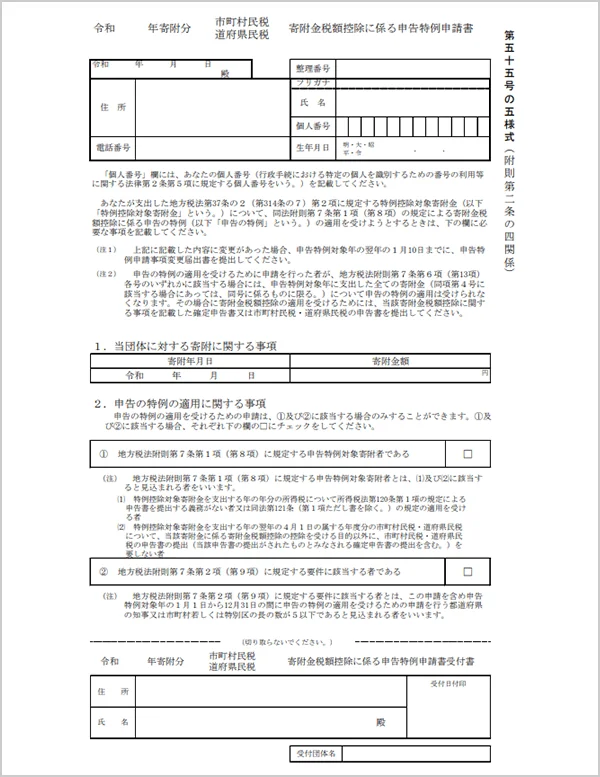

寄附金税額控除に係る申告特例申請書

ふるさと納税のワンストップ特例制度の申請に必要な書類は、「寄附金税額控除に係る申告特例申請書」です。寄附金税額控除に係る申告特例申請書は、ふるさと納税先の自治体から送付されるケースも多くありますが、自治体や総務省のWebサイトからも入手できます。

寄附金税額控除に係る申告特例申請書に必要事項を記入し、寄附先の自治体に提出することで、ワンストップ特例制度を利用することができます。

寄附金税額控除に係る申告特例申請書

-

※総務省「寄附金税額控除に係る申告特例申請書

」

本人確認書類

ふるさと納税のワンストップ特例制度の申請に必要なもう1つの書類は、本人確認書類です。基本的にはマイナンバーカードの表裏コピーのみで条件を満たすことができます。マイナンバーカードを持っていない場合は、マイナンバーが確認できる書類(マイナンバー通知カード、マイナンバーが記載されている住民票の写しなど)のコピーと共に、身分証(健康保険証、運転免許証、年金手帳など)のコピーを提出します。

ただし、マイナンバー通知カードは2020年5月25日に廃止されているので、できるだけ早めにマイナンバーカードに切り替えることをお勧めします。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

ワンストップ特例制度の申請方法

ふるさと納税のワンストップ特例制度の申請方法は、申請に必要な書類一式を、寄附の翌年の1月10日までにふるさと納税を行った自治体に送付します。書類は寄附をする自治体ごとに送付する必要があることに注意しましょう。例えば、5つの自治体にふるさと納税を行った場合、5か所に書類を送付する必要があります。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

ワンストップ特例制度の申請期限

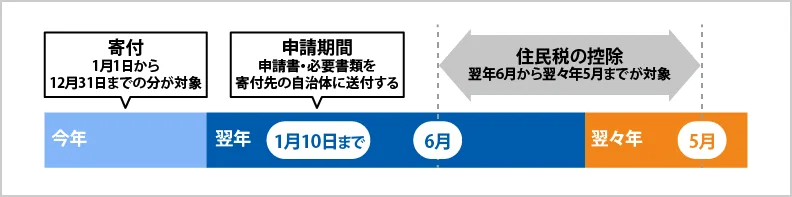

ふるさと納税のワンストップ特例制度の申請期限は、1月10日です。前年の1月1日から12月31日までに行った寄附に対して、翌年の1月10日までに必着で自治体宛てに申請書類を送付しなければいけません。

申請後の住民税の控除までの流れは、以下の図を参照ください。

ふるさと納税のワンストップ特例制度の申請と住民税控除の流れ

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

ワンストップ特例制度を利用すれば、ふるさと納税のメリットを手軽に得られる

ふるさと納税のワンストップ特例制度の利用により、確定申告をしなくても住民税の控除や返礼品の受け取りといったメリットを得ることができます。ワンストップ特例制度を利用するための条件を満たし、自治体へ申請を行うことで、確定申告の煩雑な手続きが不要になります。ふるさと納税のメリットを手軽に得ることができるので、活用を検討してみてはいかがでしょうか。

ワンストップ特例制度の対象外となってしまう会社員や個人事業主の方も、確定申告は必要になりますが、メリットの大きいふるさと納税をぜひ利用してみましょう。弥生の個人事業主向けクラウドソフト「やよいの青色申告 オンライン」「やよいの白色申告 オンライン」を使えば、寄附金控除やそれ以外の所得控除に関する記帳を、オンライン上で行うことができます。ふるさと納税の控除額計算も簡単に行うことが可能です。無料体験版も用意していますので、ぜひご利用をご検討ください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。