複数事業を営む個人事業主の確定申告書の書き方は?開業届も解説

監修者: 齋藤一生(税理士)

更新

個人事業主として、複数の事業を並行して運営している方も少なくありません。とはいえ、「複数の屋号をどのように届け出ればいいのか」「確定申告や税務処理はどうなるのか」といった実務上の疑問を抱える方もいるのではないでしょうか。

ここでは、個人事業主が複数事業を運営する場合の、開業届での屋号の届出方法や確定申告書・決算書の作成方法を解説します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

複数の事業を営む個人事業主は複数の屋号を届出可能

個人事業主は1人で複数の事業を経営することができ、複数の屋号を持つこともできます。個人事業主が複数事業を経営するケースとしては、以下のような例が挙げられます。

個人事業主が複数事業を経営するケースの例

- フリーランスのデザイナーとして仕事をしながらオンラインショップを経営する

- カフェを経営するかたわらソフトウェアのシステム設計を請け負う

- 雑貨店を営むかたわら駐車場賃貸業を経営する

また、屋号とは、個人事業主の商業上の名前のことです。例えば、「◯◯カフェ」「××デザイン事務所」「△△システム」といったように、一目で事業内容がわかる屋号が分かりやすいでしょう。

屋号には、漢字やひらがな、カタカナはもちろん、アルファベットを用いることもできますが、近隣の事業者が既に使用している屋号や商標登録されている商品名・サービス名などは避けましょう。そのほか、「◯◯会社」「✕✕法人」「△△銀行」など、会社や特定業種だと誤認される言葉や、公序良俗に反する言葉などを含めることは法律上禁止されています。

必ず社名を付けなければならない法人と異なり、個人事業主は屋号を付けなくてもかまいません。個人名で事業をできますし、確定申告も問題なく行えます。屋号の変更も自由で、1つの屋号を複数の事業で使うことも可能です。

屋号を付けた場合、「事業内容が伝わりやすくなる」「請求書などに記載した際、事業主の氏名だけより顧客に安心感を与えやすい」といったメリットがあります。また、屋号を税務署に届け出ておくと、金融機関で屋号入りの口座開設がしやすくなります。

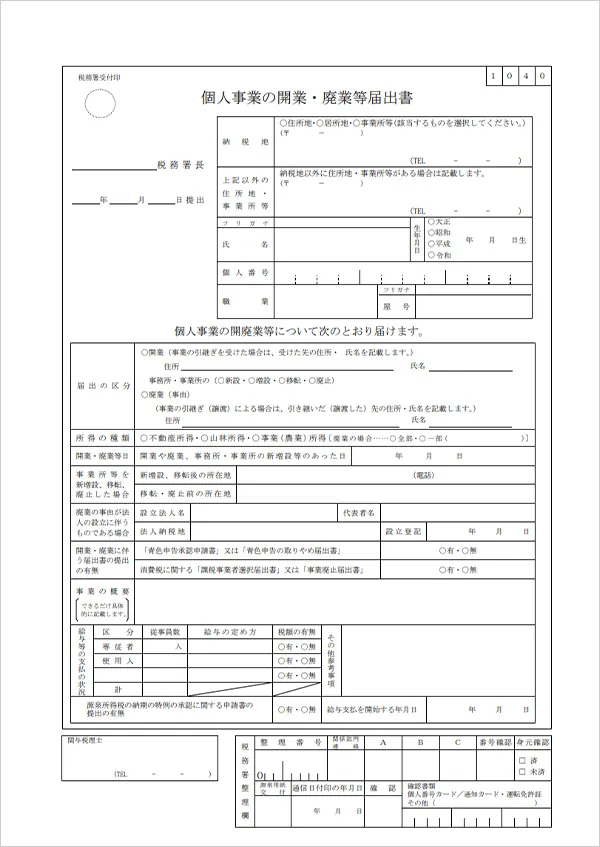

屋号の届出は、納税地を管轄する税務署に「個人事業の開業・廃業等届出書」を提出して行います。なお、提出はe-Taxでも可能です。書式は、税務署の窓口や国税庁の「A1-5 個人事業の開業届出・廃業届出等手続」で入手しましょう。

なお、「弥生のかんたん開業届」では、ステップに沿って必要情報の入力をするだけで簡単に「個人事業の開業・廃業等届出書」など開業時に提出する書類の作成が無料でかんたんに作成できます。ぜひご活用ください。

個人事業の開業・廃業等届出書

-

※国税庁「A1-5 個人事業の開業届出・廃業届出等手続

」

「個人事業の開業・廃業等届出書」で屋号を届け出たい場合は、上部の「職業」欄の右横にある「屋号」欄に屋号とフリガナを記載します。

複数の屋号を登録する場合の記入方法は、初めて開業届を提出するときに複数の屋号を登録する場合と、後から屋号を追加する場合で以下のように異なります。

最初から複数の事業を行う場合

最初から複数の事業を行いそれぞれの屋号を登録したい場合は、「屋号」の欄に複数の屋号を記載します。

また、「職業」と「事業の概要」の欄にも、それぞれの事業内容をまとめて記載してください。屋号や事業を記載する順番にルールはありませんが、メインとなる事業を先に記載するのが一般的です。

すでに事業を行っており、新しく増やした屋号を追加する場合

すでに事業を行っており、新しく屋号を追加する場合は、開業時と同様に「個人事業の開業・廃業等届出書」に「屋号」欄に追加する屋号とフリガナを記載します。そのうえで、「その他参考事項」の欄に「屋号の追加登録」などと記載して提出します。なお、屋号を追加登録する必要がない場合は、新たな事業を開始しても開業届を再提出する必要はありません。

屋号の記載については以下の記事で詳しく解説していますので参考にしてください。

事業所得以外の収入の所得分類

個人事業主が複数の事業を営む場合でも、主な事業とは種類が異なる所得を得るケースがあります。

税法上、所得の種類は以下の10種類に分類されます。これらは所得税法に基づく区分であり、屋号はこの区分とは直接関係しないため、所得の種類ごとに屋号を分ける必要はありません。同じ所得の種類で複数の屋号を使用することも可能です。

所得の分類

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

所得の種類については以下の記事で詳しく解説していますので参考にしてください。

個人事業主が本業以外の事業などで得る可能性のある所得としては、主に以下の3点が挙げられます。

給与所得(アルバイトの場合)

給与所得とは、雇用されている勤務先から受け取る給与や賃金、ボーナスなどが該当する所得です。自身の個人事業主としての本業以外に他の会社などでアルバイトをしている場合に、事業所得以外に給与所得を得ていることとなります。

アルバイトの確定申告の手順についてはこちらの記事で解説していますので参考にしてください。

雑所得

雑所得とは、他の9種類の所得に当てはまらない所得のことです。副業として小規模で行っているブログ運営・動画投稿の広告収入や、ネットオークションでの収入、原稿料、講演料などは雑所得として扱われます。また、仮想通貨での利益も原則、雑所得扱いです。

なお、上記の収入を本業として得ている場合は、事業所得となります。

雑所得と事業所得の違いについては以下の記事で詳しく解説していますので参考にしてください。

不動産所得

不動産所得とは、アパート、テナント、駐車場などの不動産を貸し付けて得た所得のことです。例えば、アパートを貸し付けた際の家賃収入などがこれに該当します。一方、不動産を譲渡(売却)して得た利益は、不動産所得ではなく譲渡所得に分類されます。

不動産所得や青色申告特別控除については以下の記事で詳しく解説していますので参考にしてください。

複数事業を運営している場合の確定申告書の作成方法

個人事業主が複数の事業を運営している場合も、作成する確定申告書は1部だけです。ただし、複数の事業を運営している場合は、以下の各欄の記載内容に注意が必要です。

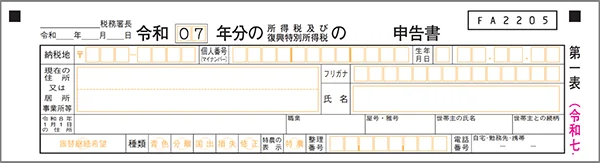

職業や屋号の記載欄

複数事業を運営している場合、確定申告書 第一表の「職業」欄には、複数の事業の種類を明記しなければなりません。一方で、「屋号・雅号」欄には、メインの収入源となっている事業の屋号を記入すれば、それで足ります。

なお、雅号とは、作家や画家、芸能人などが使う別名のことです。屋号は税額に影響しませんが、事業の種類は個人事業税の税率に影響するため、「職業」欄には詳細な記載が求められています。

確定申告書 第一表の職業・屋号などの記載欄

個人事業税は、70種類の法定業種に対して課せられる地方税の一種です。税率は3%から5%までで業種によって異なり、法定業種に該当しない業種は課税対象になりません。営んでいる事業の税率が異なっていたり、課税対象になる業種と対象外の業種の両方を営んでいたりする場合は、それぞれの事業別に自治体が税額を計算した納税通知書が送られてくることになります。

例えば、フリーライターとして仕事をしながらカフェを経営している場合、ライター業は法定業種に当たらないため個人事業税はかからず、飲食業では5%の個人事業税が課税されます。仮にライター業での利益が300万円、飲食業での利益が500万円だった場合、支払う個人事業税は「(500万円-290万円)×5%=10.5万円」です。

なお、個人事業税の課税所得は、1月1日から12月31日までに生じた事業所得または不動産所得に該当する事業の総収入金額から、必要経費などを差し引いて計算します。個人事業税特有の制度である事業主控除などを差し引くことができる一方で、青色申告特別控除は個人事業税に適用されないなど、所得税の課税所得の計算とは異なる点があります。

詳細は、東京都の「個人事業税」など、お住まいの自治体のWebページを確認しましょう。

収入金額・所得金額の記載欄

複数事業を運営している場合、確定申告書に収入金額や所得金額を記載する際にも注意が必要です。基本的には確定申告書 第一表の「収入金額等」「所得金額等」欄に、事業所得や給与所得などの所得区分ごとの金額に分けて記載します。

ただし、他の所得金額と分離して税額を計算して確定申告を行う申告分離課税の対象となる所得については、確定申告書 第三表に記載しなければなりません。申告分離課税の対象となる主な所得の例は、以下のとおりです。

申告分離課税の対象となる主な所得の例

- 土地や建物の譲渡所得

- 株式などの譲渡所得

- FXなど先物取引に係る雑所得等

- 特定公社債などの利子所得

- 山林所得

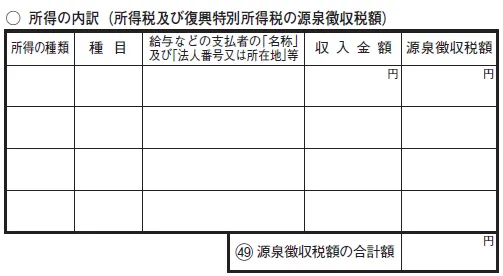

また、事業所得については、確定申告書 第二表の「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」欄で、取引先ごとの収入金額などを記載することも必要です。

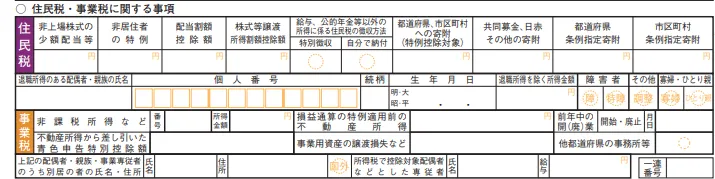

その他にも、個人事業税が非課税の事業や税率が5%でない事業を運営している場合には、確定申告書 第二表の「住民税・事業税に関する事項」欄内の「事業税」に、その事業での所得金額と事業の番号を記載しなければなりません。この欄に記載していない所得については5%の税率が適用されることになるため、記載は不要となります。

この欄に記載する所得の種類と番号は、以下のとおりです。

確定申告書 第二表の「事業税」欄に記載する所得の種類と番号

-

1.畜産業から生ずる所得(農業に付随して行うものを除く)

-

2.水産業から生ずる所得(小規模な水産動植物の採捕の事業を除く)

-

3.薪炭製造業から生ずる所得

-

4.あん摩、マッサージまたは指圧、はり、きゅう、柔道整復その他の医業に類する事業から生ずる所得(両眼の視力を喪失した方または両眼の視力(矯正視力)が0.06以下の方が行う場合は、非課税のため番号は「10」を記載)

-

5.装蹄師業から生ずる所得

-

6.林業から生ずる所得

-

7.鉱物掘採(事)業から生ずる所得

-

8.社会保険診療報酬などに係る所得

-

9.外国での事業にかかる所得(外国に有する事務所などで生じた所得)

-

10.地方税法第72条の2に定める事業(法定業種)に該当しないものから生ずる所得

確定申告のやり方については以下の記事で詳しく解説していますので参考にしてください。

複数事業を運営している場合の決算書の作成方法

複数事業を運営している場合でも、基本的には事業の種類ごとの決算書を作成する必要はありません。なお、決算書とは、事業所得や不動産所得があった場合に作成する、事業の1年間の経営状況をまとめた書類のことです。

青色申告の場合は青色申告決算書、白色申告の場合は収支内訳書が決算書に該当します。例えば、カレー店とカフェを経営している場合、両方とも事業所得となるため、決算書はそれぞれの事業所得の数値を合算した1部を作成することになります。

しかし、農業での事業所得や不動産所得を得ている場合は、それぞれの所得に関する青色申告決算書・収支内訳書を別途作成しなければなりません。

例えば、カフェを経営しながらアパート経営を行っているケースでは、カフェの収入は事業所得、アパート経営の収入は不動産所得です。この場合、青色申告なら青色申告決算書、白色申告なら収支内訳書を、事業所得用と不動産所得用とで別々に作成することが必要です。

また、決算書を別々に作成する必要がない場合も、個人事業税の税率が異なる複数の事業を運営しているのであれば、それぞれの事業の所得金額を把握しておかなければなりません。

農業での確定申告、不動産所得での確定申告については、以下の記事で解説していますので、参考にしてください。

口座を使い分けると複数事業の経費精算も便利

複数事業を運営している場合、事業ごとに口座やクレジットカードを使い分けると、事業ごとの収入や必要経費の把握が容易です。

すべての事業で1つの事業用口座やクレジットカードを使うこともできますが、個人事業税の税率が異なる業種の収入・必要経費の状況や、各事業の経営状況を正確に把握するためには、事業別に口座やクレジットカードを作成すると便利です。

事業ごとに屋号を登録して屋号付き口座にしておけば、事業用口座が2つ以上になった場合でも一目でどの事業の口座かわかります。事務所の家賃など、複数の事業で共通する必要経費は、どちらかの口座で決済して決算時に使用割合で按分しましょう。

個人事業主の複数事業はまとめて確定申告しよう

個人事業主も1人で複数の事業を経営することは可能です。その場合、確定申告書は1部作成すれば問題ありません。決算書も、農業所得や不動産所得のように専用の書式が用意されている所得についてはその事業ごとに作成しますが、そうでない事業所得は1部の決算書に複数事業の集計結果を合算して記載します。

ただし、個人事業税の税率が異なる事業については、事業ごとの所得金額の把握は必要です。

事業が複数になると、経理事務や確定申告が複雑になるように思えますが、事業ごとに口座とクレジットカードを用意すれば、簡単に事業ごとの必要経費などが集計できます。

弥生のクラウド確定申告ソフト「やよいの青色申告 オンライン」「やよいの白色申告 オンライン」は、複数事業として事業所得と不動産所得の両方がある場合でも「一般」と「不動産業」それぞれの決算書が作成できます。

さらに弥生のクラウド確定申告ソフトは、口座やクレジットカードとの連携機能があり、入出金の明細を自動で帳簿に反映することができます。帳簿付けから決算書の作成、確定申告・e-Taxでの電子申告までを画面の指示に従って操作するだけでスムーズに進められます。

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。