雑所得で経費計上できるものは?雑所得の確定申告書の書き方を解説

更新

経費とは所得を得るために支出した費用です。経費を適切に計上することは、節税につながりますが、副業などで雑所得がある場合、雑所得に経費の計上は可能なのでしょうか。

本記事では、雑所得において経費に計上できる費用と計上できない費用、経費を計上する際のポイントなどを解説します。

雑所得は10種類に分類される所得のひとつ

雑所得とは、所得税法によって10種類に分類される所得のひとつです。所得は収入から経費を差し引いた金額で、雑所得の計算においては経費の計上が認められています。

所得税法では、所得を内容に応じて10種類に分類しており、雑所得は他の9種類のどれにも当てはまらない所得です。なお、雑所得は大きく分けると、国民年金や厚生年金保険などの「公的年金等」、副業で得た所得などの「業務」、民間保険会社の個人年金などの「その他」の3種類に分けられます。

10種の所得は下記のとおりです。

| 所得の種類 | 内容 |

|---|---|

| 利子所得 | 預貯金や公社債の利子ならびに合同運用信託および公社債投資信託の収益の分配による所得 |

| 配当所得 | 株式や出資者が会社から受ける配当、投資信託や特定受益証券発行信託の収益の分配による所得 |

| 不動産所得 | 不動産を貸し出して得た所得。具体的には、土地や建物などの不動産の貸し付け、借地権など不動産の上に存する権利の設定および貸し付け、船舶や航空機の貸し付けによる所得 |

| 事業所得 | 農業、漁業、製造業、卸売業、小売業、サービス業、その他の事業から得た所得 |

| 給与所得 | 勤務先から支払われた給与、賞与などの所得 |

| 退職所得 | 退職により勤務先から支払われる退職手当や、厚生年金基金等の加入員が退職した際に支払われる厚生年金保険法に基づく一時金などの所得 |

| 山林所得 | 山林の譲渡による所得 |

| 譲渡所得 | 土地や建物、ゴルフの会員権などの資産を譲渡することによって生じた所得、および建物などの所有を目的とする地上権等の設定による所得 |

| 一時所得 | 利子所得から譲渡所得までのいずれにも該当しない所得で、営利を目的とした継続行為から生じた所得ではないもの、かつ労務や役務の対価ではない所得、資産譲渡の対価でもない所得 |

| 雑所得 | 上記の9種類の所得に当てはまらない所得 |

雑所得と事業所得の違い

雑所得と事業所得の違いは、事業の規模や継続性、反復性などの要素です。明確な基準はありませんが、一般的に生計を立てられる規模の所得があれば事業所得、隙間時間などを活用して行っている業務であれば雑所得と判断されます。

多くの場合、会社員の副業は雑所得と見なされますが、副業であっても、本業以上の所得を得ている場合や、事業として継続して行っている場合は、事業所得と判断される場合もあります。

雑所得と一時所得の違い

雑所得と一時所得の違いは、継続性があるかどうかです。一時所得には、懸賞の賞金や競馬・競輪の払戻金、一時金として受け取る保険金など、一度限りで継続しない所得が該当します。そのため、業務として受け取った謝礼や、営利目的と見なされた競馬の払戻金などは該当しません。

また、一時金として受け取った保険金であっても、保険の契約者と保険金の受取人が異なる場合は、所得ではなく贈与と見なされます。

経費に計上できる費用と計上できない費用の違い

経費は、所得を得るために支出した費用であり、経費に計上できる費用と、計上できない費用があります。所得は収入から経費を差し引いて算出するため、経費を正しく計上すれば、所得の金額は小さくなります。

その結果として、所得税や住民税の節税につながる可能性もあるでしょう。個人事業主やフリーランスだけでなく、雑所得がある給与所得者も、経費の計上が可能です。

ここでは、経費に計上できる費用と計上できない費用について解説します。

雑所得で経費に計上できる費用

雑所得で経費に計上できる費用は、雑所得を得るために支出した費用です。例えば、パソコン・スマートフォンなどの購入費、通信費、家賃などが該当します。また、打ち合わせをした際の飲食費、取引先に出向いた際の交通費なども経費に該当します。

なお、家賃や通信費など、プライベートとの切り分けが難しい費用については、プライベート分と事業分を分ける計算の家事按分(かじあんぶん)をすれば、経費に計上することが可能です。

家事按分については、以下の記事で詳しく解説していますので参考にしてください。

雑所得で経費に計上できない費用

業務に関係のない支出は、雑所得の経費に計上できません。判断基準は、業務を行っていなくても必要となる支出かどうかです。

例えば、業務に関係のない昼食代や品物の購入費などが該当します。なお、雑所得によって増加した住民税なども経費にはできません。一方、業務を行ううえでリスクに備えて損害保険に加入した場合、保険料は経費に計上可能です。

雑所得に関する確定申告書の書き方

ここでは、確定申告書 第一表と第二表の書き方について解説します。

確定申告書 第一表

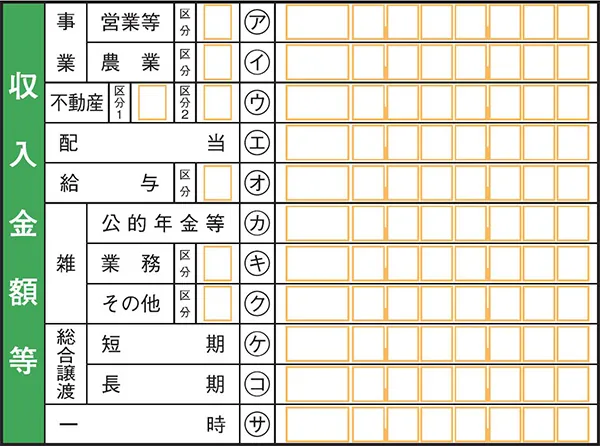

確定申告書 第一表は「収入金額等」「所得金額等」などに記入欄が分けられています。

このうち、雑所得に関する金額を記入するのは、「収入金額等」の「雑」欄の(カ)(キ)(ク)と、「所得金額等」の「雑」欄の(7)(8)(9)です。雑所得がある場合は「収入金額等」の「雑」欄の(キ)に、収入を記入します。ここには、経費を引く前の収入の合計額を書いてください。

確定申告書 第一表(収入金額等)

-

※国税庁「所得税の確定申告

」

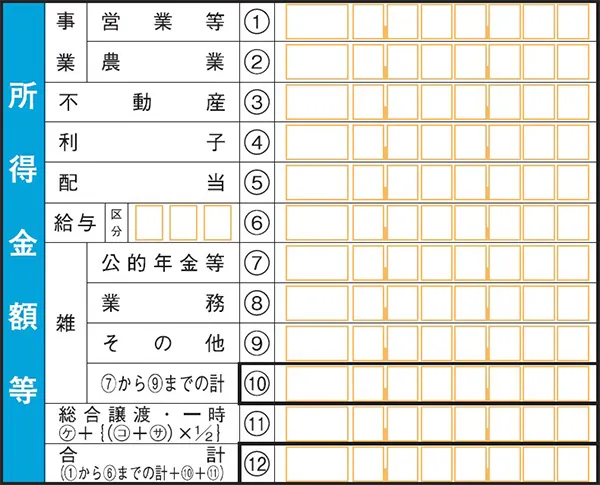

次に「所得金額等」の「雑」欄の(8)に、収入から経費を引いた金額を記入します。

確定申告書 第一表(所得金額等)

-

※国税庁「所得税の確定申告

」

確定申告書 第二表

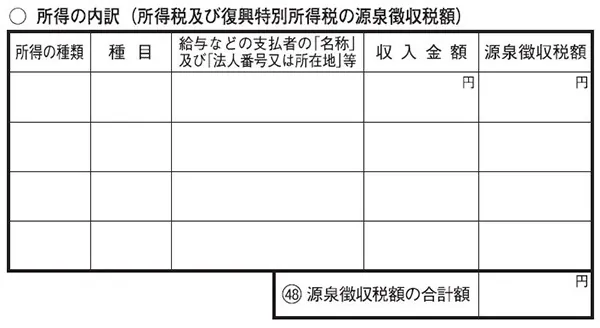

確定申告書 第二表の「所得の内訳」欄に、第一表に記入した雑所得の内訳を記入します。各項目に記入する内容は以下のとおりです。

確定申告書 第二表(所得の内訳)

-

※国税庁「所得税の確定申告

」

| 項目 | 記入内容 |

|---|---|

| 所得の種類 | 雑 |

| 種目 | 原稿料、講演料など |

| 給与などの支払者の「名称」及び「法人番号又は所在地」等 | 収入を得た取引先の名称や所在地など |

| 収入金額 | 年間の売上額 |

| 源泉徴収税額 | 売上から所得税が源泉徴収されている場合、源泉徴収された金額 |

確定申告書の書き方については、以下の記事で詳しく解説しています。

雑所得に経費を計上する際のポイント

雑所得について、経費を計上する際にはいくつかのポイントがあります。ここでは、4つのポイントについて解説します。

確定申告が必要となる場合がある

雑所得がある人のうち、確定申告が必要となるのは以下の条件のいずれかに該当する人です。

雑所得について確定申告が必要となる人

- 個人事業主やフリーランスなど事業所得の申告をする人で、雑所得もある人

- 会社員などの給与所得者で、雑所得やその他の所得が20万円を超える人

- 会社員などの給与所得者で、本業以外の給与収入と、雑所得やその他の所得の合計が20万円を超える人

- 会社員などの給与所得者で、年末調整を受けていないために確定申告が必要で、雑所得もある人

- 他の理由で確定申告を行う人で、雑所得もある人

経費に上限はない

雑所得に経費を計上する際、経費に上限は設けられていません。例えば、雑所得の売上が50万円あり、経費に49万円かかっている場合は、雑所得を計算するうえでの収入は50万円、所得は1万円となります。

ただし、経費に計上できるのは、あくまでも雑所得を得るために必要な支出だけです。事業に関係のない支出を経費として扱うことはできません。

計上すべきでない経費を計上した場合は修正が必要

雑所得に経費を計上する際、計上できない支出を経費にしてしまった場合は、修正の手続きが必要です。確定申告の期間内に間違いに気が付いたときは、訂正申告を行います。

一方、確定申告の期限後で不適切な経費計上に気が付いたときは、修正申告を行わなければなりません。修正申告をすると、一般的に税額が増えることになるため、追加の納税も必要です。自発的に修正申告をせず、税務署からの指摘があってから修正した場合は、別途、過少申告加算税などが課せられる可能性があります。

なお、経費の計上漏れなどの理由によって、本来の税額よりも多い税額を納税していた場合は、訂正をしなくても違法ではありません。訂正する場合は「更正の請求」を行いましょう。税務署に認められれば、払いすぎた税金の還付を受けられます。

確定申告の修正方法については、以下の記事で解説しています。

領収書やレシートの保管が必要

雑所得の経費を計上する際は、領収書やレシートといった支払いの根拠が必要です。確定申告時に提出するわけではありませんが、税務署から問い合わせがあった際に提示できるように保管します。領収書やレシートがない交通費などについては、乗車日と区間、金額、目的を明記した一覧表などを作成します。香典など、その他の支出は出金伝票を作成して対応しましょう。また、クレジットカードの明細書やATMの振込明細書なども支払いの根拠になります。

前々年の雑所得の収入が300万円を超える人は、5年間、領収書やレシートの保存が義務付けられています。なお、白色申告で確定申告をする場合は5年間(消費税課税事業者は7年間)、青色申告の場合は7年間、領収書やレシートを保存する義務があります。

確定申告時の領収書の扱いについては、以下の記事で解説しています。

雑所得がある場合は適切に経費を計上して節税につなげよう

雑所得は10種類の所得の一種で、経費の計上が可能です。経費を適切に計上することは、節税につながるため、1年分の領収書やレシートを保管して、こまめに記録しておくとよいでしょう。

確定申告をする場合には正確な帳簿付けが必要となるため、「やよいの白色申告 オンライン」の利用がおすすめです。確定申告業務の負担軽減に、ぜひご活用ください。

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の監修者渋田貴正(税理士、司法書士、行政書士、社会保険労務士)

税理士、司法書士、社会保険労務士、行政書士、起業コンサルタント®。

1984年富山県生まれ。東京大学経済学部卒。

大学卒業後、大手食品メーカーや外資系専門商社にて財務・経理担当として勤務。

在職中に税理士、司法書士、社会保険労務士の資格を取得。2012年独立し、司法書士事務所開設。

2013年にV-Spiritsグループに合流し税理士登録。現在は、税理士・司法書士・社会保険労務士として、税務・人事労務全般の業務を行う。