課税所得とは?計算方法や税率、控除についてわかりやすく解説

監修者: 税理士法人 MIRAI合同会計事務所

更新

確定申告のとき、所得税を算出するベースとなるのが「課税所得」です。課税所得が多ければ所得税の税額も大きくなり、課税所得が少なければ税額も小さくなります。課税所得は収入(年収)と混同されがちですが、両者はまったく違うものです。

たとえ同じ年収でも、経費や控除の額によって課税所得は異なります。では、課税所得を求めるには、どのような計算を行えばよいのでしょうか。

ここでは、課税所得の計算方法と、所得税の確定申告時に利用できる各種控除について解説します。

課税所得とは?

課税所得とは、「税金がかけられる所得」という意味です。個人事業主やフリーランスは、1年間の課税所得をもとに所得税を計算し、毎年確定申告を行います。つまり、確定申告における課税所得とは、「所得税を算出するための金額」と考えることができるでしょう。

課税所得について把握するには、「所得」とは何かを理解しておく必要があります。所得とは、収入から経費を引いたものです。個人事業主の場合は、1年間の収入の合計から必要経費を差し引いた金額が、所得ということになります。

経費とは、事業を行う上で必要なコストのことを指します。収入から差し引くことができる主な経費には、下記のようなものがあります。

主な経費の例

- オフィスなどの家賃や水道光熱費、通信費

- アルバイトの人件費

- チラシやカタログなどの広告宣伝費

- 機械や車などの固定資産の減価償却費

- 従業員のための福利厚生費

- 損害保険料

- 外注費

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

課税所得額の算出方法

課税所得を求めるには、収入から経費などを引いて所得金額を算出し、その後に所得控除などを引きます。その手順は下記のとおりです。

1. 所得金額を算出する(収入-収入から差し引かれる金額)

まずは、1年間の収入の合計額から、「収入から差し引かれる金額」を引き、所得金額を求めます。収入から差し引かれる金額とは、経費や仕入にかかった費用などの合計額です。給与所得者の場合は、給与所得控除になります。なお、給与所得控除は収入金額によって異なります。

2. 課税所得を算出する(所得金額-所得から差し引かれる金額)

「1」で求めた所得金額から、「所得から差し引かれる金額」を引くと、課税所得が算出できます。所得から差し引かれる金額を所得控除といい、扶養控除や社会保険料控除、生命保険料控除などがあります。

また、一定の所得以下の納税者すべてが受けられる48万円の「基礎控除」や、青色申告で所定の条件を満たした場合に受けられる最大65万円の「青色申告特別控除」などもあります。これらの控除額を所得から差し引いた金額が、課税所得になります。

課税所得の計算例

年間収入500万円、経費150万円、所得控除5万円、基礎控除48万円、青色申告特別控除65万円の場合

- 所得金額:500万円-150万円-65万円=285万円

- 課税所得:285万円-5万円-48万円=232万円

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

所得控除

所得控除とは、課税所得を求める際に、所得から一定の金額を差し引ける控除です。所得控除は、以下の15種類です。下記表の所得控除の要件に当てはまる場合は、所得金額から各種控除の合計額を差し引いて課税所得を求めることができます。

| 所得控除の種類 | 概要 | |

|---|---|---|

| 物的控除 | 雑損控除 | 災害や盗難などによって生活上の資産が損害を受けた場合に受けられる |

| 医療費控除 |

納税者本人とその人と生計を一にする配偶者やその他の親族の、一定額以上の医療費を支払った場合に受けられる 【特例】 セルフメディケーション税制 |

|

| 寄附金控除 | ふるさと納税など国や地方公共団体などに寄附を行った場合に受けられる |

|

| 社会保険料控除 | 健康保険料(税)や国民年金保険料などの公的な保険料を支払ったとき、または生計を同じくする配偶者や子供、親族の公的な保険料を支払ったときに受けられる |

|

| 小規模企業共済等掛金控除 | 小規模企業共済などで支払った掛金の全額が所得から差し引かれる |

|

| 生命保険料控除 |

民間の保険会社に生命保険料や介護医療保険料、個人年金保険料などの保険料を支払った場合に受けられる |

|

| 地震保険料控除 | 特定の損害保険のうち、地震による損害部分の保険料や掛金を支払った場合に受けられる |

|

| 人的控除 | ひとり親控除 | 婚姻歴や性別にかかわらず、同一生計の子(合計所得金額など 48万円以下)を扶養していて、納税者本人の合計所得金額が500万円以下の単身者は、ひとり親控除として35万円の所得控除を受けられる |

| 寡婦控除 | 原則として、その年の12月31日の現況で「ひとり親控除」に該当せず、次のいずれかに当てはまる場合に27万円の所得控除が受けられる |

|

| 勤労学生控除 | 働きながら通学する勤労学生で、その給与収入が130万円以下である場合に受けられる |

|

| 障害者控除 | 納税者本人や配偶者、扶養親族が障害者または特別障害者である場合に受けられる |

|

| 配偶者控除 | 控除対象となる配偶者の給与収入が103万円以下の場合、13万~48万円(納税者の所得額および配偶者の年齢で決まる) |

|

| 配偶者特別控除 | 配偶者がいて、配偶者控除の適用外(配偶者の所得が48万円超133万円以下であるなど)の場合に受けられる |

|

| 扶養控除 |

一定の所得以下の子供や親、親族を養っている場合に受けられる。一般の扶養対象親族で38万円(年齢などによって控除額が変わる) 令和5年1月から、扶養控除の対象となる扶養親族の範囲から、年齢30歳以上70歳未満の非 居住者であって次に掲げる者のいずれにも該当しないものが除外されまし た。 イ 留学により国内に住所及び居所を有しなくなった者

|

|

| 基礎控除 | 2020年分から合計所得金額2,400万円以下の場合 、48万円 |

|

- ※2020年分からに従来の寡婦(夫)控除の見直しが行われ、寡夫控除が廃止されるとともに、ひとり親控除が創設されました。

所得控除についてはこちらの記事で解説していますので、参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

青色申告特別控除

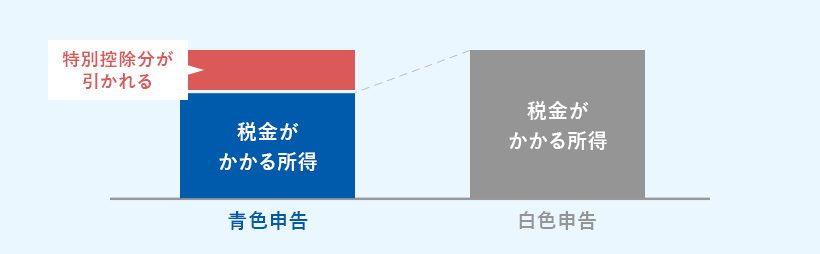

個人事業主の確定申告には、「青色申告」と「白色申告」の2種類の方法があります。青色申告を行う事業者は、上記15種類の所得控除の他、「青色申告特別控除」適用することが可能です。

青色申告特別控除を適用するには、不動産所得、事業所得、山林所得のある事業者が「所得税の青色申告承認申請書」を提出し青色申告事業者になる必要があります。そのうえで、「複式簿記での記帳」をし、確定申告の際には確定申告書に「貸借対照表」と「損益計算書」を添付、期限内にe-Taxによる申告、または優良な電子帳簿保存を行うことで、最大65万円の控除を適用することができます。

なお、e-Taxによる申告、または優良な電子帳簿保存を行っていない場合の控除額は55万円です。65万円、または55万円の控除の要件を満たさない場合、青色申告特別控除は10万円となります。青色申告特別控除10万円の場合は、複式簿記ではなく単式簿記でも構いません。

青色申告特別控除を受けられる条件と控除額は下記のとおりです。

| 青色申告 (特別控除65万円) |

青色申告 (特別控除55万円) |

青色申告 (特別控除10万円) |

|

|---|---|---|---|

| 申請 | 原則として青色申告をしたい年の3月15日までに所轄の税務署に「所得税の青色申告承認申請書」を提出(以降は継続可能) (翌年に申告する所得税の確定申告から適用される) |

||

| 提出書類 |

|

|

|

| 記帳方法 | 複式簿記 | 簡易(単式)簿記でも可 | |

| 提出期限 | 所得税の確定申告期限までに、申告と納税を完了すること | 申告期限を超えると65万円控除、55万円控除の要件を満たしても10万円控除 | |

| 申告方法 |

|

|

|

- ※または優良な電子帳簿保存をしていることが青色申告特別控除65万円適用の条件

一方、白色申告は、複式帳簿による帳簿の必要がないなど青色申告よりも対応が簡単ですが、節税メリットがありません。青色申告より手間がかからないとはいえ、白色申告でも記帳や帳簿保存は必要なので、節税を考えるなら青色申告を選択した方が大きなメリットを得られるでしょう。

複式簿記と単式簿記の違いについてはこちらの記事で解説していますので、参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

税額控除

所得税の税額は、課税所得に所定の税率を掛けて求めます。所得税は課税額が高いほど適用される税率が上がる累進課税方式となっており、税率は課税所得金額によって7段階に分かれています。

そして、所得控除とは別に、所得税から直接差し引くことができる「税額控除」という控除もあります。おもな税額控除の種類は、下記のとおりです。

| 税額控除の種類 | 概要 |

|---|---|

| 配当控除 | 配当所得の金額の10%または5%の金額が控除される |

| 外国税額控除 | 課税所得の中に外国で得たものがあり、その所得に対して外国の税金が課税されている場合、一定額が控除される |

| 公益社団法人等寄附金特別控除 | 公益社団法人や公益財団法人、学校法人など、規定された法人に対する寄付を行った場合に控除される |

| 住宅借入金等特別控除(住宅ローン控除) | 住宅の新築や増改築の際、住宅ローンを組んだ場合に適用される |

| 特定中小事業者が特定経営力向上設備等を取得した場合の所得税額の特別控除 | 青色申告を行う一定の中小事業者が、特定経営力向上設備などを取得し、事業に用いた場合に受けられる |

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

課税所得と非課税所得の違い

所得の中には、所得税の対象になる所得と、そうではない所得があります。所得税が課税されない所得を「非課税所得」といいます。どのようなものが非課税所得にあたるのか、確認しておきましょう。

遺族年金や障害年金などの年金

一家の生計を担っていた人が亡くなったときに遺族が受け取る遺族年金や、障害を負ったときに支給される障害年金などは非課税所得です。なお、高齢になったときに受け取る老齢年金の場合、一定額以上は課税所得となります。

医療保険の保険金や手当

医療保険などに加入している人が入院や手術をした際に受け取った入院給付金や手術給付金は金額にかかわらず非課税所得となります。なお、医療費控除を適用する場合は、保険が支払われた対象の医療費の合計額から給付を受けた金額を差し引いて申告します。1年間の医療費の合計額から給付を受けた金額を差し引くわけではないので、間違わないようにしましょう

また、出産のため会社を休んだときに受け取れる出産手当金や、子供が生まれたときに受け取る出産育児一時金、病気やケガで会社を休んだときの傷病手当金、児童手当や児童扶養手当なども非課税所得です。

労災保険の給付や雇用保険の手当など

業務に起因するケガや病気といった労災保険の適用による休業(補償)給付や、雇用保険の加入者に支給される失業手当(基本手当)や育児休業給付金などは、非課税所得となります。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

課税所得をもとに所得税を計算する

では、実際に、課税所得をもとに所得税の税額を計算してみましょう。

所得税の税額は、「課税所得金額×税率-税額控除額」で算出できます。税率は、課税所得金額によって、次の表のように5%~45%の7段階に分かれています。

所得税の速算表及び、所得税の計算例は下記のとおりです。

| 課税される所得金額(1,000円未満切り捨て) | 税率 | 控除額 |

|---|---|---|

| 1,000円から194万9,000円まで | 5% | 0円 |

| 195万円から329万9,000円まで | 10% | 9万7,500円 |

| 330万円から694万9,000円まで | 20% | 42万7,500円 |

| 695万円から899万9,000円まで | 23% | 63万6,000円 |

| 900万円から1,799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円から3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

-

※国税庁「No.2260 所得税の税率

」

所得税の計算例

年間収入500万円、経費150万円、所得控除5万円、基礎控除48万円、青色申告特別控除65万円の場合

- 所得金額:500万円-150万円-65万円=285万円

- 課税所得:350万円-所得控除5万円-基礎控除48万円=232万円

- 所得税額:232万円×10%-控除額9万7,500円=13万4,500円

このようにして求められた税額を、基準所得税額といいます。2013年から2037年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1%)を併せて申告・納付することとなります。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

課税所得について正しく理解して賢く節税しよう

個人事業主・フリーランスにとって、1年に1度、必ず行わなければならないのが所得税の確定申告です。そして、その所得税の税額が決まるベースになるのが、課税所得です。課税所得は、収入から経費などを差し引いた「所得」から、さらにさまざまな控除額を引いて求められます。課税所得と各種控除の関係を正しく理解しておけば、大きな節税につながるでしょう。

各種控除の中でも、特に節税効果が高いのが青色申告特別控除です。青色申告特別控除は所定の要件を満たせば、最大65万円の控除が受けられます。ただ、青色申告特別控除を受けるには、青色申告事業者になるための届出や複式簿記での記帳や貸借対照表・損益計算書の添付などが必要なため、大変だと感じる方もいるかもしれません。

そのような場合は、弥生のクラウド確定申告ソフトがおすすめです。「やよいの青色申告 オンライン」なら、青色申告特別控除を受けるために必要な複式簿記での帳簿つけや確定申告書類の作成もかんたんにできます。確定申告ソフトを上手に活用して、手間なく賢く節税を目指しましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使えるクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」はずっと無料ですべての機能が使用でき、「やよいの青色申告 オンライン」は初年度無料、かつ無料期間中でもすべての機能が使用できますので、どちらも気軽にお試しいただけます。

初心者にもわかりやすいシンプルなデザイン

初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な書類が作成可能です。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

銀行明細やクレジットカードなどの取引データ、レシートや領収書のスキャンデータやスマホで撮影したデータを取り込めば、AIが自動で仕訳を行います。入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

画面の案内に沿って入力していくだけで、確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

日々の取引データを入力しておくだけで、レポートが自動で集計されます。確定申告の時期にならなくても、事業に利益が出ているのかリアルタイムで確認できますので、経営状況を把握して早めの判断を下すことができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

よくあるご質問

課税所得の税率を教えてもらえますか?

所得税の税率は分離課税に対するものなどを除くと、課税される所得金額によって5%から45%の7段階に区分されています。 。例えば330万円から694万9,000円までの課税所得の税率は20%、控除額は42万7,500円です。他の課税所得の税率は本記事内で詳しく解説していますので、そちらをぜひ参考にしてみてください。

年収ごとの課税所得の税率はこちらから

年収ごとの課税所得一覧を教えてもらえますか?

年収(額面)が300万円〜1,000万円の課税所得を紹介します。

- 年収300万円は111万円

- 年収400万円は170万円

- 年収500万円は236万円

- 年収600万円は302万円

- 年収700万円は371万円

- 年収800万円は447万円

- 年収900万円は527万円

- 年収1,000万円は613万円

上記の課税所得に税率をかけることで、支払うべき所得税の金額がわかります。課税所得別の税率を紹介しますと、111〜170万円(年収300〜400万円)は5%、236〜302万円(年収500〜600万円)は10%、371〜613万円(年収700〜1,000万円)は20%です。

課税所得金額を楽に計算できるツールはありますか?

個人事業主の課税所得金額の計算は確定申告ソフトなら楽にできます。「やよいの青色申告 オンライン」なら、簿記の知識がなくても帳簿付けができて、確定申告に必要な課税所得金額を出すための控除額の計算も可能です。なるべく楽に正確に確定申告をしたい方はぜひ利用を視野に入れてみてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者税理士法人 MIRAI合同会計事務所

四谷と国分寺にオフィスのある税理士法人。税理士、社会保険労務士、行政書士等が在籍し確定申告の様々なご相談に対応可能。開業、法人設立の実績多数。

「知りたい!」を最優先に、一緒に問題点を紐解き未来に向けた会計をご提案。