確定申告とは?まったくわからない人向けに対象者や申告方法を解説!

監修者: 田中卓也(田中卓也税理士事務所)

更新

確定申告とは、1月1日から12月31日までの1年間の収入と支出を基に納める必要がある税金の額を計算して、国(税務署)に自ら申告する手続きのことです。確定申告が必要になる税金としては、所得税、消費税、法人税などがありますが、当記事では、「確定申告」は所得税の確定申告を指します。

ここでは、確定申告が必要な人や確定申告の方法、必要書類の扱いなど基本情報に加え、確定申告の手間を軽減する方法についても解説します。

なお、本記事は、令和7年度税制改正の内容を踏まえています。ここでの項目に関する改正は2025年(令和7年)12月1日に施行され、2025年分以後の所得税について適用されます。よって、2025年11月までの源泉徴収事務には変更は生じず、2025年12月に行う年末調整など、2025年12月以後の源泉徴収事務に変更が生じることとなります。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

確定申告とは所得税の金額を確定するための手続き

確定申告とは、1月1日から12月31日までの1年間の所得をもとに、所得税の金額を計算して確定し、国(税務署)に申告する手続きのことです。

所得は、収入(売上)から必要経費を差し引いた金額のことを指し、日本の税制では、この所得から所得控除を差し引いた課税所得に対して所得税が課せられます。収入の全額に所得税が課せられるわけではありません。

また、日本の所得税は、税金を納める人が自分で税額を計算して申告・納付する申告納税制度を採用しています。そのため、所得を得た人は、原則として自分で所得税額を計算して、期限内に申告・納付しなければなりません。この一連の流れが確定申告です。

会社員やパート、アルバイトなどの給与所得者については、勤務先が給与や賞与から所得税を天引きし、本人に代わって国に納める源泉徴収を行っています。ただし、実際に納めるべき所得税額は1年間の所得が確定するまでわからないため、源泉徴収された金額と実際に納めるべき所得税額には過不足が生じます。この過不足を勤務先が調整し、正しく税額を計算するのが「年末調整」です。

このように給与所得者は、勤務先の年末調整によって所得税額が確定するため、一部のケースを除けば、基本的に確定申告は不要です。年末調整では適用できない所得控除や配当控除などの適用を受ける際には、給与取得者でも確定申告を行うことがあります。

一方で、自営業やフリーランスなどの個人事業主は、自分で確定申告を行い、所得税を納付する必要があります。

所得税については、以下の記事で解説していますので参考にしてください。

確定申告が必要な人

確定申告は、申告をする人が自ら、対象になるかどうかを判断しなければなりません。

ここでは代表的なケースを解説します。詳しくは国税庁のホームページを確認してください。

確定申告が必要な人

- 個人事業主で95万円(2024年分までは48万円)を超える所得がある人

- 年末調整を受けた給与所得のほかに20万円を超える副業の所得がある人

- 1年間の給与収入が2,000万円を超える人

- 給与所得者で年末調整ができなかった人

- 医療費控除、住宅ローン控除(1年目)など年末調整では適用できない控除を利用した人

- 公的年金等の収入金額が400万円超の人、あるいは公的年金等の収入金額が400万円以下であっても、公的年金等以外の所得金額が20万円超ある人

- 参考:国税庁

確定申告が必要な方

個人事業主で95万円(2024年分までは48万円)を超える事業収入がある人

自営業やフリーランスなどの個人事業主は、原則として事業所得が95万円(2024年分までは48万円)を超える場合は所得税が発生するので確定申告が必要です。赤字の場合や、所得金額が基礎控除である95万円以下の場合など、所得税がかからない場合は確定申告が不要なケースもあります。

また、赤字の場合でも、青色申告者であれば純損失の繰越控除と呼ばれる制度によって赤字を3年間繰り越して将来の所得税を節税できる可能性があります。加えて、確定申告によって所得がないことも証明できるので、たとえ赤字であっても、確定申告を行うのがおすすめです。

なお、1円でも所得がある個人事業主が確定申告をしなかった場合は、別途、居住地のある自治体に住民税の申告をしなければなりません。

住民税は所得税とは異なり、所得が1円でもあれば申告の義務が発生します。特に、確定申告が不要になる所得が95万円以下の個人事業主の場合は住民税の申告を忘れないようにしましょう。

個人事業主の確定申告については以下の記事で詳しく解説していますので参考にしてください。

年末調整を受けた給与所得のほかに20万円を超える副業の所得がある人

勤務先で年末調整をした人でも、本業での給与所得以外に副業などで1年間に20万円を超える所得がある場合は確定申告が必要です。所得金額なので、副業の収入から必要経費を引いて所得金額を算出し、確定申告が必要かどうか判断してください。

なお、本業以外にアルバイトなどの副業で給与収入を得ているケースでは、2か所以上から給与の支払いを受けていても年末調整は1か所でしか受けられません。年末調整を受けた勤務先以外の勤務先で受け取った給与額が20万円を超える場合には、確定申告が必要になります。

副業での確定申告の判断については、以下の記事で詳しく解説していますので参考にしてください。

1年間の給与収入が2,000万円を超える人

会社員やパート、アルバイトなどの給与所得者であっても、給与収入が2,000万円を超える人は、確定申告が必要です。

1月1日から12月31日までの給与や賞与の合計額が2,000万円を超える人は、年末調整の対象外になります。そのため、自分で確定申告しなくてはなりません。

なお、勤務先から源泉徴収票は発行されるため、それを基に確定申告を行います。

給与所得者で確定申告が必要な人については、詳しくはこちらの記事をご覧ください。

給与所得者で年末調整ができなかった人

勤務先から給与を受け取っている人であっても、年末調整ができなかった人は確定申告をしなければなりません。

以下のケースに該当する人や年の中途で退職したため、年の収入状況を勤務先が把握できなかった人は、確定申告を行いましょう。

年末調整ができない給与所得者の条件

| 条件 | 内容 |

|---|---|

| 一定の条件を満たす日雇労働者の人など | 日雇労働者や単発のアルバイトなど、給与所得者で所得税の源泉徴収がされない働き方をしている方で、給与収入が年間160万円(2025年以後は基礎控除95万円+給与所得控除65万円)を超える場合は確定申告が必要。 ただし、日雇勤務でも、以下3つの条件を満たす場合は、源泉徴収が必要になり年末調整が行われるため、確定申告は不要。

|

| 災害減免法による猶予や還付を受けた人 | 給与所得者で、災害によって家財などに損害を受けた人が災害減免法による所得税の猶予や還付を受けた場合、年末調整は行われないため、確定申告での精算が必要 |

医療費控除、住宅ローン控除(1年目)など年末調整では適用できない控除を利用したい人

医療費控除や寄附金控除などは年末調整では申告できない控除です。これらの控除を適用したい人は、年末調整を受けていても確定申告が必要です。また、住宅ローン控除(住宅借入金等特別控除)の適用は、給与所得者の場合、初年分は確定申告、2年目以降は年末調整で行うため、初年分の住宅ローン控除の適用を受ける人は、確定申告を行う必要があります。

年末調整時には適用できなかった控除でも、申告すれば、それだけ税金が還付される可能性は高まります。

なお、確定申告をする場合は、すべての所得を申告しなくてはなりません。例えば、副業を行っている会社員で、副業での所得が20万円以下で通常は確定申告の必要がなかったとしても、医療費控除等の適用を受けるために確定申告をする場合、副業所得の申告も必要になります。国税庁の「確定申告書等作成コーナー」などを活用して、メリットがあるかどうか確認してみましょう。

なお、確定申告をする場合、ふるさと納税のワンストップ特例制度は利用できません。制度の申し出をしている人が確定申告をする場合、ワンストップ特例制度を選択したふるさと納税も含めたすべてのふるさと納税について申告しなければいけません。適用が漏れがないようにふるさと納税分を含めて申告しましょう。

ふるさと納税のワンストップ特例制度については、以下の記事で詳しく解説していますので参考にしてください。

公的年金等の収入金額が400万円超の人など一定金額以上の公的年金を受給している人

公的年金等については、「雑所得」として課税の対象です。そのため、一定金額以上の公的年金を受給するときには所得税及び復興特別所得税が源泉徴収されているので、確定申告を行って税金の過不足を精算する必要があります(ただし、障害年金や遺族年金は非課税)。

なお、年金受給者の確定申告手続に伴う負担を減らすため、公的年金等に係る「確定申告不要制度」が設けられています。

以下の1、2のいずれにも該当する場合には、計算の結果、納税額がある場合でも所得税等の確定申告は必要ありません。

確定申告不要制度の対象者

-

1.

公的年金等(※1)の収入金額の合計額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となっている

-

2.

公的年金等に係る雑所得以外の所得金額(※2)が20万円以下である

(※1)公的年金等とは国民年金や厚生年金、共済組合から支給を受ける老齢年金(老齢基礎年金、老齢厚生年金、老齢共済年金)、恩給(普通恩給)や過去の勤務に基づき使用者であった者から支給される年金、確定給付企業年金契約に基づいて支給を受ける年金 など

(※2)公的年金等に係る雑所得以外の所得とは生命保険や共済などの契約に基づいて支給される個人年金、給与所得、生命保険の満期返戻金 など

なお、確定申告不要制度の対象者であっても、確定申告が必要なケースがあります。

詳しくは、政府広報オンライン「ご存じですか?年金受給者の確定申告不要制度」をご確認ください。

その他にも確定申告が必要な人については、以下の記事で解説していますので参考にしてください。

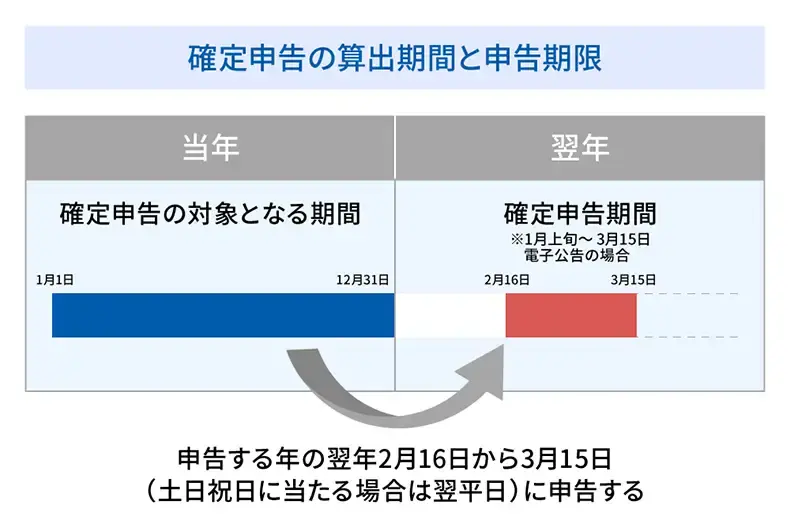

確定申告の算出期間と申告期限

所得税の確定申告は、毎年1月1日~12月31日の所得を取りまとめて所得税の額を計算し、原則として、申告する年の翌年2月16日から3月15日までに行わなければなりません。確定申告期間の開始日や終了日が土日祝日に当たる場合は、それぞれ翌平日に変更になります。

例えば、2025年分の所得税の確定申告期間は2026年2月16日(月)から3月16日(月)までです。

確定申告で計算した所得税の納付も、確定申告期限内に行わなければなりません。確定申告期限ぎりぎりに確定申告書の提出を行う場合、納付期限に遅れないよう気をつけてください。口座振替で納税する場合の振替日は4月中旬から下旬ですが、確定申告期限までに振替納税依頼書を提出する必要があります。なお、振替納税依頼書は、一度提出すると移転などで管轄税務署が変わらない限り、翌年分の申告も継続になります。

万が一、確定申告が期限に間に合わなかった場合は、できるだけ速やかに申告と納税を行ってください。遅れた期間が長くなるほど、延滞税などのペナルティが大きくなるおそれがあります。

ただし、給与所得者が年末調整で申告できなかった所得控除の適用を受ける場合など、本来確定申告をしなくてもよい人の還付申告については、申告する年の翌年1月1日から5年以内であればいつでも行えます。

確定申告の期間と確定申告をしなかった場合や忘れた場合のペナルティについては、以下の記事を参考にしてください。

申告の義務はないが、確定申告をした方がよい人

確定申告の義務はないものの、確定申告をすることで税金の還付を受けられる可能性が高い人もいます。

以下のようなケースに該当する人は、確定申告を行うことを検討しましょう。

確定申告をした方がよい人

- 還付(納めすぎた税金が戻ってくる)が受けられる人

- ふるさと納税でワンストップ特例を選択していない、もしくは適用されない人

- 年の途中で退職した後、年末調整を受けていない人

還付(納めすぎた税金が戻ってくる)が受けられる人

確定申告は、納めすぎた所得税を還付してもらうためにも必要です。税法に従って本来の税額を計算すると、既に徴収されている源泉所得税額より本来の税額が少ない場合に、納めすぎた所得税を還付してもらうための確定申告は「還付申告」と呼ばれます。

還付申告の手続きや提出書類は、確定申告と同じです。還付申告を行える代表的なケースは、以下のとおりです。

還付申告ができる代表的なケース

- 報酬から源泉所得税が引かれている個人事業主のうち、年間の源泉所得税額が、確定申告で計算した所得税額を上回っている人

- 給与所得者のうち、年末調整で申告できなかった所得控除の適用を受ける人

例えば、フリーランスの人で、売上から差し引かれた源泉徴収税額が51万500円、確定申告のために計算した1年間の所得税額が30万円となった場合、還付申告をすると、51万500円と30万円の差額である21万500円の還付を受けられます。

還付申告は、上記のケース以外にも住宅ローン控除の適用を受けるケースや配当控除の適用を受けるケースなど、さまざまな場面での利用が想定されます。

ふるさと納税でワンストップ特例を選択していない、もしくは適用されない人

ふるさと納税は、応援したい自治体に寄附をすることで、寄附金額のうち2,000円を超える部分が、一定の上限まで所得税や住民税から控除される制度です。ただし、ふるさと納税の控除を受けるには、ワンストップ特例制度を利用するか、確定申告を行う必要があります。

ワンストップ特例制度は、1年間の寄附先が5自治体以内の場合に利用できる制度です。利用するには、寄附した年の翌年1月10日までにワンストップ特例の申請書と本人確認書類のコピーを、寄付先の自治体に提出します。なお、確定申告による控除は所得税と住民税の両方が対象ですが、ワンストップ特例による控除は住民税のみです。

また、ワンストップ特例制度を申請していても、確定申告を行うとワンストップ特例が無効になります。例えば、給与所得者で年収が2,000万円を超えている人や医療費控除を受ける人、1年目の住宅ローン控除を受ける人、副業などで年間20万円を超えるの所得がある人などは、確定申告が必要です。よって、ワンストップ特例制度を選択していても利用できません。この場合、ふるさと納税で控除を受けるには確定申告が必要です。

そのため、ふるさと納税を行っていてもワンストップ特例制度を選択しない人や、ワンストップ特例制度が適用されない人は、確定申告を行うことで所得税・住民税の控除が受けられます。

なお、ワンストップ特例制度の申請書提出が期日までに間に合わなくても、確定申告により還付が受けられる場合は、申告する年の翌年1月1日から5年以内に申告すると還付が受けられます。

ふるさと納税の確定申告については、以下の記事で詳しく説明していますので参考にしてください。

年の途中で退職した後、年末調整を受けていない人

年の途中で退職した後、再就職して年末調整を受けていない人は、確定申告によって還付を受けられるかもしれません。退職時までに源泉徴収されていた所得税額は、生命保険料控除、地震保険料控除、年末時点の正しい配偶者控除、扶養控除などの適用について考慮されていないため、退職後に1年間の所得税額を計算すると、本来の所得税額よりも高額になっている可能性があります。

また、毎月の給与から差し引かれる源泉所得税は社会保険料控除後の給与と扶養親族等の数しか考慮されていないので、概算の前払い的なものとなっており正確ではないのです。

一方、源泉徴収された所得税額が不足していた場合は、確定申告が必須です。いずれにせよ、確定申告することをおすすめします。

-

※参考:国税庁「No.1910 中途退職で年末調整を受けていないとき

」

退職後の確定申告については、以下の記事で詳しく解説していますので、参考にしてください。

所得の区分によって確定申告は青色申告と白色申告の2種類がある

個人事業主が行う確定申告は、青色申告と白色申告に分けられます。また、青色申告の中でも、申告方法などの条件によって利用できる青色申告特別控除額が変わるため、最大65万円、最大55万円、最大10万円それぞれの青色申告特別控除額の違いを押さえておくことが重要です。

各種青色申告の制度と白色申告では、以下のように添付書類や利用できる税金の優遇制度などが異なるため、どの方法で確定申告をするのかを検討しましょう。

確定申告の種類

青色申告

税制上のいろいろな特典(控除など)があるが、「所得税の青色申告承認申請所」の事前の届け出が必要

事前手続き不要で申告書類もシンプルだが、青色申告特別控除など税制上メリットはない

青色申告と白色申告の主な違い

| 項目 | 青色申告(特別控除65万円) | 青色申告(特別控除55万円) | 青色申告(特別控除10万円) | 白色申告 |

|---|---|---|---|---|

| 対象者 | 事業所得または事業的規模の不動産所得のいずれかがある人 | 事業所得、事業的規模の不動産所得のいずれかがある人、事業的規模ではない不動産所得がある人、山林所得がある人 | 不動産所得、事業所得、山林所得がない人 | |

| 事前に必要な申請 | 青色申告をしたい年の3月15日までに所轄の税務署に「所得税の青色申告承認申請書」を提出

|

不要 | ||

| 提出書類 |

|

|

|

|

| 取引の記帳方法 | 複式簿記 | 簡易(単式)簿記でも可能 | ||

| 申告期限 | 原則として申告する年の翌年2月16日から3月15日、かつ期限を越えると65万円もしくは55万円の青色申告特別控除は適用不可 | 原則として申告する年の翌年2月16日から3月15日で、期限を越えても10万円の青色特別控除は適用可能 | 原則として申告する年の翌年2月16日から3月15日 | |

| 申告方法 |

|

|

||

| メリット |

|

申告や手続きが簡単 | ||

青色申告

青色申告は、事業所得、不動産所得、山林所得がある人が、所轄の税務署に期限内に「所得税の青色申告承認申請書」を提出した場合に利用できる申告方法です。

青色申告を行うには、申告する年の3月15日(土日祝日の場合は翌平日)までに、「所得税の青色申告承認申請書」を提出しなければなりません。

例えば、2025年までの申告を白色申告で行い、2026年分の確定申告で新たに青色申告をしたいのであれば、2026年3月16日(月)までに「所得税の青色申告承認申請書」を提出することが必要です(2026年2月16日(月)から3月16日(月)までに確定申告を行う)。書類提出が間に合わなかった場合は、翌年分から青色申告を行いましょう。

ただし、新規開業や独立などで1月16日以降に新しく事業を開始した場合は、事業開始の日から2か月以内の提出が認められています。また、一度申請書を提出した事業者は、翌年以降も自動的に青色申告者になります。毎年提出する必要はありません。

届出が必要で記帳に手間がかかる青色申告ですが、以下のようにさまざまな税制上の優遇措置が設けられているというメリットもあります。

青色申告の主なメリット

- 青色申告特別控除で最大65万円の控除が受けられる

- 赤字の繰り越し・繰り戻しができる

- 30万円未満の減価償却資産を1年で経費計上するか選べる

- 青色事業専従者の給与を必要経費にできる

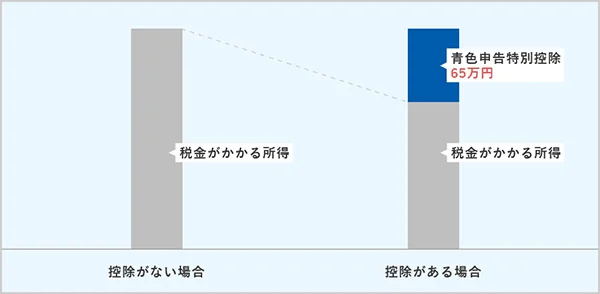

青色申告特別控除で最大65万円の控除が受けられる

青色申告特別控除は、所得金額から65万円、55万円、10万円のいずれかの控除額を差し引ける制度です。控除額は、記帳方法や申告方法、提出書類などに応じて決まります。適用する金額は自己申告となるため、正しく判定する必要があります。

青色申告特別控除を受けた場合の課税所得の違い

なお、65万円と55万円の青色申告特別控除は、事業所得または事業的規模の不動産所得がある人しか利用できません。事業的規模に満たない不動産所得や山林所得は、10万円の特別控除の対象です。

また、65万円の青色申告特別控除は、55万円の青色申告特別控除の要件に加え、e-Taxによる申告を行うか、電子帳簿保存法に規定されている「優良な電子帳簿」の要件を満たす形で帳簿書類を保存している場合に適用できます。

なお、その年分の事業に係る仕訳帳及び総勘定元帳について、優良な電子帳簿の要件を満たして電子デ

ータによる備付け及び保存を行い、確定申告期限までに一定の事項を記載した届出書を提出する必

要があります。

具体的には「国税関係帳簿の電磁的記録等による保存等に係る65万円の青色申告特別控除・過少申告加算税の特例の適用を受ける旨の届出書」あるいは「国税関係帳簿の電磁的記録等による保存等に係る過少申告加算税の特例の適用を受ける旨の届出書

」を提出した事業者だけが利用できます。

青色申告特別控除の額は、確定申告書および青色申告決算書に記載します。65万円、もしくは55万円の青色申告特別控除を適用したい場合は、複式簿記で記帳を行い、青色申告決算書も貸借対照表と損益計算書の両方を作成してください。10万円の特別控除を適用したい場合は、簡易(単式)簿記で損益計算書のみを作成すれば問題ありません。

青色申告者は、税額の計算をする際に、収入から必要経費を差し引いて所得金額を出すタイミングで特別控除額も控除します。確定申告書に記載する所得金額は、青色申告特別控除を行った後の金額になる点を押さえておきましょう。

青色申告特別控除については、以下の記事で解説していますので参考にしてください。

赤字の繰り越し・繰り戻しができる

青色申告者が赤字になった場合、赤字の金額を翌年以降3年間繰り越せます。例えば、ある年に300万円の赤字が生じ、翌年の黒字(所得金額)が200万円、翌々年の黒字(所得金額)が300万円だった場合、翌年の黒字と赤字を相殺して0円として申告が可能です。さらに、翌々年の黒字額からも、残った100万円を控除できます。このような赤字の繰り越しは、白色申告ではできません。

なお、純損失の繰越の場合は純損失の生じた年に青色申告書を提出し、その後も連続して確定申告書を提出していることが定められていますが、その後の確定申告を青色申告で行うかどうかまでは定められていません。

また、前年分の黒字に繰り戻して所得税の還付を受けることも可能です。ただし、そのためには「純損失の金額の繰戻しによる所得税の還付請求書」の提出が必要で、基本的に税務署によって調査が行われる点も押さえておく必要があります。

純損失の繰戻は、純損失が生じた年分とその前年のいずれも青色申告で確定申告を行っている必要があります。

繰越損失の仕組みやメリットについては、以下の記事で解説していますので参考にしてください。

30万円未満の減価償却資産を1年で経費計上するか選べる

青色申告者は、30万円未満の減価償却資産を一時に経費計上することが可能です。通常、パソコンや自動車といった10万円以上の固定資産を購入した場合、その資産の購入費用について、使用できる期間に応じた減価償却を行わなければなりません。そのため、購入してから必要経費として計上しきるまでに長い時間を要します。

しかし、青色申告者は、30万円未満の減価償却資産については、年間合計金額300万円を限度として1年で経費計上するか複数年にわたって経費計上するかを選択することもできるため、減価償却を計上する前の所得の状況に応じた対応を取りやすくなります。

少額減価償却資産の特例については、以下の記事で解説していますので参考にしてください。

青色事業専従者の給与を必要経費にできる

青色申告者は、青色事業専従者に支払った給与の全額を必要経費として計上することが可能です。事業専従者とは、同一生計の配偶者や15歳以上の親族で、1年のうち6か月を超える期間、事業を手伝う人を指します。

ただし、必要経費として計上するためには、青色事業専従者給与額を算入しようとする年の3月15日などの所定の期限までに、税務署に「青色事業専従者給与に関する届出書」を提出しなければなりません。

必要経費として認められる金額は、その届出書に記載された金額の範囲内で、かつ仕事の対価として適正と認められる金額だけです。多額の給与を支払ったとしても、労務の対価として高額であれば必要経費にはならず、節税することはできません。

青色事業専従者給与については、以下の記事で解説していますので参考にしてください。

白色申告

白色申告は、青色申告を行わない人のための申告制度です。不動産所得・事業所得・山林所得があっても青色申告の申請をしていない場合や、申請が期日に間に合わなかった場合は、自動的に白色申告で確定申告を行います。

また、「青色申告承認申請書を提出したものの、書類の作成が難しくて対応できなかった」といった場合も、白色申告での申告が可能です。変更手続きなどは必要ありません。ただし、青色申告承認申請自体は取り消されないので、白色申告で申告を行ってから、翌年は青色申告を行うこともできます。

正式に青色申告をやめたいのであれば、青色申告を取りやめようとする年の翌年3月15日までに所轄の税務署に「所得税の青色申告の取りやめ届出書」を提出してください。

また、帳簿書類の備付け、記録または保存等、一定の要件に該当することがある場合には、青色申告の承認の取消しが行われる場合もあるので、注意が必要です。

白色申告では単式簿記での記帳が可能で、青色申告決算書の提出も必要ありません。収支内訳書の提出は必要ですが、青色申告決算書よりはシンプルな内容です。

なお、白色申告でも、同一生計の配偶者や15歳以上の親族に事業を手伝ってもらっている事業者は、事業専従者控除を利用できます。青色申告と違って控除額には上限があり、上限額は配偶者が86万円、配偶者以外の親族が1人当たり50万円です。該当する場合は忘れずに申告しましょう。

白色申告については以下の記事で詳しく解説していますので参考にしてください。

4ステップでできる!確定申告のやり方と流れ

確定申告業務は、事前準備が十分にできていればスムーズに進められます。反対に、準備をせずに確定申告期間を迎えてしまうと、期限内に申告するために苦心することになりかねません。

確定申告は、以下の流れで進めていくのがおすすめです。

確定申告の流れ

-

STEP1.

必要な書類を準備する

-

STEP2.

確定申告書を作成する

-

STEP3.

確定申告書を税務署へ提出する

-

STEP4.

所得税の納付または還付を受ける

STEP1. 必要な書類を準備する

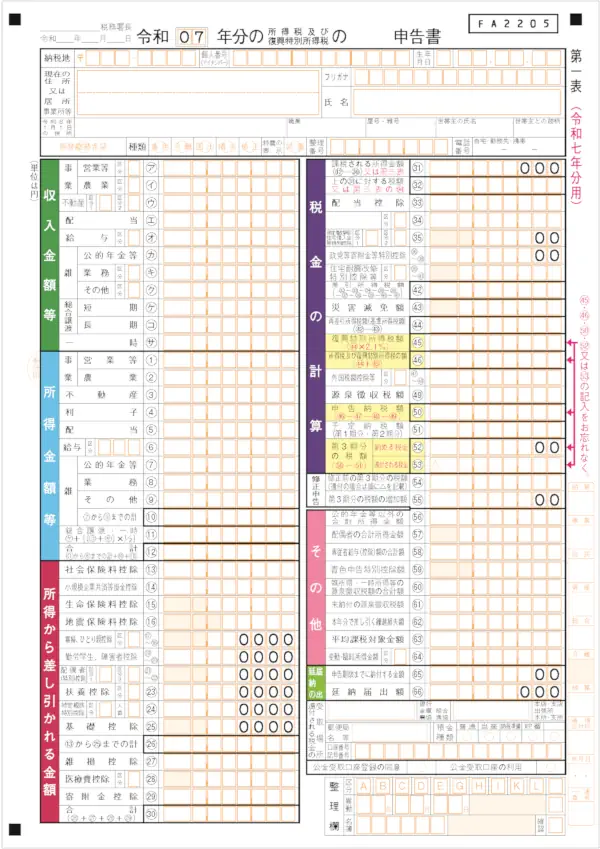

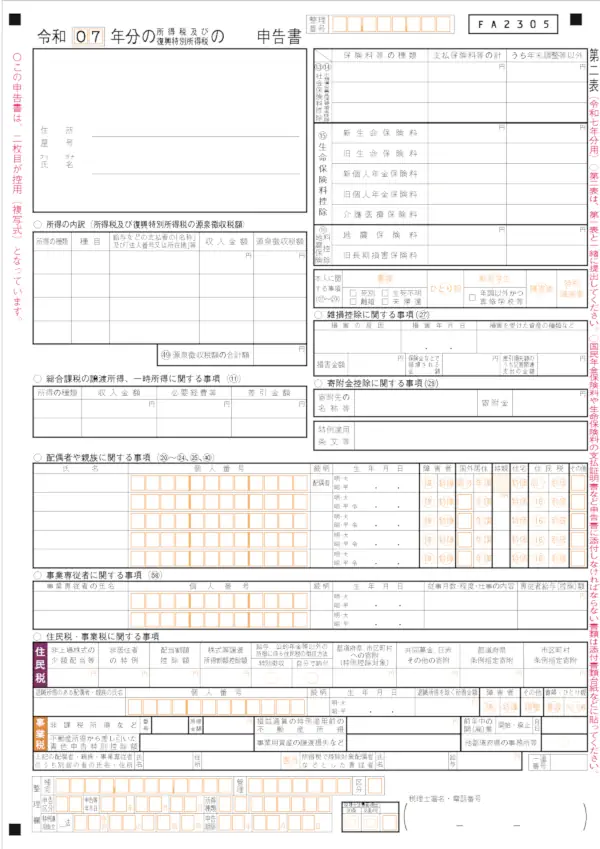

確定申告では、所得税の確定申告書(申告書第一表・第二表)、マイナンバーがわかる書類と身元確認書類、各種控除証明書、収入がわかる書類、口座番号がわかる納税者本人の通帳などが必要になります。書類の指定があるため必要書類を詳しくご紹介します。

所得税の確定申告書

確定申告を確定申告ソフトなどの電子で行うか、紙で行うかによって確定申告書の入手方法が異なるため、まず作成方法を決めましょう。

e-Taxや市販の確定申告ソフト、国税庁の「確定申告書等作成コーナー」を使う場合は、ソフト上の入力で申告書を作成できるので、紙の確定申告書は不要です。ソフト上で確定申告書に記入する数字などを入力すれば、自動的に確定申告書のデータが作成できます。

作成した確定申告書データは、印刷して提出したり、e-Taxで電子申告(送信)したりすることが可能です。弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」や「やよいの青色申告 オンライン」では、確定申告が初めての方や簿記が不慣れな方でも容易に確定申告に必要な書類作成とe-Taxでの電子申告が行えます。

なお、紙の確定申告書を入手するには、以下の方法があります。

所得税の確定申告書の入手方法

- 国税庁の「確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)

」

- 税務署の窓口で受け取る

- 確定申告の相談会場などで受け取る

確定申告書 第一表

確定申告書 第二表

確定申告書の書き方については、以下の記事で解説していますので参考にしてください。

マイナンバーがわかる書類と身分証明書

確定申告では、マイナンバーの番号確認と身元確認を行うために、マイナンバーカードの写し、もしくはマイナンバーがわかる書類と身分証明書の写しのいずれかの提出が必要です。

マイナンバーカードがある場合は1枚で問題ありません。マイナンバーカードがない場合は、マイナンバーが記載された住民票など以下リストの書類を提出します。

マイナンバーがわかる書類の例

- マイナンバーが記載された住民票

- マイナンバーが記載された住民票記載事項証明書

- 通知カード(※)

また、身分証明書としては、運転免許証やパスポートなど主に以下のリストが該当します。

身分証明書の例

- 運転免許証

- パスポート

- 身体障害者手帳

- 在留カード

-

※国税庁「申告書に添付・提示する書類

」

なお、e-Taxで確定申告書を提出する場合は、マイナンバーに記録された署名用電子証明書とパスワード(PIN)で本人確認を行うので、マイナンバーがわかる書類と身分証明書の添付は不要です。

- ※マイナンバーの通知カードは、2020年(令和2年)5月25日に廃止されています。通知カードに記載された氏名、住所などが住民票に記載されている内容と一致している場合に限り、引き続き番号確認書類として利用できます。引越しで住所が変わった等で通知カードの表記にずれがある場合は、マイナンバーの記載のある住民票の写しか住民票記載事項証明書を取得することになります。

また、マイナンバーカードが普及するまでの暫定的な対応として、ID・パスワード方式が運用されていましたが、2025年10月1日よりID・パスワードの新規発行が停止されています。これからe-Taxの利用を検討する方は、マイナンバーカードの取得が必要です。既に「ID・パスワード方式」の届出や取得をされている方は、引き続き「ID・パスワード方式」の利用はできます。

-

※国税庁:e-Tax「ID・パスワードの新規発行停止について

」

各種の控除証明書

所得控除や税額控除を利用するためには、各種の控除証明書類が必要です。

所得控除は、一定の要件を満たす場合、所得税額を計算する際に所得から一定金額を控除する制度のことです。一定以上の医療費を支払ったときに適用を受けられる「医療費控除」や、国民年金や国民健康保険の保険料が対象となる「社会保険料控除」などがあります。

税額控除は、一定の要件を満たす場合、算出した所得税額から直接一定金額を控除する制度のことです。住宅ローン控除(住宅借入金等特別控除)や寄附金特別控除などがあります。

これらの控除の適用を受けるには、基本的に要件に当たる支出をしたことの証明が必要です。基礎控除のように証明書が不要な控除もありますが、例えば以下のような書類が必要になります。保険会社や金融機関などから届く証明書もあるので、確定申告まで保管しておくことが大切です。

各種控除証明を受けるための書類の例

- 健康保険組合などが発行する「医療費通知」や医療費の支払を証する領収書

- 生命保険料控除証明書

- 住宅取得資金に係る借入金の年末残高等証明書

- 寄附金控除に関する証明書

なお、1年目の住宅ローン控除の適用を受ける場合などは、内容に応じて土地建物の登記簿謄本や金融機関が発行する借入金の残高証明等、必要書類が多岐に渡ります。2年目以降は年末調整で控除を受けられますが、1年目は書類を揃えて確定申告が必要になることには注意しましょう。

医療費控除の確定申告方法については、以下の記事で詳しく説明していますので参考にしてください。

収入がわかる書類

確定申告書には、収入の額を記載しなければならないため、収入がわかる書類が必要です。個人事業主の場合、以下の書類を作成し、税務署に提出しなければなりません。

税務署に提出する、収入がわかる書類

- 青色申告:青色申告決算書

- 白色申告:収支内訳書

個人事業主の青色申告決算書や収支内訳書は、年間の収入と必要経費をまとめた書類です。日々の帳簿付けをこまめに行っていないと、準備に時間がかかってしまいます。スムーズな申告のために、日常的に記帳を行っておくことが重要です。

また、給与所得者や公的年金受給者が確定申告をする場合は、税務署への提出は不要ですが、以下の書類で自身の収入を把握しましょう。

給与所得者・公的年金受給者が収入を把握するための書類

- 給与所得者:給与所得の源泉徴収票

- 公的年金受給者:公的年金の源泉徴収票

口座番号がわかる通帳など(税金の還付を受ける場合)

確定申告の結果、払いすぎていた税金の還付を受けられる人で、銀行口座などへの振込による還付を希望する場合は、確定申告書に口座に関する情報の記入が必要です。口座番号がわかる書類として以下の書類を準備しておきましょう。

口座番号がわかる書類の例

- 金融機関名や支店名、口座番号がわかる通帳

- キャッシュカード

なお、振込を希望しない場合は、確定申告書に郵便局名を記載することで、該当の郵便局での窓口受取が可能です。

STEP2. 確定申告書を作成する

必要書類の準備が整ったら、書類の情報を基に確定申告書を作成していきます。確定申告書の作り方には、以下の4つの方法があります。ここでは、それぞれの確定申告書の作成方法をご紹介します。

確定申告書を作成する4つの方法

- 確定申告ソフトで作成する

- 確定申告書等作成コーナーで作成する

- 手書きで作成する

- 税理士などの専門家へ依頼する

確定申告ソフトで作成する

市販の確定申告ソフトでは、日々の記帳内容を基に手間なく青色申告決算書や収支内訳書、確定申告書の作成が可能です。

確定申告ソフトの中には、「やよいの白色申告 オンライン」や「やよいの青色申告 オンライン」のように、書類作成だけでなくe-Taxでの申告手続きが可能なソフトもあります。使いやすさや機能性、価格などを比較して選びましょう。

個人事業主におすすめの確定申告ソフトについては、以下の記事で詳しく解説していますので、参考にしてください。

確定申告書等作成コーナーで作成する

国税庁が用意しているオンライン上のシステム「確定申告書等作成コーナー 」でも確定申告書の作成が可能です。トップページの「作成開始」ボタンを押して、画面の指示に従って数字などを入力していくことで、確定申告書の作成やe-Taxでの申告手続きができます。

ただし、帳簿の作成には対応していません。個人事業主の場合は、帳簿作成が可能な確定申告ソフトを利用した方が便利です。

手書きで作成する

確定申告書は、必要な数字を手書きで記入する方法でも作成できます。ただし、この方法では計算ミスや転記ミスなどに注意が必要です。また、手書きの確定申告書は、e-Taxでの提出ができません。

税理士などの専門家へ依頼する

確定申告書の作成は、税理士などの専門家に依頼することもできます。記帳代行から申告まで対応してくれる税理士事務所もあるため、申告作業の大幅な負担軽減につながるでしょう。さらに、専門家に依頼すれば正確な内容で申告してもらえるため、申告ミスによる過少申告加算税や延滞税などのリスクも軽減可能です。加えて、節税につながる制度を提案してもらえるケースもあります。

一方で、他の方法に比べてコストは高くなります。また、依頼は早めに行わなければなりません。確定申告期間間近だと、受付が終了してしまっている可能性もあるため、注意してください。

STEP3. 確定申告書を税務署へ提出する

確定申告書を作成したら、税務署に提出します。提出方法は、e-Tax、郵送、税務署への持ち込みのいずれかで、確定申告書の作成方法によっても異なります。また、提出期限の細かい決まりなどにも違いがあるため、ここで紹介する特徴を理解し、自身に最適な方法を選択しましょう。

なお、確定申告が終わっても帳簿ほか確定申告書の関係書類は、一定期間の保存が必要です。確定申告の種類や帳簿・書類の種類によって保存期間が5年から7年間と定められています。

確定申告の提出方法

| 作成方法 | 提出方法 |

|---|---|

| 手書きで作成した場合 | 郵送、または税務署への持ち込み |

|

確定申告ソフト 確定申告書等作成コーナー 税理士に依頼して作成した場合 |

印刷した場合は郵送、または税務署への持ち込み |

|

確定申告ソフト 確定申告書等作成コーナー 税理士に依頼して作成した場合 |

データの場合はe-Tax |

e-Tax

e-Taxは、確定申告など国税に関する電子的な手続きを、インターネットを通して行えるシステムです。電子データとして作成した確定申告書や決算書などを、データのまま送信して提出できます。また、e-Taxはスマートフォンでの利用も可能です。マイナンバーカードの読み取り、税務署の発行する利用者識別番号の入力、マイナポータルからのログインのいずれかの方法でログインして使用します。

e-Taxで確定申告書を提出する場合のメリットは、窓口への直接提出や郵送では添付が必要な書類の多くが、省略可能となることです。ただし、書面での提出が必要な添付書類については、別途郵送や税務署窓口への持ち込み、イメージデータの提出といった方法で提出する必要があります。

また、65万円の青色申告特別控除を受ける場合は、e-Taxで確定申告を行うか、電子帳簿保存法で規定される「優良な電子帳簿」の要件を満たす形で電子帳簿を保存することが条件となっています。条件を満たす形で提出するように注意してください。

なお、e-Taxでの提出期限は、確定申告期限日の23時59分までです。

e-Taxでの提出方法については、以下の記事で解説していますので参考にしてください。

郵送

確定申告書は、所轄の税務署または「業務センター」に郵送する方法でも提出が可能です。所轄の税務署が業務センターを設置している場合は、業務センター宛てに郵送してください。確定申告期限日の当日消印が有効となるため、期限日中に郵便局の窓口で消印を押してもらいましょう。

なお、確定申告書は信書に該当します。普通郵便や書留など、信書を送れるサービスを利用してください。宅配便などは利用できません。また、2025年1月から申告書等控えへの収受日付印の押なつが廃止されたため、控えの送付は不要です。

ただし、2025年1月以降、収受日付印の押なつ廃止による当分の間の対応として、「リーフレット」(今般の見直しの内容と申告書等の提出事実等の確認方法をご案内するもの)に申告書等を収受した「日付」や「税務署名」を記載したものが希望者には提供されます。郵送の場合、所定の金額の切手を貼付した返信用封筒を同封すると当面は、返送されます。このリーフレットが申告をしたことの証明となります。

郵送での提出方法については、以下の記事で解説していますので参考にしてください。

税務署への持参

確定申告書は、所轄の税務署や確定申告会場に、確定申告書と添付書類を持参する方法でも提出できます。窓口が開いている時間であれば税務署窓口に提出、閉まっている時間であれば時間外収受箱に投函してください。確定申告期限当日の時間外収受箱への投函で、期限内提出と見なされます。

なお、収受日付印の押なつが廃止されたことに伴い、窓口に確定申告書を持ち込んでも、収受日付印が押された控えが返却されることはありません。郵送の場合と同様に、当分の間の対応として、リーフレットが希望者に提供されます。

確定申告書の提出方法や保存期間については以下の記事で詳しく解説していますので参考にしてください。

STEP4. 所得税の納付または還付を受ける

確定申告書を作成して税額が決定したら、該当の金額を納税しましょう。ただし、1年間の所得税額を計算した結果、納付済みの源泉所得税額や予定納税額などの合計額が1年間の所得税額を下回った場合は、還付を受けられます。

納付と還付は、以下のような流れで行います。

納付

確定申告で計算した1年間の所得税額が納付済みの所得税額を上回った場合は、確定申告期限内に差額の納付を行わなければなりません。

納付方法は以下のとおりです。

所得税の納付方法

- 指定した口座からの振替納税(確定申告期限までに振替依頼書の提出が必要)

- e-Taxによる電子納税

- インターネットバンキングやATMで納付

- クレジットカード納付

- 金融機関または税務署窓口での現金納付

- スマホアプリ納付(30万円まで)

- QRコード※によるコンビニエンスストアでの納付(30万円まで)

- ※QRコードは、株式会社デンソーウェーブの登録商標です。

振替納税の振替日は例年4月中旬から下旬ですが、確定申告期限までに振替依頼書を提出しなければなりません。一度、依頼書を提出した後は、毎年振替納税で納付することになります。

-

参考:国税庁「G-2 国税の納付手続(納期限・振替日・納付方法 )

」

納税方法については、以下の記事で解説していますので参考にしてください。

還付

還付を受けられる場合は、確定申告書に、振込を希望する納税者本人の金融機関口座を記載しましょう。確定申告後、1か月から1か月半ほどした時期に通知書が届き、還付金が振り込まれます。

還付金については、以下の記事で解説していますので参考にしてください。

-

参考:国税庁

主な国税の納期限(法定納期限)及び振替日

所得は10種類ある

所得税について定めている所得税法では、所得を10種類に分類しています。確定申告書には、収入や所得を種類別に記載しなければならず、収入から必要経費を引いて所得を計算する際も、種類ごとの計算が必要です。

所得の種類と内容は、以下のとおりです。

所得の種類とその内容

| 所得の種類 | 内容 | 青色申告の可否 |

|---|---|---|

| 給与所得 | 勤務先から受け取る給与や賞与などによる所得 | × |

| 事業所得 | 事業(小売業、サービス業、製造業、卸売業、農業、漁業、その他の事業)による所得で、一般的な個人事業主の所得は事業所得に該当する | ◯ |

| 利子所得 | 預貯金や公社債投資信託などの利子による所得 | × |

| 配当所得 | 株式や公社債投資信託以外の投資信託などの配当金、分配金による所得 | × |

| 不動産所得 | 土地や建物、船などを貸して得た所得(不動産の売却益は譲渡所得) | ◯ |

| 退職所得 | 退職金による所得や、確定拠出年金などを一時金で受け取った場合の所得 | × |

| 山林所得 | 5年超の期間にわたって保有している山林を伐採したり、立木のまま譲渡したりすることで得た所得(山林の取得から5年以内の譲渡は事業所得または雑所得、土地ごと山林を譲渡する場合は譲渡所得に該当) | ◯ |

| 譲渡所得 | 土地や建物、株式、金地金、ゴルフ会員権などの資産を譲渡して得た所得 | × |

| 一時所得 | 労働の対価ではなく、継続性がなく、給与所得から譲渡所得までのいずれにも該当しない一時的な所得。競馬の払戻金や懸賞金、生命保険の一時金などが該当する | × |

| 雑所得 | 上記のいずれにも該当しない所得で、「公的年金等(国の年金制度に基づいて給付される年金)」、「業務(副業の収入など)」、「その他(仮想通貨での利益など)」の3つに分けられる | × |

-

※国税庁「No.1300 所得の区分のあらまし

」

例えば、フリーランスのプログラマーの所得であれば事業所得に、派遣社員の所得であれば給与所得に該当します。企業に勤める従業員が、副業でフリマアプリを活用して利益を得ていた場合は、給与所得と雑所得の両方があることになります。

所得税の計算方法

確定申告では、1月1日から12月31日までの1年間の所得を集計して、納めるべき所得税の額を自分で計算しなければいけません。所得税の額は、1年間の課税所得金額を基に算出します。具体的な計算の流れは、以下のとおりです。

所得税を計算する際の流れ

-

1.

収入の合計額を求める

-

2.

収入から必要経費を引く

-

3.

「2」から所得控除額を引く

-

4.

「3」に所得税率を掛けて、税額控除前の所得税額を算出する

-

5.

「4」から税額控除額を引いて、復興特別所得税を計算し、所得税額を算出する

所得税の計算方法については、以下の記事を参考にしてください。

なお、所得控除は以下の表のとおりです。このうち寄附金控除、医療費控除、雑損控除の適用を受けたい場合は、年末調整では申告できないため、年末調整を受けた人も確定申告が必要になります。

所得控除の種類と内容

| 国税庁「No.1100 所得控除のあらまし | |||

| 所得控除の種類 | 対象者 | 控除額 | |

|---|---|---|---|

| 政策的な配慮から、特定の支出に対して適用される、物的控除 | 社会保険料控除 | 社会保険料(健康保険料、国民年金保険料、厚生年金保険料など)を支払った人 | 支払った社会保険料の全額(同一生計の配偶者や子供、親族などの社会保険料を負担した場合は該当の金額を含む) |

| 小規模企業共済等掛金控除 | 小規模企業共済やiDeCo(個人型確定拠出年金)など、小規模企業共済等掛金を支払った人 | 支払った掛金の全額 | |

| 生命保険料控除 | 生命保険料や介護医療保険料、個人年金保険料を支払った人 | 支払った生命保険料を一定の計算式に当てはめて算出した金額が控除でき、上限は12万円 | |

| 地震保険料控除 | 地震保険料を支払った人 | 支払った地震保険料を一定の計算式に当てはめて算出した金額が控除でき、上限は5万円 | |

| 寄附金控除 | 国や地方自治体、認定NPO法人などに寄附を行った人(ふるさと納税を含む) | 寄附金額(上限は総所得金額等の40%)-2,000円 | |

| 医療費控除 | 年間10万円(年間所得金額が200万円未満の場合は総所得金額等の5%)を超える医療費を支払った人 【特例】セルフメディケーション税制 健康診断など、健康維持や疾病予防のために一定の取り組みを行う人のうち、薬局などで年間1万2,000円を超える対象の医薬品を購入した人。通常の医療費控除とセルフメディケーション税制は併用不可 |

支払った医療費-保険会社から受給した保険金などの額-10万円(年間総所得金額等が200万円未満の人は所得金額の5%)

対象医薬品の年間購入合計額-1万2,000円

|

|

| 雑損控除 | 災害や盗難などによって一定の資産について損害を受けた人 | 以下のうち、高い方の金額

|

|

| 納税者や家族などの人に関する事情を考慮する、人的控除 | ひとり親控除 | 以下をすべて満たす人

|

35万円 |

| 寡婦控除 | 以下をすべて満たす人

|

27万円 | |

| 勤労学生控除 | 以下をすべて満たす人

|

27万円 | |

| 障害者控除 | 納税者本人や同一生計配偶者、扶養親族が、障害者または特別障害者に該当する人 | 該当者1人につき、障害者27万円、特別障害者40万円、同居特別障害者75万円 | |

| 配偶者控除 | 納税者本人の合計所得金額が1,000万円以下、配偶者が同一生計かつ合計所得金額が58万円(※)以下の人(青色事業専従者給与・事業専従者控除との併用不可) | 本人と配偶者の年収および配偶者の年齢に応じて13万円から48万円 | |

| 配偶者特別控除 | 納税者本人の合計所得金額が1,000万円以下で、配偶者の合計所得金額が58万円超133万円以下の人(※)(青色事業専従者給与・事業専従者控除との併用不可) | 本人と配偶者の年収に応じて1万円から38万円 | |

| 扶養控除 | 以下をすべて満たす扶養親族がいる人

|

扶養親族の年齢や同居の有無に応じて38万円から63万円 | |

| 特定親族特別控除 |

|

所得に応じて3万から63万円 | |

| 基礎控除 | 合計所得金額2,500万円以下の人 | 合計所得金額に応じて16万円から95万円(※) | |

- (※)令和7年度税制改正により適用される2025年以後の金額です。

所得控除については、以下の記事で解説していますので参考にしてください。

所得税の税率の求め方

所得税の税率は、課税所得金額が高くなればなるほど高くなる「超過累進課税方式」がとられています。税率は、195万円までの部分が5%、195万円を超えて330万円までの部分が10%といったように設定されていて、5%から45%までの7段階です(2025年11月現在)。

例えば、課税所得金額が300万円の場合、195万円までの課税所得にかかる所得税の税率が5%、195万円を超えて300万円までの課税所得にかかる所得税の税率が10%です。課税所得金額が高額の人でも、全額に高い税率を掛けるわけではありません。

計算が煩雑であることから、所得税には以下のような速算表が用意されています。速算表に当てはめることで、複雑な所得税率の計算を簡単に行えます。

所得税の速算表

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から194万9,000円まで | 5% | 0円 |

| 195万円から329万9,000円まで | 10% | 9万7,500円 |

| 330万円から694万9,000円まで | 20% | 42万7,500円 |

| 695万円から899万9,000円まで | 23% | 63万6,000円 |

| 900万円から1,799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円から3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

-

※国税庁「No.2260 所得税の税率

」

速算表を使った場合、所得税の計算は、以下のように行います。

速算表を使った所得税の計算方法

所得税額=課税される所得金額×税率-控除額

例えば、課税所得金額が350万円の場合、所得税額は「350万円×20%-42万7,500円=27万2,500円」です。

税額控除

税額控除は、算出した所得税額から直接一定の額を差し引くことができる控除制度です。住宅借入金等特別控除(住宅ローン控除)や配当控除、外国税額控除などが該当します。

所得控除が所得金額から差し引いて所得税の計算を行える控除であるのに対し、税額控除は算出した所得税額から控除する制度です。そのため、所得控除と税額控除の額が同一だった場合、税額控除の方が節税効果は高くなります。

税額控除のうち、年末調整で申告できるのは、2年目以降の住宅ローン控除のみです。それ以外の税額控除は、確定申告で申告しなければなりません。住宅ローン控除も、初年度は必ず確定申告が必要です。

税額控除については、以下の記事で解説していますので参考にしてください。

確定申告書類の保存と保存期間

確定申告が終わっても帳簿ほか確定申告書の関係書類は、一定期間の保存が必要です。

個人事業主が確定申告で青色申告を行う場合、「確定申告書」と「青色申告決算書」を提出します。一方、白色申告の場合は「確定申告書」と「収支内訳書」を提出します。

さらに事業を営む上で発生する領収書や請求書などの証憑書類は、必ず保存が必要です。証憑書類とは、取引が行われた際に作成・受領され、その後、帳簿や伝票を作成するために必要な基礎資料です。

青色申告か白色申告、帳簿・書類の種類によって保存期間が5年から7年間と定められています。

個人事業主だけでなく、会社員などが医療費控除を行う場合、医療費の領収書を確定申告期限等から5年間ご自宅等で保存する必要があります。

確定申告書類については、間違って破棄をしたりしないように最長期間の7年間保存しておくと安心でしょう。

-

参照:国税庁「記帳や帳簿等保存・青色申告

」

-

参照:国税庁「No.1119 医療費控除に関する手続について

」

確定申告関係書類の保存期間については以下の記事で詳しく解説していますので参考にしてください。

確定申告初心者の人は確定申告ソフトを利用しよう

確定申告を初めて行う人や、慣れていない人は、どこから着手すればよいか悩んでしまうかもしれません。給与所得者の還付申告など、確定申告に馴染みのない人は国税庁の「確定申告書等作成コーナー」を利用するのも1つの選択肢です。しかし、青色申告決算書や収支内訳書の作成が必要な人は、できるだけ効率化できる方法で対応した方がスムーズに申告できます。

個人事業主や事業所得のある副業などで確定申告を効率化したい場合は、確定申告ソフトの利用がおすすめです。確定申告ソフトなら、日々の記帳内容を自動集計して決算書などを出力してくれます。決算整理仕訳といった決算に必要な業務も、画面の案内に従って行えるため、知識がない人でも自分で確定申告を完了できます。

「やよいの白色申告 オンライン」や「やよいの青色申告 オンライン」なら、記帳サポート機能も充実していて、操作質問に加えて業務相談までできる充実のプランもご用意しているため、申告手続きを誰かに相談しながら進めたい人でも安心です。ぜひご活用ください。

よくあるご質問

確定申告とはどのような手続きですか?

確定申告とは、1月1日から12月31日までの1年間の収入と必要経費を基に、所得税額を計算して、国(税務署)に申告する手続きのことです。確定申告が必要になる税金としては、所得税、消費税、法人税などの種類がありますが、単に確定申告という場合、所得税の確定申告を指すのが一般的です。

個人事業主は、原則として確定申告が必要ですが、会社員やアルバイト、パートなど、勤務先から給与所得を得ている人は、年末調整があるので基本的には確定申告は必要ありません。ただし、条件によっては確定申告が必要なケースもあります。

確定申告については、詳しくはこちらをご確認ください

確定申告はいつからいつまで?

確定申告は、1月1日から12月31日の1年分を、翌年の2月16日から3月15日(土日祝の場合は翌平日)に申告・納税します。期限に遅れた場合は、無申告加算税や延滞税などが発生する可能性があります。所得税の納付も期限内に行う必要がありますが、振替納税を選択している場合は、通常4月中旬~下旬となる振替日に指定した金融期間の預貯金口座から引き落とされれば問題ありません。ただ、もし預貯金口座の残高不足などで振替ができなかった場合は、確定申告期日の翌日から起算して計算された延滞税と本来確定申告時に納めるべき本税を合算した金額の納付が必要になります。

なお、確定申告をすることで払いすぎた税金が戻ってくる還付申告の場合は、申告する年の翌年1月1日から5年間が申告期限となります。ただこの場合でも、青色申告特別控除を受けたいなら、申告する年の翌年3月15日までに申告を終えなければなりません。

確定申告の申告期限については、詳しくはこちらをご確認ください

確定申告が必要なのはどのような人ですか?

自営業やフリーランスなどの個人事業主は、原則として確定申告が必要です。ただし、年間所得金額が95万円以下の場合は、所得が基礎控除以下で所得税が生じないため、確定申告の必要はありません。確定申告が不要な年間所得金額はこれまで48万円以下でしたが、令和7年税制改正によって基礎控除額が改正されたことにより、年間所得金額が95万円以下になっています。

また、会社員などの給与所得者でも、給与以外の副業などの所得が年間20万円を超える人、給与の収入金額が2,000万円を超える人、年末調整ができなかった人などは、確定申告が必要になります。年の途中で退職したことで、年末調整ができなかった人も同様です。また、年末調整では適用を受けられない医療費控除を利用したい人や住宅ローン控除(1年目)を利用したい人なども、確定申告が必要です。

確定申告が必要な人については、詳しくはこちらをご確認ください

青色申告と白色申告はどんな違いがある?

青色申告と白色申告の主な違いは、事前書類の提出の有無、控除などの税制優遇、申告方法です。

青色申告は、所得の種類が事業所得、不動産所得、山林所得のいずれかに該当する所得があり、原則として、青色申告書による申告をしようとする年の3月15日までに「所得税の青色申告承認申請書」を提出した人が行える申告方法です。また、青色申告には税制優遇として最大65万円の青色申告特別控除がありますが、控除を受けるには、複式簿記での記帳が必要です。さらに、確定申告書をe-Taxで提出、または優良な電子帳簿の保存が求められるなどの条件があります。

一方、白色申告は、青色申告を行わない場合の申告方法です。特別控除のような税制優遇はなく、記帳は単式簿記方式で、確定申告での提出書類は、確定申告書と損益計算書にあたる収支内訳書のみとなります。

確定申告が必要な人については、詳しくはこちらをご確認ください

確定申告をしないとどうなる?

確定申告の義務があるにもかかわらず、確定申告を行わなかった場合、無申告加算税や延滞税を課されてしまう、所得税とともに住民税が一緒に徴収されるというケースが起こる可能性があります。確定申告ソフトを活用することで、効率よく確定申告を行いましょう。確定申告ソフトを活用することで、効率よく確定申告を行いましょう。

確定申告が必要な人については、詳しくはこちらをご確認ください

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。