青色申告できる条件は?個人事業主やサラリーマンの副業の場合を解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

節税効果の高い青色申告は、すべての納税者が自由に選べる制度ではありません。青色申告特別控除などの優遇措置を受けるには、さまざまな条件を満たす必要があります。

ここでは、青色申告を行うための条件や、会社員(サラリーマン)の副業のケースに関する条件の違い、申請に必要な手続きなどを解説します。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

確定申告には青色申告と白色申告の2つの方法がある

確定申告には、青色申告と白色申告の2つの方法があります。白色申告は誰でも利用できますが、青色申告は、一定の条件を満たした場合にだけ可能な申告方法です。

青色申告には青色申告特別控除と呼ばれる制度があり、特別控除額は最大65万円、55万円、10万円の3種類に分かれています。どの青色申告特別控除を適用できるかは、提出する書類や記帳方法などによって異なります。

3種類の青色申告と白色申告の違い

| 項目 | 青色申告(特別控除額65万円) | 青色申告(特別控除額55万円) | 青色申告(特別控除額10万円) | 白色申告 |

|---|---|---|---|---|

| 所得の種類 | 事業所得、事業的規模の不動産所得のいずれかがある方

|

|

すべての所得 | |

| 申請 | 承認を受けようとする年の3月15日まで(その年の1月16日以後に新たに開業した場合は開業日から2か月以内)に所轄の税務署に「所得税の青色申告承認申請書」を提出 | 必要なし | ||

| 確定申告での提出書類 |

|

|

|

|

| 記帳方法 | 複式簿記 | 単式(簡易)簿記でも可 | 単式(簡易)簿記でも可 | |

| 確定申告の方法 |

|

|

|

|

| その他の条件 | e-Taxによる申告または、優良な電子帳簿保存をしている

|

– | – | – |

| その他の優遇措置 |

|

事業専従者控除の特例 | ||

- (※1)令和7年度(2025年度)税制改正により、請求書等のデジタルデータ(電子取引データ)を自動で保存し、帳簿に自動連携する仕組みに対応した制度が新設されました。これは2027年分以降の所得税について適用されます。

青色申告と白色申告では申告できる所得の種類や申告時の提出書類、求められる帳簿の記帳方法などに違いがあり、記帳や申告については青色申告の方が複雑です。その分、複雑な記帳に対応して帳簿に基づいた正しい申告をしていることへの優遇策として、さまざまな特典が利用できます。

なお、令和7年度税制改正において、青色申告特別控除65万円の要件が新規追加されました。現行の適用要件(e-Taxによる電子申告または優良な電子帳簿保存)のほかに、電子取引について定められた基準に適用するシステムを使って、データの保存をおこなう場合が新規に追加されました。これは、2027年(令和9年)分以後の所得税から適用されます。

青色申告と白色申告の違いについては以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ができる所得の種類

所得の種類は、所得税法では10種類に分類されていますが、すべての所得で青色申告ができるわけではありません。青色申告できる所得は、以下の3種類に限定されています。

事業所得

事業所得とは、農業や漁業、製造業、卸売業、小売業、サービス業、その他の事業を営んでいる方の事業での所得を指します。例えば、個人事業主として以下のような事業を運営している場合も、その事業からの所得は事業所得です。

事業所得の対象となる事業の主な例

- フリーランスのライター

- フリーランスのプログラマー

- カフェなど飲食業の経営

- 美容院や理容院の経営

- 医院や歯科医院などクリニックの経営

事業所得については以下の記事で詳しく解説していますので参考にしてください。

不動産所得

不動産所得とは、土地や建物などの不動産の貸し付けなどによる所得のことです。主に、以下のような事業からの所得が不動産所得となります。

不動産所得の対象となる事業の主な例

- マンション、アパート、賃貸物件の貸し付け

- 駐車場の貸し付け

- 土地の貸し付け

不動産そのものを貸した場合だけではなく、借地権などの不動産の上に存する権利の設定・貸し付けや、船舶や航空機の貸し付けによる所得も不動産所得となります。

なお、同じ不動産関連の所得でも、ホテルの運営といった食事を供する場合の所得は事業所得となるほか、不動産を売却した場合の所得は譲渡所得に該当するため、どちらも不動産所得には含まれません。

不動産所得については以下の記事で詳しく解説していますので参考にしてください。

山林所得

山林所得とは、山林を伐採して譲渡したり、伐採せずに立木のままで譲渡したりすることで得た所得を指します。ただし、山林を取得してから5年以内に譲渡を行った場合は山林所得に該当せず、事業所得や雑所得に該当します。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ができない所得の種類

事業所得、不動産所得、山林所得の3種類に該当しない所得は、青色申告ができません。青色申告ができない7種類の所得の内容は、それぞれ以下のとおりです。

給与所得

給与所得は、従業員として企業に雇用されている場合に企業から受け取る給料、賃金、賞与などの所得です。正社員の場合だけでなく、派遣社員、契約社員、アルバイトとして給与を受け取る場合も給与所得に該当します。

一方、同じように企業から報酬を受け取る場合でも、例えば契約形態が業務請負契約になっているフードデリバリーやシステムエンジニアなどの場合は、給与所得ではなく事業所得や雑所得となります。

退職所得

退職所得は、企業に雇用されていた従業員が退職の際に受け取る退職金や退職手当などの所得を指します。以下のような所得も退職所得に含まれます。

退職所得に含まれる所得の主な例

- 社会保険などから退職時に支給される一時金

- 労働基準法の規定により支払われる解雇予告手当

- 未払賃金立替払制度に基づき国が弁済する未払賃金

譲渡所得

譲渡所得は、土地や建物、株式、ゴルフ会員権などの資産を譲渡することによって得られる所得です。ただし、販売のために仕入れた商品などの棚卸資産の譲渡益は基本的に事業所得に該当するほか、山林の譲渡益は基本的に山林所得に該当します。

利子所得

利子所得とは、金融機関、企業などから受け取る利子などの所得です。例えば、以下のような所得が、利子所得に該当します。

利子所得に含まれる所得の主な例

- 預貯金の利子

- 公社債の利子

- 合同運用信託、公社債投資信託、公募公社債等運用投資信託の収益の分配金

配当所得

配当所得とは、株主や出資者が法人から受け取る配当などの所得のことです。以下のような所得は、配当所得の代表的な例です。

配当所得に含まれる所得の主な例

- 株式会社からの剰余金の配当

- 相互会社からの基金利息

- 投資法人からの分配金

- (公社債投資信託および公募公社債等運用投資信託を除く)投資信託・特定受益証券発行信託からの収益の分配金

一時所得

一時所得とは、営利を目的とした継続的行為から生じた所得以外の所得で、労務や役務の対価、資産の譲渡による対価としての性質は持たない一時的な所得のことです。主に、以下のような所得が一時所得に該当します。

一時所得に含まれる所得の主な例

- 懸賞・福引の賞金

- 競馬・競輪などの払戻金(営利を目的とする継続的行為から生じたものは除く)

- 生命保険の一時金

- ふるさと納税の返礼品

一時所得については以下の記事で詳しく解説していますので参考にしてください。

雑所得

雑所得は、雑所得以外の9種類の所得に該当しない所得を指します。雑所得に該当する所得の主な例は、以下のとおりです。

雑所得に含まれる所得の主な例

- 公的年金や非営業用貸金の利子

- 作家以外の人が受ける原稿料や印税

- 事業に当たらない副業収入による所得

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

会社員(サラリーマン)の副業で青色申告をするための条件

会社員が副業によって得た所得について青色申告をしたい場合、副業の所得が事業所得や不動産所得、山林所得に該当していることが条件です。

副業の所得が事業所得に当たるかどうかは、副業の規模や反復・継続性から事業といえるかどうかで判断し、事業といえない場合には雑所得となります。例えば、会社員の仕事に余裕がある時期だけ、趣味でハンドメイドした作品を数点程度フリマアプリで販売しているケースなどでは、雑所得になるのが一般的です。

また、暗号資産(仮想通貨)取引については、その年の暗号資産取引に係る収入金額が300万円を超え、帳簿書類の保存がある場合には、原則として事業所得になるなど、国税庁から個別にFAQが発表されていることもあります。

事業所得と雑所得の違いについては以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

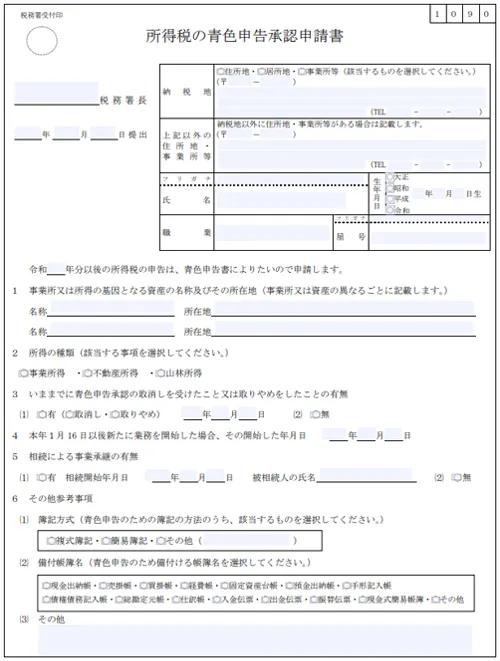

青色申告をするために必要な手続き

青色申告をするには、所得の種類に関する条件を満たすだけでなく、事前に納税地を管轄する税務署長に「所得税の青色申告承認申請書」を提出して、承認を受けなければなりません。申請書の様式は、税務署の窓口や国税庁の「A1-9 所得税の青色申告承認申請手続

」で入手可能で、e-Taxソフトで申請書を作成することもできます。また、申請書の提出は以下の方法で行います。

「所得税の青色申告承認申請書」の提出方法

- 窓口への提出

- 郵送での提出

- e-Taxでの提出

その他にも、弥生の無料サービス「弥生のかんたん開業届」で申請書を作成することも可能です。画面に従って入力するだけで「弥生のかんたん開業届」では、事業開始時に税務署に提出する開業届と「所得税の青色申告承認申請書」をまとめてかんたんに作成できるため、開業時の手続きの手間を軽減できます。

申請書を提出した後、承認されない場合は税務署から通知がありますが、承認された場合の通知はありません。申請書の記載事項や提出期限は、以下のとおりです。

「所得税の青色申告承認申請書」の記載事項

青色申告をするには、以下の「所得税の青色申告承認申請書」に必要な情報を記載し提出しなければなりません。何年分の確定申告から青色申告にしたいのかを忘れずに記載するようにして、65万円・55万円の青色申告特別控除の適用を受ける場合は「簿記方式」の欄で必ず「複式簿記」を選択しましょう。

所得税の青色申告承認申請書

-

※国税庁「A1-8 所得税の青色申告承認申請手続

」

「所得税の青色申告承認申請書」の提出期限

「所得税の青色申告承認申請書」の提出期限は、以下のとおりです。期限日が土日祝日の場合、翌平日が期限日となります。

所得税の青色申告承認申請書の提出期限

| 業務の状況 | 提出期限 | |

|---|---|---|

| 新規事業 | 1月15日以前に開業 | 青色申告書による申告をしようとする年の3月15日まで |

| 1月16日以降に開業 | 業務を開始した日から2か月以内 | |

| 白色申告から青色申告への切り替え | 青色申告書による申告をしようとする年の3月15日まで | |

青色申告承認申請書については以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告で確定申告をするために必要な書類

青色申告の条件を満たし、「所得税の青色申告承認申請書」を提出したら、青色申告で確定申告を行えるようになります。青色申告で確定申告をするためには、以下のような書類が必要です。

確定申告書

青色申告での確定申告には、確定申告書の第一表・第二表が必要です。確定申告書 第一表には、所得の種類別の収入金額や、収入金額から必要経費を引いた所得金額、所得金額から差し引ける所得控除額、所得税額などを自身で計算して記入します。確定申告書 第二表では、所得の内訳や所得控除の詳細などの記入が必要です。

確定申告書の書式は毎年変更される可能性があるため、最新の書式を使用しましょう。書式は、税務署窓口または国税庁のWebサイトでダウンロードできるほか、「確定申告書等作成コーナー」で作成してe-Taxで提出することも可能です。

確定申告書の書き方や確定申告の必要書類については以下の記事で詳しく解説していますので参考にしてください。

青色申告決算書

青色申告での確定申告には、青色申告決算書も必要です。青色申告決算書には、一般用と不動産所得用、農業所得用、現金主義用の4種類があります。それぞれ、貸借対照表と損益計算書から構成されていて、一般用、不動産所得用、農業所得用は4ページ1組、現金主義用は2ページ1組の書類となっています。

入手方法は確定申告書と同様です。適用を受けたい青色申告特別控除の額が10万円の場合は、貸借対照表の作成は不要です。また、現金主義による所得計算の特例を選択している方は、65万円・55万円の青色申告特別控除を受けることはできないため、自動的に青色申告特別控除の額は最大10万円となります。

青色申告決算書については以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告をする際の記帳方法

青色申告の場合、原則として複式簿記で記帳しますが、単式簿記を選んだ場合、青色申告特別控除の金額が最大10万円となります。それぞれの記帳方法の詳細は、以下のとおりです。

複式簿記

複式簿記とは、取引を原因と結果の二面から記録する帳簿です。お金の出入りだけでなく、財産の増減も同時に記録できます。

複式簿記では、左側を借方、右側を貸方と呼び、取引ごとに借方と貸方に分けて取引の原因と結果を記録します。借方には、資産の増加、負債の減少、費用の発生などを記帳し、貸方には資産の減少、負債の増加、収益の発生などを記帳しましょう。複式簿記による記帳の具体例は、以下のとおりです。

4月1日に5万円のプリンターを購入して現金で支払った場合の記帳例

| 日付 | 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|---|

| 4月1日 | 消耗品費 | 50,000 | 現金 | 50,000 |

4月2日に金融機関から100万円を借り入れた場合の記帳例

| 日付 | 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|---|

| 4月2日 | 普通預金 | 1,000,000 | 借入金 | 1,000,000 |

単式簿記

単式簿記は、取引に関連する損益の状況だけをお小遣い帳のような方法で記録する記帳方法です。損益の状況と原因はわかりますが、その他の資産や負債などの財政状態まではわかりません。

例えば、「パソコン用の消耗品の購入に5万円かかった」といった場合に、それを現金で支払ったのか、普通預金から振り込んだのかは記帳されないということになります。単式簿記による記帳の具体例は、以下のとおりです。

4月1日に5万円のプリンターを購入して現金で支払った場合の記帳例

| 日付 | 品目 | 金額 |

|---|---|---|

| 4月1日 | 消耗品費 | 50,000 |

4月2日に金融機関から100万円を借り入れた場合の記帳例

| 日付 | 品目 | 金額 |

|---|---|---|

| 4月2日 | 借入 | 1,000,000 |

上述したように、青色申告特別控除額が10万円の場合は単式簿記で記帳し、確定申告での貸借対照表の添付は不要となるため、「100万円を借り入れた」といった取引が確定申告書に添付される決算書に記載されることはありません。

複式簿記と単式簿記の違いについては以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告特別控除以外の青色申告のメリット

青色申告には、青色申告特別控除の他にも、白色申告にはないさまざまなメリットがあります。以下の3点は、青色申告の代表的なメリットです。

損失の繰り越し・繰り戻し

青色申告では、損失の繰り越し・繰り戻しをできる点がメリットです。損失の繰り越しとは、所得がマイナスになった場合、その赤字を最大3年間にわたって繰り越して、翌年以降の所得から差し引ける制度です。例えば、100万円の赤字が出て翌年が黒字だった場合、翌年以降の所得から3年間にわたり100万円までを差し引けます。

また、損失が生じた年分に青色申告をしていれば、翌年以降は白色申告でも連続して確定申告を行うことで、損失の繰り越しの適用は可能です。

また、損失の繰り戻しとは、所得がマイナスになった場合に過去にさかのぼって前年分の所得と今年の赤字分を相殺できる制度です。今年の赤字分を前年の所得から差し引いて所得税を計算し直し、払いすぎとなった部分の払い戻しを受けられます。ただし、損失の繰り戻しの場合、原則として黒字であった前年分についても青色申告をしていることが必要です。

青色事業専従者給与

青色事業専従者給与の適用が受けられる点も、青色申告のメリットといえます。家族に事業を手伝ってもらって給与を支払った場合に、支払った給与が妥当な金額であれば、その全額を必要経費にすることが可能です。

青色事業専従者給与の条件

- 事前に所轄税務署長に「青色事業専従者給与に関する届出書

」を提出しておくこと

- 青色申告者と生計を一にする配偶者やその他の親族であること

- その年の12月31日現在で年齢が15歳以上であること

- その年を通じて原則6か月を超える期間にわたって青色申告者の事業に専ら従事していること

少額減価償却資産の特例

青色申告のメリットとして、少額減価償却資産の特例を受けられる点も挙げられます。事業に必要な固定資産を購入した場合、通常は取得価額が10万円以上だと購入年に全額を必要経費に計上できず、複数年に分けて必要経費に計上しなければなりません。これを、減価償却と呼びます。

しかし青色申告者は、取得価額30万円未満の固定資産の購入費用であれば、年間300万円までは全額を購入年の必要経費に計上できるため、節税につながりやすくなります。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

「やよいの青色申告 オンライン」を使って青色申告を簡単にしよう

青色申告は、所得の種類が事業所得か不動産所得か山林所得で、さらに「所得税の青色申告承認申請書」を提出していれば可能です。ただし、65万円・55万円の青色申告特別控除の適用を受けるためには、複式簿記による記帳をしなければなりません。

複式簿記は複雑な記帳方法ですが、「やよいの青色申告 オンライン」を利用すると、簿記の知識がなくてもスムーズに複式簿記による記帳に対応できます。画面の指示に従って操作するだけで、記帳から確定申告までの業務を効率化できます。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

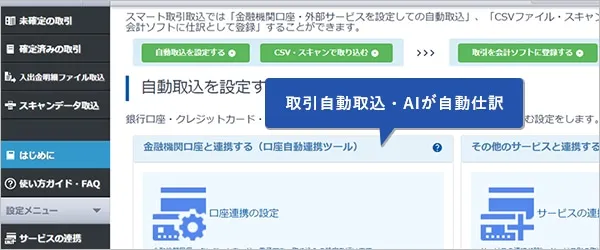

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

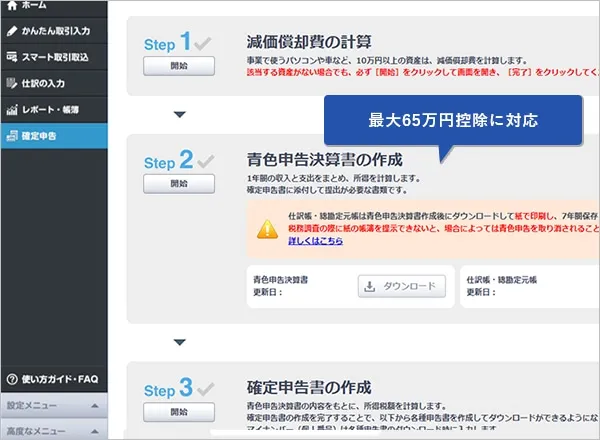

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

【無料・税額シミュレーター】売上と経費の入力だけ!青色申告vs白色申告の節税額を確認しよう!

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。