退職金の確定申告は必要?税金の計算方法や申告のやり方を解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

勤務先から退職する際に、退職金を受け取る場合があります。退職金を老後資金などに活用するには、退職金への課税や確定申告について、早めに理解しておくとよいでしょう。

本記事では、退職金を受け取った人で確定申告が必要となるケースや、確定申告をしたほうがよいケース、退職金にかかる税金の計算方法のほか、退職金の税の計算例などについて解説します。

退職金の確定申告は原則不要

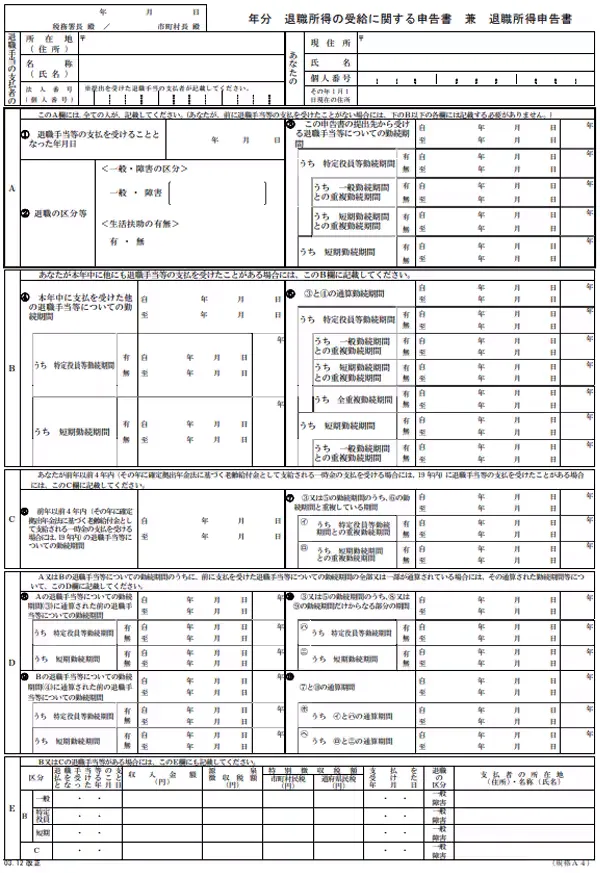

退職金の確定申告は原則的に必要ありません。勤務先や本人の住所と名称、退職手当の受給日や勤務期間などについて記載する「退職所得の受給に関する申告書」を勤務先に提出することで、退職所得の算定の際に退職所得控除額が考慮され、退職金にかかる所得税および復興特別所得税、住民税が源泉徴収されるためです。

「退職所得の受給に関する申告書」は本人が勤務先に対して提出する書類で、多くの場合、退職金を支給する企業から、退職者に対して申告書の提出を求められます。この書類の準備なども勤務先が行うため、退職者本人が税務署などから取り寄せる必要はありません。

一方、「退職所得の受給に関する申告書」を提出しなかった場合は、退職所得控除額は考慮されず、退職金の収入金額に一律20.42%の所得税および復興特別所得税が源泉徴収されます。

このような計算方法の違いによって、源泉徴収税額は「退職所得の受給に関する申告書」を提出した場合よりも税金を支払っていることになりますが、確定申告をすれば払い過ぎた税金は戻ってきます。また、払い過ぎた分について還付を受けるための確定申告をしなかったからといって罰せられることはありません。

退職所得の受給に関する申告書

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

受取人が死亡した場合の退職金

会社員が在職中に死亡すると勤務先から死亡退職金が支給される場合もありますが、死亡退職金は所得税および復興特別所得税の課税対象ではないため、「退職所得の受給に関する申告書」の提出は不要です。

本人が死亡している場合、退職金は相続人が受け取ることになるため、相続財産の一部とみなされます。そのため、所得税ではなく相続税の対象となり、退職金の額から「500万円×法定相続人の数」で算出される非課税限度額を除いた額に対して、相続税が課せられます。

なお、相続税の課税対象となる退職金は、以下のいずれかの要件にあてはまるとされています。

退職金が相続税の課税対象となる要件

- 死亡退職で支給される金額が被相続人の死亡後3年以内に確定した

- 生前に退職していて支給される金額が被相続人の死亡後3年以内に確定した

一方、死亡後3年を経過してから支給が確定した退職金については遺族の一時所得として所得税の課税対象になります。支給時期によって、税金の取扱いが異なるので注意が必要です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

退職金を受け取った場合に確定申告が必要となるケース

退職金を受け取った場合、退職金の確定申告が必要となる場合があります。ここでは、退職金の確定申告が必要となる4つのケースについて解説します。

公的年金などの合計が400万円を超える

退職金の確定申告が必要となるケースとして、退職金を受け取った人が年金受給者で、国民年金や厚生年金などの公的年金などの合計金額が400万円を超える場合があげられます。確定申告をする際には、退職金の額も確定申告書に記載する必要があります。

なお、民間の生命保険会社による個人年金保険は、公的年金等以外の雑所得に該当するため、公的年金等の収入金額の合計額には含めません。

年金所得がある人で他の所得金額が20万円を超える

年金所得があり、年間の受給額が400万円以下であっても、その他の所得金額が20万円を超える場合は確定申告をしなければなりません。その他の所得には、給与所得や雑所得、一時所得などが該当します。1月1日から12月31日までの間のこれらの所得の合計が20万円を超える場合、確定申告が必要となるため、退職金の収入金額や退職所得金額についても確定申告書に記載しましょう。

再就職先で年末調整したものの前職の源泉徴収票を提出していない

再就職先で年末調整していても、前職の源泉徴収票を提出していなければ、確定申告が必要です。前職を退職後に再就職した場合は、前職の源泉徴収票を転職先に提出することで、年間の給与所得を合算して年末調整を受けられます。しかし、なんらかの理由で前職の源泉徴収票を提出していない場合は自分で確定申告をする必要があります。

なお、前職の源泉徴収票のうち、転職先に提出が必要なのは、その年に発行された「給与所得の源泉徴収票」です。前年以前の「給与所得の源泉徴収票」や、「退職所得の源泉徴収票」は不要です。

一方、前職の勤務先から退職金が支払われた場合で、前職の勤務先に「退職所得の受給に関する申告書」を提出し、退職所得控除額が考慮された上で、所得税および復興特別所得税、住民税が源泉徴収されていれば、確定申告の内容に含める必要はありません。

所得税が源泉徴収されない退職金を受け取った

外国企業から受け取った退職金など、所得税が源泉徴収されていない退職金を受け取った人は他の源泉徴収されている退職金も含めて確定申告が必要です。源泉徴収票や明細書を確認して、源泉徴収されていないときは適切に確定申告を行いましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

退職金の確定申告をしたほうがよいケース

退職金の確定申告は原則的に必要ありませんが、状況によっては退職金を受け取った年に確定申告をしたほうがよいケースもあります。

ここでは、退職金の確定申告をしたほうがよい4つのケースについて解説します。

「退職所得の受給に関する申告書」を提出していない

退職金の確定申告をしたほうがよいケースとして、「退職所得の受給に関する申告書」を勤務先に提出していない場合があげられます。前述のとおり「退職所得の受給に関する申告書」を提出していないと、退職所得控除額は考慮されず、退職金の収入金額に20.42%の所得税および復興特別所得税が源泉徴収されます。

しかし、勤続年数に応じた退職所得控除額などの適用を受ければ税額を抑えることが可能です。確定申告をして、払い過ぎた税金の還付を受けましょう。

年末調整をしていない

年末調整をしていない場合も、確定申告をしたほうがよいといえるでしょう。勤務先を退職後、別の企業に転職した場合、転職先で前職の給与を含めた年末調整を受けられます。

一方、退職後に再就職していない場合などは、年末調整を受けられません。そのため、在職中の給与や賞与から徴収されていた所得税が、本来納めるべき所得税額よりも高額となっている可能性があります。ただし、状況によっては還付ではなく追加の納付をしなければならない可能性もあります。

前職の勤務先から退職金が支払われた場合で、前職の勤務先に「退職所得の受給に関する申告書」を提出していなければ、退職金の収入金額に20.42%の所得税および復興特別所得税が源泉徴収されているため、確定申告をして払い過ぎた税金の還付を受けましょう。

所得控除を受ける

所得控除を受ける場合も確定申告をしたほうがよい場合があります。所得控除の中には、医療費控除や寄附金控除のように、確定申告でなければ適用を受けられない控除もあります。そのため、このような所得控除の適用を受ける場合は確定申告をします。確定申告をする際は、退職所得の金額も確定申告書に記載が必要です。

なお、退職後に別の企業に就職しておらず、年末調整を受けていない場合は、その年の12月31日時点での所得控除について正しく反映されていません。そのため、生命保険料控除や地震保険料控除といった年末調整で申告できる控除についても確定申告をしないと適用を受けられません。

所得控除については別の記事で解説していますので、参考にしてください。

不動産所得や事業所得で赤字がある

不動産所得や事業所得で赤字がある場合も、退職金の確定申告をしたほうがよいといえます。確定申告をすれば税金の還付を受けられる可能性があります。これは、「退職所得の受給に関する申告書」を提出していても、退職金の税金の計算は退職所得だけで計算するため、確定申告をすることで、不動産所得や事業所得における赤字を、退職所得から差し引くことができるためです。

不動産所得は、賃貸物件を保有している人など、不動産を他者に貸したことによって得た所得です。投資用物件を所有している場合や、転勤や自宅の買い換えに伴って住宅を人に貸している場合などが該当します。

事業所得は、農業や漁業、製造業、卸売業、小売業、サービス業、その他の事業によって得た所得です。フリーランスのプログラマーやイラストレーター、一人親方、店舗を営む個人事業主などの所得が該当します。

確定申告のやり方については、以下の記事で詳しく解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

退職金にかかる税金の計算方法

退職金は、退職をしたときに支払われる一時金で退職所得と呼ばれます。定年退職や再雇用など職場を離れるときに受け取る所得だけでなく、役員などに就いたときや、退職金のある企業が倒産したときに受け取る所得、解雇予告手当なども退職所得です。退職所得にかかる税金は、所得税および復興特別所得税などですが、通常の給与所得の税金よりも負担が少ない点が特徴です。

ここでは、退職金にかかる税金の計算方法について解説します。

所得税の計算

退職金の所得税を算出するためにはまず、所得税および復興特別所得税額を出さなければなりません。退職金に関する所得税の計算をするために、まずは以下の計算式で退職所得を算出します。

退職所得の計算式

退職所得の金額=(退職金の収入金額-退職所得控除額)×1/2

退職所得からさらに所得控除額を差し引いた金額が課税退職所得金額になります。ただし、退職金の支払いを受けるときには、すでに所得控除額を差し引いている場合が多いため、退職所得の金額から差し引く所得控除額はない可能性もあります。そのため多くのケースで、退職所得の金額と課税退職所得の金額が一致するのです。

この金額と「基準所得税額×2.1%」を計算した復興特別所得税額を合計したものが、所得税および復興特別所得税額となります。なお、基準所得税額は所得税額から税額控除等の金額を差し引いた後の金額です。しかし、給与所得等から差し引けない所得控除がある場合は、退職所得の金額と課税退職所得の金額は一致しないため、確定申告をしたほうが有利になります。

控除額の計算

退職所得控除額の計算式は勤続年数が20年を超える場合と超えない場合で違います。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × 勤続年数 (80万円に満たない場合には、80万円) |

| 20年超 | 800万円 + 70万円 × (勤続年数 – 20年) |

まず、勤続年数が20年以下の場合、控除額の計算は「40万円×勤続年数」で算出できます。例えば、勤続年数が10年だった場合、控除額は「40万円×10年=400万円」で、勤続年数が20年より長い場合は、「800万円+70万円×(勤続年数-20年)」となります。

なお、控除額の算出された額が80万円以下の場合の控除額は80万円です。控除額が80万円を切るケースは勤続年数が数年程度の人に多く、控除されないと勘違いしてしまう人もいますが、最低でも80万円は控除されます。なお、勤務先で障害者になったことが原因で退職する場合は、100万円を加算した金額になり、勤続年数の端数は切り上げます。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

退職金の税の計算例

勤続年数20年以下と勤続年数20年以上とでは、退職所得控除などが異なります、ここでは、それぞれの場合の計算例について解説します。

退職金支給額が800万円・勤続年数10年2か月の場合

まず、退職所得控除は、勤務年数が20年以下なので、以下の計算式で求めます。なお、ここでは退職所得の金額と課税退職所得の金額一致するケースを例に説明します。

退職所得控除の計算式

440万円=40万円×11年(勤続年数は切り上げ)

次に、課税退職所得金額は以下の計算式で求めます。

課税退職所得金額の計算式

180万円=(800万円-440万円)×2分の1

これで、課税退職所得金額180万円を算出することができました。続いて、所得税額を計算していきますが、所得税率と控除額を先に調べておく必要があります。国税庁の2023年分所得税の税額表によると、課税退職所得金額180万円の場合の所得税率は5%・控除額は0円です。所得税は所得税率と控除額を基に、以下のように計算します。

所得税の計算式

9万円=課税退職所得金額180万円×所得税率5%-控除額0円

所得税の計算ができたら、さらに、所得税を基に復興特別所得税を加えた、所得税および復興特別所得税の合計額を算出します。

所得税および復興特別所得税の合計額の計算式

9万1,890円=所得税額9万円+基準所得税額9万円×2.1%

以上のように、退職支給額800万円・勤続年数10年2か月で退職した場合の所得税および復興特別所得税は9万1,890円と計算することができます。

退職金支給額2,300万円・勤続年数が29年2か月の場合

まず、退職所得控除は、勤務年数が20年を超えるので以下の計算式で求めます。

退職所得控除の計算式

1,500万円=800万円+70万円×(30年-20年)

次に、課税退職所得金額は以下の計算式で求めます。

課税退職所得金額の計算式

400万円=(退職支給額2,300万円-1,500万円)×2分の1

これで、課税退職所得金額400万円を算出することができました。続いて、所得税額を計算していきますが、所得税率と控除額を先に調べておく必要があります。

国税庁の「令和5年分 源泉徴収税額表」によると、課税退職所得金額400万円の場合の所得税率は20%・控除額は42万7,500円です。所得税は所得税率と控除額を基に、以下のように計算します。

所得税の計算式

37万2,500円=課税退職所得金額400万円×所得税率20%-控除額42万7,500円

所得税の計算ができたら、さらに、所得税を基に復興特別所得税を加えた、所得税および復興特別所得税の合計額を算出します。

所得税および復興特別所得税の合計額の計算式

38万322円=所得税額37万2,500円+基準所得税額37万2,500円×2.1%

となります。勤続年数が20年を超えると計算式は若干変わりますが、所得税額の計算方法は同じです。すべての計算を同時に見ると難しそうに見えますが、1項目ずつ計算するとスムーズに行えるので、参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

退職金の受け取り方法は一時金と年金のどちらが得か

退職金の受け取り方式は会社によって違い、年金方式を選択できる場合もあります。この年金方式で受け取る場合、所得の種類は雑所得に分類されます。一括で一時金として退職金を受け取ると退職所得となりますが、年金方式だと雑所得となり、算定の際に考慮される控除も退職所得控除ではなくなります。

一方、他の所得から差し引きできない所得控除が残っている場合に、確定申告したほうが有利となるのは、退職所得でも雑所得でも同様です。

では、退職金を一時金で受け取るのと年金形式で受け取るのとでは、どちらのメリットが大きいのでしょうか。一時金の場合は、退職所得なので税制優遇が大きいというメリットがあります。一方、年金だと、企業年金には特別な控除枠が設けられ、かつ一般的に数%程度の運用収益を得ることが可能です。控除額だけを見ると一時金のほうがメリットは大きくなります。しかし、長い期間で比べると年金受け取りのほうが一時金の金額を上回るケースも多いようです。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

退職金の確定申告が必要か確認しよう

退職金は原則として、確定申告の必要がありません。しかし、「退職所得の受給に関する申告書」を勤務先に提出していない場合など、確定申告をすることで所得税の還付を受けられる場合もあります。また、退職金を受け取るのは、勤務先から退職するときのため、勤務先で年末調整を受けられず、確定申告をしたほうがよい場合があります。確定申告が必要かどうかや、メリットがあるかどうかを確認して、確定申告を行いましょう。

確定申告をする場合には正確な帳簿付けが必要となるため、「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」の利用がおすすめです。確定申告業務の負担軽減に、ぜひご活用ください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。