会社員(サラリーマン)が青色申告できる条件とは?注意点などを解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

会社員(サラリーマン)は、年末調整によって税務手続きが完了するので、基本的に確定申告は不要です。しかし、状況によっては確定申告が必要になる場合や確定申告をした方がよい場合があります。また、一定の条件を満たせば、白色申告より節税メリットの大きい青色申告をすることも可能です。

本記事では、会社員に確定申告が必要になるケースと青色申告が可能な条件、青色申告のメリット、手続きの際の注意点について解説します。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

確定申告をしなければならない会社員

会社員で確定申告が必要になるケースは、必ず確定申告をしなければならない場合と確定申告をした方がいい場合の2パターンがあります。それぞれのパターンについて見ていきましょう。

まず、会社員でも必ず確定申告をしなければならないパターンを紹介します。なお、期限内に確定申告を行わないと、無申告加算税や延滞税といったペナルティが発生するため注意が必要です。

年間の給与収入が2,000万円を超える人

年間の給与収入が2,000万円を超える人は会社で年末調整を受けることができないため、自分で確定申告をする必要があります。なお、会社から年末調整未済の源泉徴収票が発行されたら、それを基に確定申告を行います。

給与所得・退職所得以外の所得や副業の給与収入の合計が20万円を超えている人

会社員が、副業でパートやアルバイト、個人事業、不動産投資などを行い、そこから得た所得が20万円を超える場合は確定申告が必要です。また、2か所以上から給与の支払を受けている人のうち、給与のすべてが源泉徴収の対象となる場合において、年末調整されなかった給与の収入金額が20万円を超える人も確定申告が必要になります。

ほかに、同族会社の役員などで、貸付金の利子や資産の賃貸料などを受け取っている人も確定申告は必要です。なお、一般的に給与と副業の組み合わせの場合、副業の所得が20万円以下であれば、確定申告は不要です。ただし、別で住民税の申告は必要になるので注意してください。

関連記事

保険の満期金の受け取りなど、一定額を超える一時所得があった人

会社員で、福引の賞金や競馬の払戻金、生命保険の満期金などを受け取った人は確定申告が必要です。これらは一時所得という所得区分に属しますが、一時所得の収入金額から、それを得るのに支出した額を差し引いた金額の合計が50万円を超えると、所得の増加要因となるため、確定申告が必要になります。

関連記事

年末調整で申告した内容に誤りや変更があった人

会社員で、年末調整の際に申告内容が誤っていたり、変更があったりすると、納めるべき税額が異なってしまうため、確定申告で修正しなくてはいけません。例えば、夫婦が子供1人につき扶養控除の二重適用をしていたケースなどがあてはまります。

年の途中で転職し、前職の年収を含めずに年末調整を受けた人

年の途中で転職し、前職の年収を含めないで年末調整を受けた会社員も、別途確定申告が必要です。年内に前職で給与を受け取っていた場合のみ、2社分の給与をまとめて年末調整するため、転職先に前職の源泉徴収票を提出し、前職分の給与を含めて年末調整します。しかし、提出できなかった場合は、前職分の給与が含まれていないため、自分で前職分を含めた確定申告をする必要があります。

年の途中で退職した後に事業を開始した人

年の途中で退職後に独立して事業を始めた人は、確定申告をする必要があります。なお、事業所得の申告をする際に必ず給与所得についても申告をするようにしましょう。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

確定申告をした方がよい会社員

確定申告をすると、給与から源泉徴収されていた所得税が還付される可能性があります。ここでは、確定申告をした方がよい人はどのような人なのかを紹介します。

確定申告でしか申告できない控除を利用する人

会社員で、医療費控除や寄附金控除などを利用する場合は、年末調整では申告できません。そのため、確定申告をする必要があります。医療費控除は、原則として1年間に10万円以上の医療費を支払った場合に適用されます。

また、寄附金控除は、国や地方公共団体、特定公益増進法人などに対し寄附を行った人が、寄附金の金額から2,000円を差し引いた金額を所得から差し引くことができるため、課税所得を減らすことが可能です。

なお、医療費控除や寄附金控除は年末調整では適用できないため、確定申告において対応することになります。

初年の住宅ローン控除の申告をする人

会社員が住宅ローン控除を申告する場合、1年目は確定申告が必要です。なお、2年目以降は年末調整で適用を受けることができます。

年末調整で申告し忘れた控除がある人

年末調整で申告し忘れた控除があった場合は、確定申告をすることで控除の適用を受けられます。例えば、生命保険料控除の場合、保険会社から送付される控除証明書を会社に提出し忘れると、年末調整では処理されませんが、確定申告をすることで生命保険料控除の適用を受けることが可能です。

年末調整の後で適用できる控除が増えた人

年末調整の後に「結婚した」「扶養家族が増えた」という場合は、確定申告をすることで各控除の適用を受けることができます。なお、結婚し、配偶者の所得が一定金額以下の場合は配偶者控除または配偶者特別控除、配偶者以外で給与収入が103万円以下の扶養家族が増えた場合は扶養控除の適用を受けることが可能です。

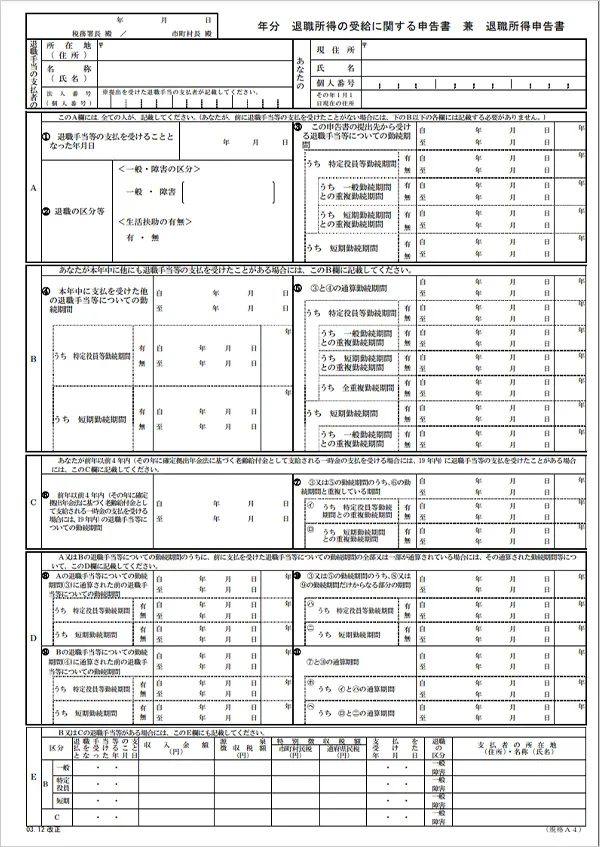

退職金を受け取ったが「退職所得の受給に関する申告書」を提出していない人

会社員が退職金を受け取る際、通常は勤務先に「退職所得の受給に関する申告書」を提出します。提出をしないと退職所得控除額が反映されません。また、退職金等の支払金額に対し20.42%の所得税を差し引く決まりとなっているため、確定申告を行うことで還付を受けられる可能性があります。

退職所得の受給に関する申告書

-

※国税庁「退職所得の受給に関する申告(退職所得申告)

」

退職などを理由に年末調整をしていない人

年末調整は、年末時点で会社に在籍していないと受けられないため、年の途中で退職し、その後再就職していない場合は、自分で確定申告を行います。なお、年の途中で退職すると、年末調整の対象者から外れ、生命保険料控除や地震保険料控除などが考慮されていない可能性があるため、確認が必要です。

天災や盗難等の被害を受けた人

天災や盗難等の被害を受けた人は、確定申告を行うことで年末調整では申告することができない雑損控除を受けられる場合があります。

また、天災や盗難等の損害額が大きく、その年の所得から控除ができない場合は、繰り越して翌年以降3年間の所得から控除することが可能です。なお、その年の所得から控除ができない雑損控除を雑損失の繰越控除といいます。

損益通算できる損失などがある人

会社員で副業している場合、損益通算できる損失などがある人は、確定申告を行うと最終的に納める税金の額を小さくできることがあります。

例えば、不動産賃貸経営の赤字は「別荘等のように主として趣味、娯楽、保養または鑑賞の目的で所有する不動産の貸付けに係るもの」と「不動産所得の金額の計算上必要経費に算入した土地等を取得するために要した負債の利子に相当する部分の金額」を除いて給与所得と損益通算が可能です。

株やFXなどで損をした人

会社員で、株式やFXで赤字が出た場合、給与所得との損益通算はできません。しかし、確定申告を行えば、翌年以降3年にわたって別の証券会社で得た株取引同士の通算やFXの取引同士の通算をしたり、繰越控除をしたりすることができます。

ただし、繰越控除を利用するためには、利用する年について毎年確定申告が必要になります。なお、株の損失(または利益)とFXの利益(または損失)を損益通算することはできません。

株で配当を得た場合は配当所得、株の売買で得た所得は譲渡所得、FXで得た取引は先物取引に係る雑所得等という所得に区分されるため、ほかの「先物取引に係る雑所得等」の金額との通算は可能ですが、それ以外の所得の金額との通算はできないことになっています。

関連記事

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

メリットが多い青色申告

確定申告の申告方法には、青色申告と白色申告の2種類があります。

青色申告は、基本的に複式簿記によって取引内容を管理して申告する制度です。白色申告に比べて、申告の手続きや帳簿の付け方は面倒ですが、節税効果が高いというメリットがあります。

なお、青色申告の特典としては、記帳方式や提出書類、申請方式所に応じて65万円、55万円、10万円の3パターンの控除を受けることができる「青色申告特別控除」や、最大3年間損失を繰り越せる「純損失の繰越控除」などがあります。一方、白色申告は簡易な形式の帳簿で申告が可能ですが、青色申告のような特典はありません。

関連記事

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告の注意点

節税効果の高い青色申告ですが、誰もが無条件にできるわけではありません。青色申告を行う場合の注意点は、申告ができる所得の種類が限られていることや書類の提出が必要なことなどです。

青色申告ができる所得は限られている

所得税法上、所得は10種類に分類されています。青色申告が認められているのは、この10種類のうち、「事業所得」「不動産所得」「山林所得」のいずれかに該当する所得がある人だけです。

それぞれ青色申告ができる所得は下記のとおりです。

| 事業所得 | 農業・商工業・サービス業などの事業による所得 |

|---|---|

| 不動産所得 | アパートやマンションなど不動産の貸付けによる所得 |

| 山林所得 | 所有期間が5年を超える山林の伐採や立木のままの譲渡による所得 |

給与所得や退職金、株の配当などにより得た所得などは、青色申告の対象にはなりません。なお、事業所得、不動産所得、山林所得以外の所得を得ていても問題はないですが、会社員などの給与所得者で、事業所得、不動産所得、山林所得がなければ青色申告を活用することができません。

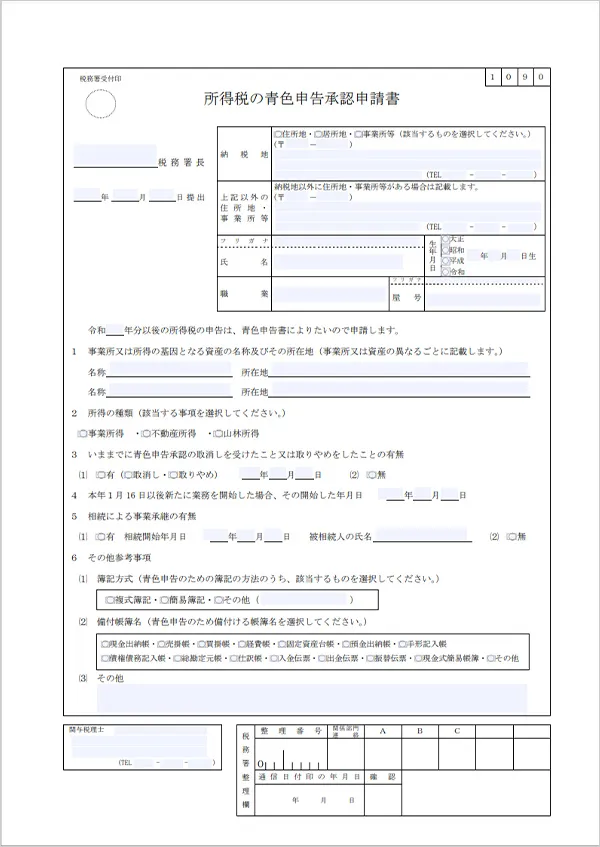

青色申告の承認申請書の提出が必要

青色申告を行うには、被相続人の事業を相続により承継した場合を除いて、原則、申告をしようとする年の3月15日まで(1月16日以降に事業を始めた場合は開業日から2か月以内)に、所轄の税務署に「所得税の青色申告承認申請書」を提出して、承認を受けなければいけません。

所得税の青色申告承認申請書

-

※国税庁「所得税の青色申告承認申請手続

」

例えば、2024年分の所得を青色申告する場合は、2024年3月15日までに所得税の青色申告承認申請書の提出が必要です。

関連記事

青色申告決算書の作成が必要

青色申告では、原則として複式簿記方式での記帳が求められますが、青色申告特別控除として最大10万円を選択する場合は、単式簿記による記帳も認められています。また、山林所得の青色申告特別控除は、もとより10万円までに限られているほか、「山林所得収支内訳書(計算明細書)」を作成し、添付する必要があります。

一方、最大65万円または55万円の青色申告特別控除を受けるためには、必ず複式簿記による記帳を行い、確定申告の際に、貸借対照表と損益計算書からなる「青色申告決算書」を提出しなくてはいけません。原則2月16日~3月15日(土日祝日の場合は翌平日)の、確定申告期限内に申告を行うことも必要です。

なお、不動産所得について青色申告を行う場合、最大65万円または55万円の青色申告特別控除を受けるためには、上記の条件に加えて、不動産貸付けが事業として行われている必要があります。不動産貸付けが事業として行われていると判断されるのは、原則として「貸家5棟以上」「アパートやマンション10室以上」「駐車場50台以上」といった基準を満たす貸付けを行っているケースです。

ただし、これらの基準のうちどれか1つで満たす必要はありません。例えば、貸室と貸家を両方所有している場合は、貸室2室を家屋1棟、駐車場5台分が1室として換算できるので、独立家屋3棟と貸室2室と駐車場5台といった場合は、「3棟+(2室÷2)+(5台÷5)=5棟」という換算結果となり、事業として行われているということになります。

関連記事

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

会社員が青色申告可能な所得は?

会社員でも、事業所得や不動産所得、山林所得がある場合は青色申告が可能です。

なお、副業として行っているビジネスの所得は、事業所得または雑所得になります。どちらに該当するかの判断は、事業の規模や独立・継続・反復性、帳簿の記帳・保存といった観点から総合的に見て、そのビジネスが世間一般的な事業に当たるかどうかです。

この件について、国税庁による当初の通達案は、年300万円以下の副業収入は原則、雑所得とするというものでしたが、2022年8月1日から同年8月31日までホームページ等を通じて意見公募が行われました。その結果、「収入金額300万円以下」、「収入金額300万円超」という一律の基準によらず、記帳・帳簿書類の保存がある場合はおおむね事業所得とし、記帳・帳簿書類の保存がない場合はおおむね雑所得とすることになりました。

ただし、所得の収入金額が僅少と認められる場合や、所得を得る活動に営利性が認められない場合は、個別に判断することになるため、まずはきちんと記帳を行い、その上で帳簿書類の保存をしておくことが重要です。

事業所得、不動産所得、山林所得に該当する所得があれば青色申告を選ぶことも可能ですが、青色申告は白色申告に比べて事務負担が大きいため、副業の収入がそこまで多くなければ得られるメリットも限定的です。そのため、副業を行っている会社員が青色申告と白色申告を選べる場合は、青色申告するための事務負担と享受できるメリットを比較して判断することが大切になります。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告のメリット、デメリットを理解して確定申告を進めよう

青色申告は白色申告にはないさまざまな特典があり、納税額を抑えられるメリットがあります。一方で、「事業所得、不動産所得、山林所得でなければ利用できない」「事前に届け出が必要」「複式簿記方式での記帳と青色申告決算書の提出が必要」といった考慮すべき点もあるため、青色申告は誰にでもおすすめできるものではありません。会社員の確定申告は、青色申告の対象となるのか、節税のメリットよりも帳簿付けのデメリットの方が大きくならないか、といった点をよく確認しながら進めることが大切です。

確定申告は大変な作業に思えますが、「やよいの青色申告 オンライン」を利用すれば、スムーズに進めることができます。青色申告では原則として複式簿記での記帳が必要ですが「やよいの青色申告 オンライン」なら、複式簿記の知識に自信がなくても簡単に帳簿や損益計算書・貸借対照表の作成ができるので安心です。初年度無料で使い始めることができるので、ぜひ気軽にお試しください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

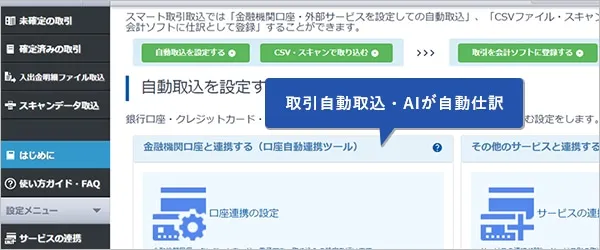

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

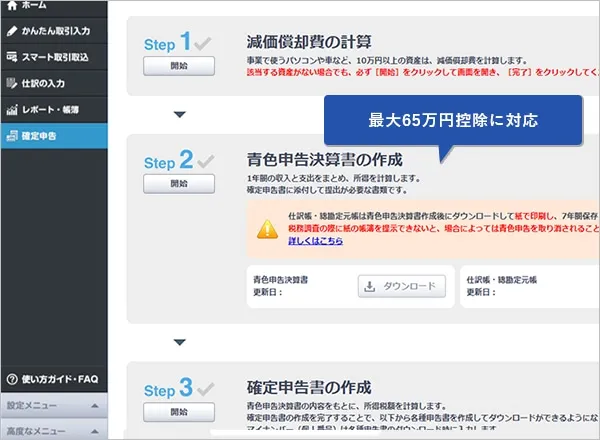

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。