【青色申告のやり方】初めての個人事業主やフリーランス向けに解説

監修者: 田中卓也(田中卓也税理士事務所)

更新

個人事業主として働いている人は、売上や経費に基づき「青色申告決算書」もしくは「収支内訳書」をとりまとめた上で、確定申告書を作成します。個人事業主の申告の方法には、「青色申告」と「白色申告」の2種類があり、青色申告を選択すると税制上のさまざまな優遇制度を利用できます。

「その分、書類作成が難しいのでは?」と思われることも多い青色申告ですが、実は、白色申告との違いはそれほど大きくありません。

ここでは、青色申告の申告方法やメリットについてご紹介します。なお、会社(法人)の決算にも青色申告と白色申告がありますが、本記事では、個人事業主の青色申告について解説していきます。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告とは、個人事業主が確定申告をする際に選択できる申告方法のひとつ

青色申告とは、個人事業主が所得税の確定申告をする際に選択できる申告方法のひとつです。申告方法は、青色申告と白色申告があり、後述する条件を満たす場合、青色申告が可能になります。

青色申告は、最大65万円の青色申告特別控除が認められるなど、白色申告にはない優遇制度を利用できるのが魅力です。ただし、青色申告特別控除であれば、その控除額が認められる記帳方式で記帳し、正しい申告を行うことなどの条件があります。

青色申告の期間

青色申告での所得税の確定申告は、毎年2月16日~3月15日(土日祝日の場合は翌平日)に行うのが原則です。前年1月1日~12月31日分の所得について、この期間に申告を行います。

災害などのやむをえない事情で期限までに申告ができない場合は、「災害による申告、納付等の期限延長申請書」を提出して承認を受けることで、事情が消滅した日から2か月以内に限って期限を延長することが可能です。

青色申告ができる人・できない人

個人事業主で青色申告ができるのは、下記の2つの条件に当てはまる人です。

青色申告ができる人の条件

- 事業所得、事業的規模の不動産所得、山林所得のいずれかがある

- 所得税の青色申告承認申請書を期日までに提出している

事業所得とは、サービス業や小売業、製造業、農業などの事業によって得られた所得のことです。

なお、事業所得と混同されやすい所得に雑所得がありますが、事業所得と雑所得については、以下の記事で詳しく解説していますので参考にしてください。

不動産所得の注意点

不動産所得がある人は、青色申告ができます。ただし、青色申告のメリットのひとつである青色申告特別控除について、最大65万円(もしくは最大55万円)の控除を受けられるのは「事業的規模の不動産所得がある人」とされています。

事業的規模の不動産所得とは、以下の規模に該当する不動産所得です。

-

- マンションやアパートは、賃貸に利用できる部屋数が10室以上

- 戸建は、賃貸に利用できる戸数が5棟以上

なお、駐車場は5台分で1室に換算されます。また、貸室2室を1棟として換算することもできます。例えば「貸室4室+駐車場15台(3室で1.5棟相当)」として3.5棟とカウントすることもでき、5棟基準にも満たないため、この場合は事業的規模とは認められません。

「マンション投資で1室だけ賃貸用物件を保有している」など、上記の規模に満たない不動産収入については、青色申告をしても青色申告特別控除の額は最大10万円となります。また、事業的規模でなければ、事業専従者給与の適用ができません。

-

※参考:国税庁「No.1373 事業としての不動産貸付けとそれ以外の不動産貸付けとの区分

」

不動産所得ついての詳細は、以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告は節税できる優遇制度が多い

青色申告の魅力は、節税につながる優遇制度を多く利用できることです。青色申告にだけ認められている優遇制度には、次のようなものがあります。

青色申告の主なメリット

| 制度 | 内容 |

|---|---|

| 青色申告特別控除 | 65万円、55万円、10万円の控除が受けられる |

| 青色事業専従者給与 | 生計を一にする配偶者または親族への給与を労務の対価として相当な範囲内で必要経費として計上できる |

| 少額減価償却資産の特例 | 少額減価償却資産の特例を利用すれば、30万円未満の減価償却資産を全額経費計上できる |

| 貸倒引当金 | 年末時点の売掛金や貸付金残高の5.5%以下までを、個別に評価することなく一括評価して貸倒引当金として経費計上できる(金融業の場合は3.3%) |

| 純損失の繰越し・繰戻し | 赤字を最長3年間繰り越すか、前年に繰り戻して税金の還付を受けられる |

青色申告と白色申告の違いついての詳細は、以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

初めての青色申告のやり方

青色申告を行うには、事前の準備が必要です。初めて青色申告をする場合の手順を確認していきましょう。

初めての青色申告のやり方

-

1.

青色申告承認申請書の提出

-

2.

帳簿の記帳

-

3.

青色申告の必要書類を準備

-

4.

青色申告決算書と確定申告書の作成

-

5.

青色申告決算書と確定申告書を提出する

1. 青色申告承認申請書の提出

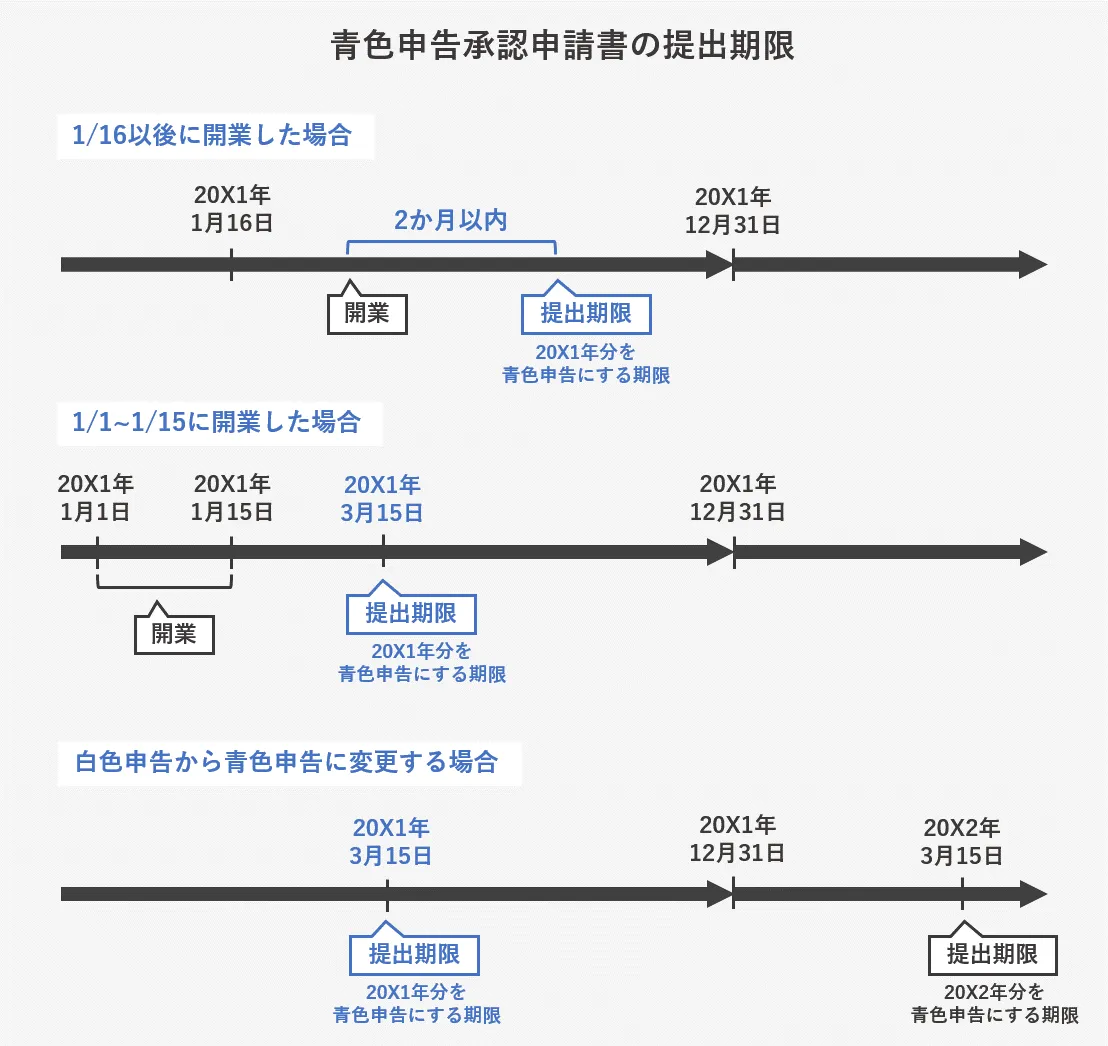

青色申告をするには、その年の3月15日までに、所轄の税務署に「所得税の青色申告承認申請書」を提出する必要があります。新規開業の場合は、開業日から2か月以内に提出しましょう。

ただし、1月1日~1月15日に開業した場合は、原則通り3月15日が提出期限となります。また、レアケースとして、青色申告の承認を受けていた被相続人の事業を相続により承継した場合は、以下に記載のとおりとなります。

青色申告の承認を受けていた被相続人の事業を相続により承継した場合の提出期限

- その死亡の日がその年の1月1日から8月31日までの場合:死亡の日から4か月以内

- その死亡の日がその年の9月1日から10月31日までの場合:その年の12月31日まで

- その死亡の日がその年の11月1日から12月31日までの場合:その年の翌年の2月15日まで

- 青色申告承認申請書の提出例

- 例えば、2026年1月8日に事業を開始した場合、1月15日までの開業なので、確定申告期限の2026年3月16日(月)までに「所得税の青色申告承認申請書」を提出すれば、2026年分からの青色申告が可能になります。

申請書は、最寄りの税務署か国税庁のWebサイトで入手できます。手数料は無料で、申請書以外に必要な書類はありません。

期日までに青色申告承認申請書を提出しないと、青色申告は認められません。青色申告承認申請書の提出を忘れないように、新規開業の場合は、開業届と一緒に提出しておくのがおすすめです。

また、青色申告承認申請書を提出したあと、原則として青色申告の承認を受けようとする年の12月31日までに税務署から却下の通知がなかったときは、承認されたものとみなされます。そのため、通知がない場合は、青色申告で確定申告を行うことができます。

2. 帳簿の記帳

青色申告は、受けようとする青色申告特別控除の金額によって、帳簿の記帳方式が決まっています。

65万円の控除を受けたい場合は「複式簿記」での記帳に加えて、e-Taxによる電子申告または優良な電子帳簿の保存の要件を満たす電子帳簿保存を行う必要があります。55万円の控除を受けたい場合は「複式簿記」、10万円の控除を受けたい場合は「単式簿記」で記帳してください。

記帳方式が決まり、領収書や請求書などの整理が完了したら、帳簿に記帳していきます。

まずは主要簿である「仕訳帳」に、取引が発生した日付順に記帳していきましょう。仕訳帳への記帳が完了したら、その内容を勘定項目ごとに「総勘定元帳」に転記します。

その後、必要に応じて「現金出納帳」「預金出納帳」「売掛帳」「買掛帳」などの補助簿にも取引内容を記帳していきます。

記帳はこまめに行い、記帳漏れを防ぐことが大切です。

青色申告の帳簿のつけ方については、以下の記事で詳しく解説していますので参考にしてください。

3. 青色申告の必要書類を準備

確定申告期間が近づいたら、申告に必要な書類を準備しましょう。青色申告には、確定申告書と青色申告決算書、受けようとする各種控除の証明書類が必要になります。

青色申告で必要な書類

- 確定申告書

- 青色申告決算書

- 各種控除の証明書類

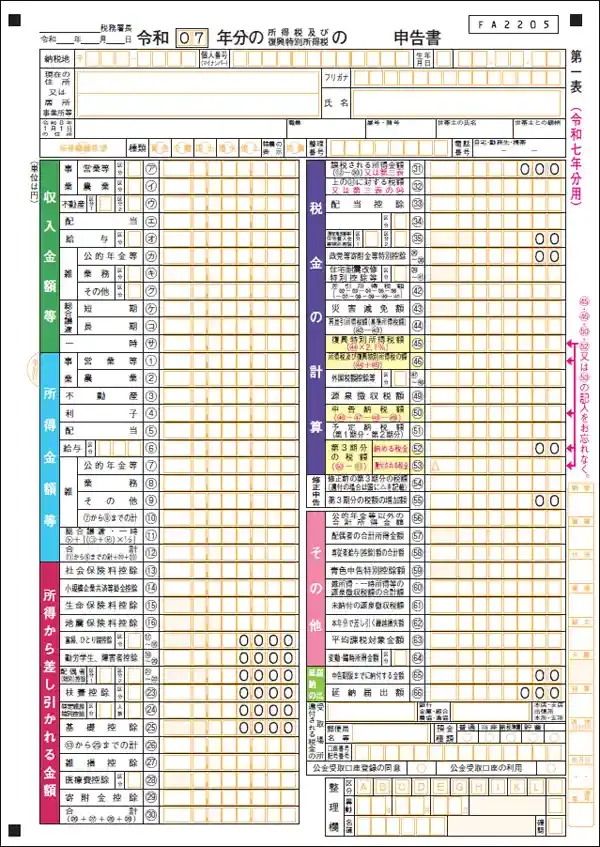

確定申告書:年間の所得や税金を申告する用紙

確定申告書とは、年間の所得や納めるべき所得税の額を申告する書類です。青色申告・白色申告を問わず、確定申告をする全員が提出します。

青色申告の場合は、原則として第一表・第二表を提出します。ただし、土地・建物・株式といった譲渡所得やFXといった分離課税の所得がある場合には第三表、損失の繰越控除がある場合、前年からの繰越損失額があり本年分の所得から差し引く場合、または翌年以降への繰越額がある場合には第四表の提出も必要になるため、状況に応じて確認しておきましょう。

確定申告書のイメージ

-

※国税庁「確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)

」

- ※2025年12月現在、令和7年分で国税庁から公開されている様式です。変更されることがあります。

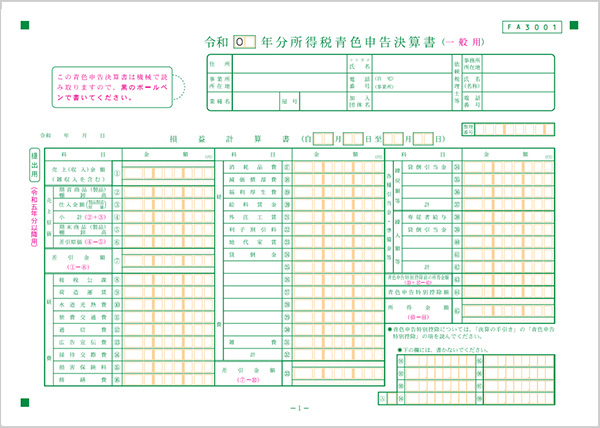

青色申告決算書:損益計算書・貸借対照表などの決算内容をまとめた書類

青色申告決算書とは、損益の内訳を記載した「損益計算書」、決算時の財政状態を示す「貸借対照表」などの決算内容をまとめた書類です。1枚目が損益計算書、2・3枚目がその内訳、4枚目が貸借対照表という構成になっています。

青色申告決算書は、青色申告で所得金額・所得税額を計算するために必須のものです。65万円または55万円の青色申告特別控除を受ける場合は4枚すべて、10万円の青色申告特別控除を受ける場合は4枚目の貸借対照表を除いた1~3枚目の提出が求められます。

青色申告決算書のイメージ

控除証明書類:医療費、社会保険料、生命保険料などの控除証明書類

医療費控除、社会保険料控除、生命保険料控除、寄附金控除、住宅ローン控除など、所得控除・税額控除の適用を受ける場合は、それぞれの控除証明書類等を確定申告書に添付または提出時に提示する必要があります。

保険会社から送られてくる控除証明書を保管したり、医療費の領収書に基づいて明細書を作成したりするなど、必要な控除証明書類を揃えましょう。

なお、所得控除とは、一定の条件を満たす場合に、所得税額を計算する際に所得から一定額を差し引ける制度です。所得控除は全部で16種類あり、上記で挙げた医療費控除や社会保険料控除、生命保険料控除などもこの所得控除に含まれます。

その他の所得控除は以下のとおりです。

所得控除の種類

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄附金控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 特定親族特別控除

- 基礎控除

- ※国税庁「No.1100 所得控除のあらまし

」

所得控除の詳細については、以下の記事で詳しく解説していますので参考にしてください。

4. 青色申告決算書と確定申告書の作成

帳簿に基づいて青色申告決算書を作成し、続いて確定申告書を作成します。

青色申告決算書と確定申告書の作成方法には、以下のとおりです。

青色申告の確定申告書の作成方法

- 確定申告ソフトを利用する

- 確定申告書作成コーナー

で作成する

- 手書きで作成する

- 税理士に依頼する

青色申告決算書の書き方は、以下の記事で詳しく解説していますので参考にしてください。

確定申告書の書き方は、以下の記事で詳しく解説していますので参考にしてください。

5. 青色申告決算書と確定申告書を提出する

必要書類の準備が終わったら、青色申告決算書と確定申告書、必要な添付書類を揃えて、管轄の税務署に提出します。

提出方法は以下の3種類から選択可能です。どの方法で行うかで青色申告特別控除の最大控除額が変わります。

青色申告書類の提出方法

- e-Taxで提出する

- 税務署に持参する

- 郵送で提出する

e-Taxで提出する:最大65万円の青色申告特別控除

確定申告書等作成コーナーやe-Taxシステム対応の確定申告ソフトで作成した申告データを、電子申告で提出します。複式簿記で記帳するなど55万円控除の要件を満たしている場合、e-Taxによる電子申告を行うことで65万円の青色申告特別控除を受けられます。単式簿記の場合は10万円控除となります。

e-Taxで青色申告をするメリットについては、以下の記事で詳しく解説していますので参考にしてください。

税務署に直接提出する:55万円または10万円の青色申告特別控除

手書きまたは印刷した申告書類一式を、直接管轄の税務署に提出する方法です。複式簿記の場合、青色申告特別控除の額は55万円、単式簿記の場合は10万円となります。

郵送で提出する:55万円または10万円の青色申告特別控除

申告書類一式を封筒に入れ、管轄の税務署または業務センターへ郵送する方法です。複式簿記の場合、青色申告特別控除は55万円、単式簿記の場合は10万円となります。

2025年7月10日以降の業務センター化の対象となる税務署も発表されていますので、管轄の税務署が業務センター化されているかどうかは事前に調べておくといいでしょう。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

最大65万円の青色申告特別控除を受けるには?

最大65万円の青色申告特別控除を受けるためには、以下の要件をすべて満たす必要があります。

65万円控除を受ける要件

- 事業所得または事業的規模の不動産所得があること

- 複式簿記で記帳していること

- 帳簿に基づき作成した青色申告決算書(貸借対照表を含む)を添付して確定申告していること

- 確定申告書類の提出をe-Taxで行うか、または帳簿を電子帳簿保存法に則った優良な電子帳簿として保存していること

- 確定申告期限までに申告書を提出していること

もし、e-Taxでの申請でなく、かつ電子帳簿保存法に則った保存も行っていない場合は、控除額は最大55万円になります。

また、複式簿記ではなく単式簿記で記帳している場合、控除額は10万円です。この場合、青色申告決算書の貸借対照表は作成する必要はなく、1~3ページ目の損益計算書のみの提出となります。

さらに、複式簿記で記帳し、青色申告決算書を添付して確定申告していても確定申告期限後の申告の場合は、青色申告特別控除の10万円となります。

青色申告特別控除の10万円控除については、以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告を取り止めたい場合は?

青色申告を取り止めたいときは、「所得税の青色申告取りやめ届出書」を管轄の税務署に提出しましょう。提出期限は、青色申告を止めたい年の翌年3月15日までです。

- 青色申告取りやめ届出書の提出例

- 2025年分以降の青色申告をやめたい場合、確定申告期限の2026年3月16日(月)までに青色申告取りやめ届出書を提出する

なお、一度青色申告をやめて白色申告にした場合でも、再度、所得税の青色申告承認申請書を提出すれば、青色申告に戻すことができます。

ただし、青色申告の取りやめをして、1年以内に再度申請した場合は、却下されることがあります。青色申告の取消しの通知のあった日から1年以内の最申請も同様です。廃業ではなく、事業を続けていく場合は、やめる申請をするかどうかは慎重に判断しましょう。

なお、青色申告の承認は青色申告が「できる」という承認のため、取りやめ届出書の書類を特に出さなくても白色申告で確定申告を行うこともできます。

例えば、65万円(もしくは55万円)の青色申告の特別控除の要件は満たさなくても、10万円控除の要件を満たすなら、青色申告をやめずに済みます。この場合は、取りやめや変更の手続きは不要です。事業を継続する場合は、10万円控除での青色申告の継続も検討してみるのもいいかもしれません。

青色申告の取りやめの手続きと影響についての詳細は、以下の記事を参照ください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告に迷った際の相談先は?

青色申告決算書の作り方や、必要経費の処理方法などに迷ったときは、確定申告に関する相談窓口に相談しましょう。主な相談先は、以下のとおりです。

確定申告の主な相談先

| 相談先 | ページリンク | 特徴 |

|---|---|---|

| 税務署、確定申告会場 | 確定申告会場のお知らせ |

対面で相談ができる(要整理券) |

| 国税庁のチャットボット | チャットボット(ふたば) |

チャット形式で一般的な確定申告に関する情報を探せる |

| 国税庁のタックスアンサー | タックスアンサー(よくある税の質問) |

税金に関する一般的な質問に関する情報を探せる |

| 全国の青色申告会 | 全国青色申告会総連合 |

青色申告会に入会することで青色申告に関する質問ができる |

| 全国の商工会議所、商工会 |

東京商工会議所 全国商工会連合会 |

地域の商工会議所や商工会で無料の税務相談を受け付けている

|

| 確定申告ソフトのサポートサービス | 弥生 業務ヘルプデスク | プラン内容に応じた仕訳相談や個人向けの確定申告相談を実施 |

一般的な税の相談や確定申告の相談には、国税庁のサービスなども活用できます。LINEアプリで確定申告相談の申し込みもできるので、国税庁LINE公式アカウントなどを活用するのもいいでしょう。

一方、確定申告ソフトを利用している場合は、ソフトのサポートサービスを利用するのがおすすめです。ソフトの内容を踏まえたアドバイスをもらえます。

確定申告の相談先については、以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

個人事業主・フリーランスの確定申告は青色申告にして上手に節税しよう

「それほど売上が多くない」といった理由で青色申告を行わないケースがありますが、多少でも税金を支払っているのであれば、青色申告を行うメリットがあります。

せっかく制度があるのですから、節税のためにも青色申告を活用しましょう。来年の確定申告を青色申告で行うために、まずは所得税の青色申告承認申請書の提出から始めてみてはいかがでしょうか。

青色申告にするのに売上規模は関係があるか、売上がいくらからなら青色申告をしたらよいかなどについて、詳しくは以下の記事を参照ください。

photo:Getty Images

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

よくあるご質問

青色申告を始めるには何が必要ですか?

青色申告を始める際は「青色申告承認申請書」の提出が必要です。その年の1月16日以後に新規に業務を開始した場合、開業届を提出してから2か月以内に提出。その年の1月1日から1月15日の間に開業をした場合は、その年の3月15日までに提出します。

詳しくはこちらをご確認ください。

青色申告の承認申請書はどのように提出すればよいですか?

青色申告承認申請書の提出方法は、e-Tax、郵送、税務署へ直接持参の3種類があります。開業年から青色申告をする場合は、開業日から2か月以内に提出する必要があるため、開業届と一緒に提出するのがおすすめです。

青色申告承認申請書の提出方法はこちらをご確認ください。

青色申告に必要な書類はどれですか?

青色申告では、「確定申告書」「青色申告決算書」「控除証明書類」が必要になります。確定申告書・青色申告決算書の作成とともに、保険会社等から届く控除証明書などはしっかり保管しておきましょう。

青色申告に必要な書類について詳しくはこちらをご確認ください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

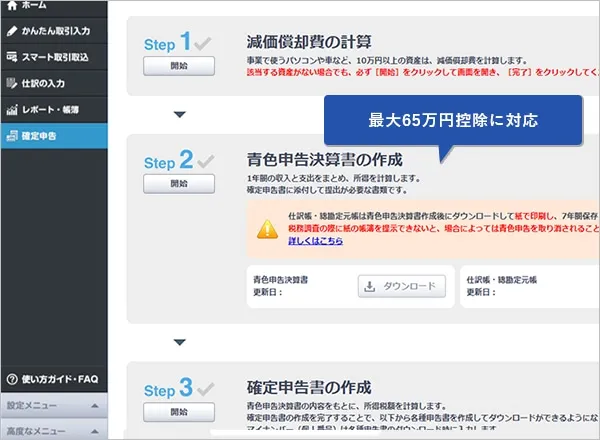

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

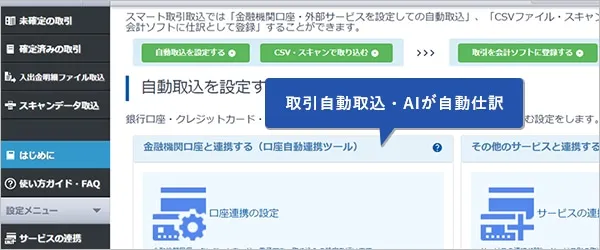

取引データの自動取込&AIの自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

この記事の監修者田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。