【青色申告書類の書き方】フリーランスなどの個人事業主向けに図解

監修者: 齋藤一生(税理士)

更新

個人事業主として一定以上の収入がある場合、確定申告をしなければなりません。確定申告には青色申告と白色申告があり、メリットが大きい青色申告を行ってみたいと考える方も多いのではないでしょうか。

この記事では、青色申告に必要な確定申告書と青色申告決算書の書き方、記載する項目の詳細、書類の入手方法などを解説。事前に提出が必要な、青色申告承認申請書の書き方についても紹介します。

なお、本記事は、令和7年度税制改正での2025年(令和7年)12月1日施行の内容を前提に記載しています。また、この改正は原則として、2025年(令和7年)分以後の所得税について適用されます。ただし、2025年(令和7年)11月までの給与及び公的年金等の源泉徴収事務に変更は生じません。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告に必要な書類の入手方法

青色申告に必要な書類は、以下のとおりです。いずれの書類も、税務署や確定申告会場、市区町村の担当窓口で受け取れる他、国税庁の「確定申告書等の様式・手引き等」からダウンロードできます。また、国税庁の「確定申告書等作成コーナー

」での作成も可能です。

青色申告に必要な書類

- 青色申告決算書

- 確定申告書

- 各種控除証明書類

- マイナンバーカードまたはマイナンバーを確認できる書類と身元確認書類

確定申告の持ち物については、以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告決算書の書き方

青色申告決算書とは、確定申告を青色申告で行う場合に提出する書類です。「損益計算書(1枚目)」「損益計算書の内訳(2~3枚目)」「貸借対照表(4枚目)」の4ページで構成されており、青色申告特別控除の金額によって提出する書類が異なります。

青色申告特別控除額による提出書類の違い

- 65万円・55万円控除を受ける場合:損益計算書、内訳、貸借対照表のすべてを提出

- 10万円控除を受ける場合:損益計算書、内訳のみを提出(貸借対照表は不要)

また、青色申告決算書は、収入の内容によって使用する書類が異なるので注意が必要です。青色申告決算書の種類と対象者は以下のとおりです。

青色申告決算書の種類と対象者

| 種類 | 対象 |

|---|---|

| 一般用 | 農業、不動産賃貸以外の事業所得のある事業者 |

| 農業所得用 | 農業所得がある事業者 |

| 不動産所得用 | 不動産賃貸等で不動産所得のある事業者 |

| 現金主義用 | 現金ベースで会計処理を行う事業者(事前届出が必要) |

ここからは、青色申告決算書(一般用)を例に、書き方を解説していきます。

青色申告決算書の書き方

- 損益計算書(1枚目)の書き方

- 損益計算書の内訳(2枚目)の書き方

- 損益計算書の内訳(3枚目)の書き方

- 貸借対照表(4枚目)の書き方

損益計算書(1枚目)の書き方

1枚目の損益計算書とは、1月1日から12月31日までの1年間での所得がどのくらいあったかを示す書類です。青色申告を行う場合、青色申告決算書の損益計算書の作成は必須になります。

損益計算書には、次の内容を記載します。

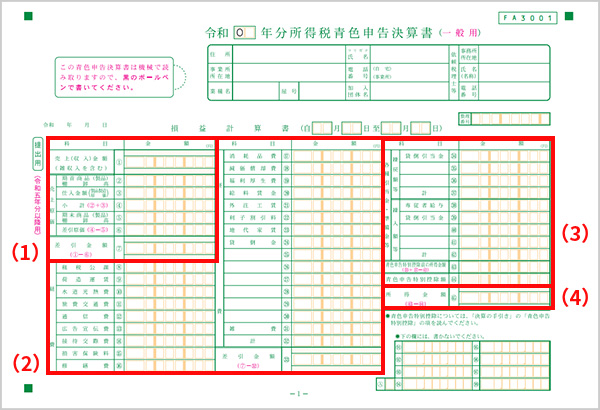

青色申告決算書の1枚目(一般用)

-

※国税庁「所得税の確定申告

」

(1)売上(収入)金額、売上原価

「売上(収入)金額」「売上原価」には、期間内の総売上高や売上原価などを記載します。売上から売上原価を引くことで、どれだけ利益が発生したかを示す、売上総利益を求めることができます。

(2)経費

「経費」には、経費を勘定科目ごとに記載します。該当する勘定科目がない場合は、適宜(25)から(30)の記入欄を使用します。

(3)各種引当金・準備金等、青色申告特別控除額

「各種引当金・準備金等」「青色申告特別控除額」には、貸倒引当金や専従者給与、青色申告特別控除の額などを記載します。

(4)所得金額

「所得金額」には、最終的な所得金額を求めて記載します。

青色申告特別控除については以下の記事で詳しく解説していますので参考にしてください。

損益計算書の内訳(2枚目)の書き方

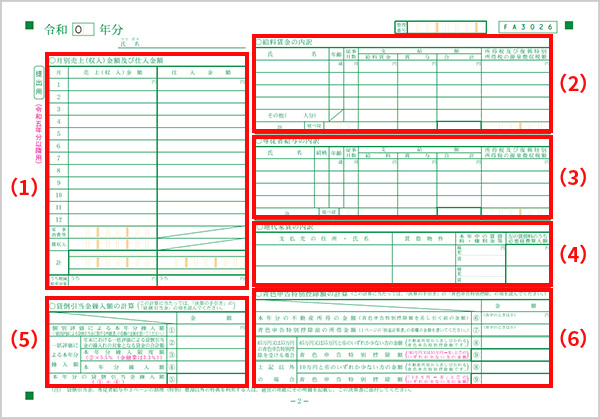

損益計算書の2枚目には、内訳(月別の売上や勘定科目の詳細)を記入します。記入する内容は以下のとおりです。

青色申告決算書の2枚目(一般用)

(1)月別売上(収入)金額及び仕入金額

「月別売上(収入)金額及び仕入金額」には、月ごとの売上と仕入の金額を記入します。売上の計算には、販売する商品を家庭でも使った際の「家事収入」や、本業以外で収入があった際の「雑収入」も含めます。

また、消費税の軽減税率の対象となる金額を記入する欄がありますが、ここは記入を省略しても問題ありません。

(2)給料賃金の内訳

「給料賃金の内訳」には、給料賃金を支払う従業員の氏名や給与額の他、年末調整後の所得税及び復興特別所得税の源泉徴収税額などを記入します。なお、年の途中で退職して年末調整が行われないといった場合は、本年中に徴収した所得税等の源泉徴収税額を記入します。

(3)専従者給与の内訳

「専従者給与の内訳」には、専従者(家族従業員)の氏名や給与額などを記載します。「給与賃金の内訳」と同様、ここにも年末調整後の所得税及び復興特別所得税の源泉徴収税額を記入します。

青色事業専従者給与については以下の記事で詳しく解説していますので参考にしてください。

(4)地代家賃の内訳

「地代家賃」には、店舗や事務所、社宅として利用している物件や事業用の駐車場を借りた場合の賃料や管理費を経費として計上するために記入します。自宅と事務所・店舗を兼ねている場合は、事業で利用している割合を「家事按分」し、必要経費として申告できます。礼金や更新料も経費にできますので、忘れないようにしましょう。

按分については、以下の記事で詳しく解説していますので参考にしてください。

(5)貸倒引当金繰入額の計算

「貸倒引当金繰入額の計算」には、売掛金・貸付金などの債権を回収できない可能性があるとき、その見込み損失額を計算して記入します。売掛金・貸付金の残高などを基に、回収不能額を見積もり、計算した金額を記入します。

(6)青色申告特別控除額の計算

「青色申告特別控除額の計算」には、1枚目の青色申告特別控除額と同じ数字を記載します。

損益計算書の内訳(3枚目)の書き方

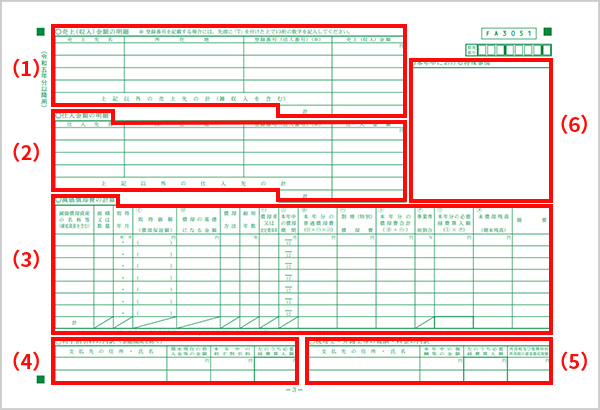

損益計算書の3枚目には、売上先・仕入先の情報や、減価償却費などについて記載します。

青色申告決算書の3枚目(一般用)

(1)売上(収入)金額の明細

「売上(収入)金額の明細」には、売上先の名前、所在地、インボイスの登録番号もしくは法人番号、売上金額を記載します。登録番号または法人番号を記入した場合に限り、その売上先の「氏名・名称」および「所在地」の記載を省略することができます。

(2)仕入金額の明細

「仕入金額の明細」には、仕入先の名前、所在地、インボイスの登録番号もしくは法人番号、仕入金額を記載します。

売上(収入)金額の明細欄同様に登録番号または法人番号を記入した場合に限り、その仕入先の「氏名・名称」および「所在地」の記載を省略することができます。

(3)減価償却費の計算

「減価償却費の計算」には、所持している固定資産の減価償却費や、その年度に売却した固定資産の減価償却費を記載します。

減価償却費とは、固定資産の購入金額を使用可能期間(耐用年数)で分割した金額を、年ごとに計上する経費のことです。例えば、店舗用の大型電気冷蔵庫であれば耐用年数が6年なので、購入価格を6年で分割した償却率で1年ごとの減価償却費を計上します。

また、中小事業者の少額減価償却資産の取得価額の必要経費算入の特例の適用を受ける場には、適用欄に「措法28の2」と条文番号を記入します。

減価償却については以下の記事で詳しく解説していますので参考にしてください。

(4)利子割引料の内訳

「利子割引料の内訳」には、借入金の利子を記載します(金融機関を除く)。

(5)税理士・弁護士等の報酬・料金の内訳

「税理士・弁護士等の報酬・料金の内訳」には、税理士や弁護士に仕事を依頼し、報酬を支払った場合、報酬額と源泉徴収税額をそれぞれ記載します。

(6)本年中における特殊事情

「本年中における特殊事情」には、前年度と比べて大きく所得が増減した場合、理由を記載しておきます。例えば損害賠償請求などされてその年だけ赤字が出てしまった場合などには、その旨を記載しておくと良いでしょう。理由不明の赤字は税務調査に発展する可能性もあるためです。

記載事項が特になければ、空白でも問題ありません。

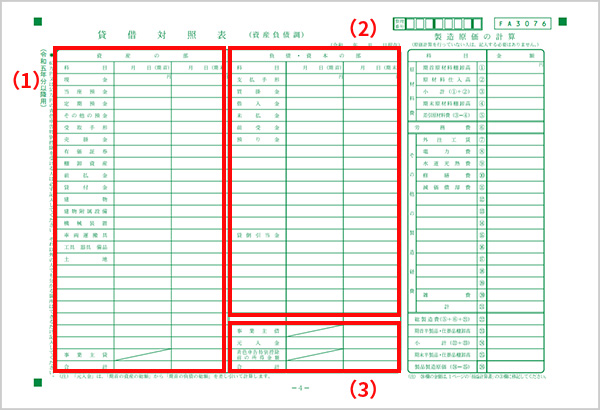

貸借対照表(4枚目)の書き方

貸借対照表とは、事業の財政状態を明らかにするための書類です。資産の部(借方)と負債・純資産の部(貸方)を記載することで、ある時点(期末)における会社の財政状況がわかります。

65万円もしくは55万円の青色申告特別控除を受ける際には貸借対照表の作成が必須ですが、10万円の青色申告特別控除を受ける場合は作成が不要です。ただし、金融機関から融資を受けたいような場合は、貸借対照表の提出を求められることもあるので、作成しておくと良いでしょう。

青色申告決算書の4枚目(一般用)

(1)資産の部

「資産の部」には、事業で調達した資金や、所有物について記載します。現金や預金、売掛金、商品(在庫)、前払金などの内訳を書きましょう。

(2)負債・資本の部

「負債・資本の部」には、事業で利用するお金を、どのように調達したのかを記載します。買掛金や借入金などを内訳ごとに書いていきます。

(3)事業主借・元入金

「事業主借」には、「プライベートなお金を事業用の口座に振り込んだ」など、事業とは直接関係がないお金の流れがあった場合に記入します。「元入金」には、個人事業主が事業を行う際の元手となる資金を記入します。元入金は、事業に投入した資金と事業で得た利益の合計となるため、毎年変動がある金額です。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

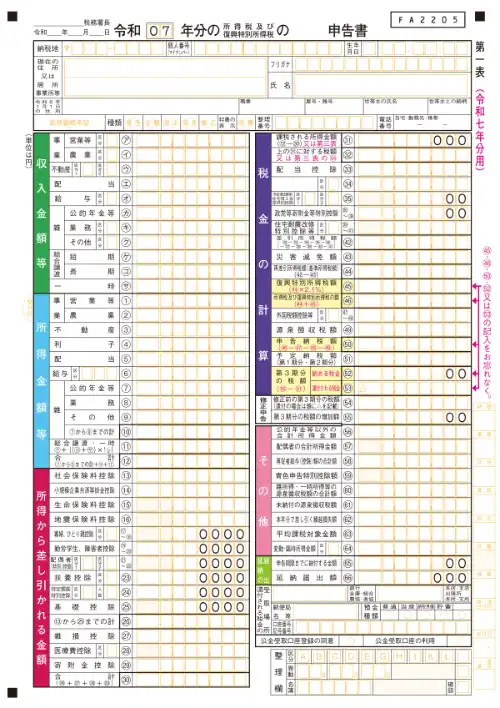

確定申告書 第一表の書き方

確定申告書 第一表

確定申告書の第一表には、個人事業主である本人の基本情報、収入金額や所得金額、所得から差し引かれる金額(所得控除)、税金額などを記載します。

確定申告書 第一表の書き方

-

1.

個人情報と事業情報

-

2.

収入金額等

-

3.

所得金額等

-

4.

所得から差し引かれる金額

-

5.

税金の計算

-

6.

その他・延納の届出

-

7.

還付される税金の受取場所

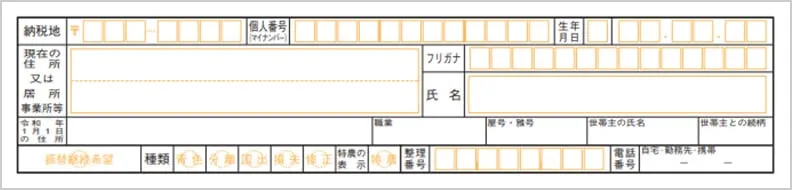

1. 個人情報と事業情報

個人情報と事業情報の記入欄

まずは住所、氏名、個人番号などの個人情報と、事業情報を記載します。「種類」には、それぞれ次のような意味があります。

種類の各項目の意味

-

青色:

青色申告を行う場合

-

分離:

分離課税(特定の所得を他の所得と分けて計算する方法)を行う場合

-

国出:

国外転出時課税制度が適用される場合

-

損失:

損失申告を行う場合

-

修正:

確定申告を修正して再提出する場合

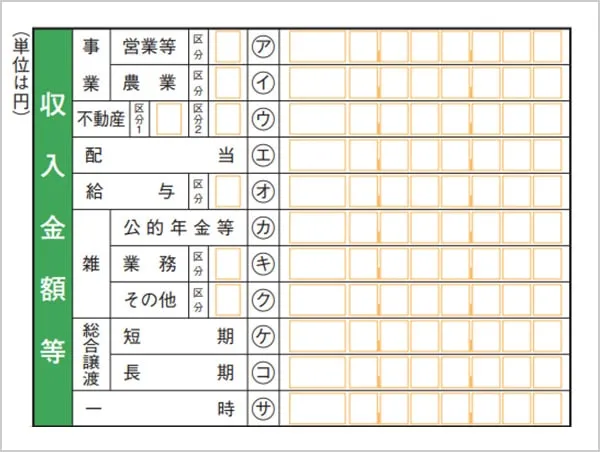

2. 収入金額等

収入金額等の記入欄

「収入金額等」には、収入金額(事業で得た収入、不動産収入、配当金収入など)を記入します。個人事業主として事業所得を得た場合、営業等(ア)に記入し、従業員として給与を受け取っている場合は給与(オ)に記入しましょう。

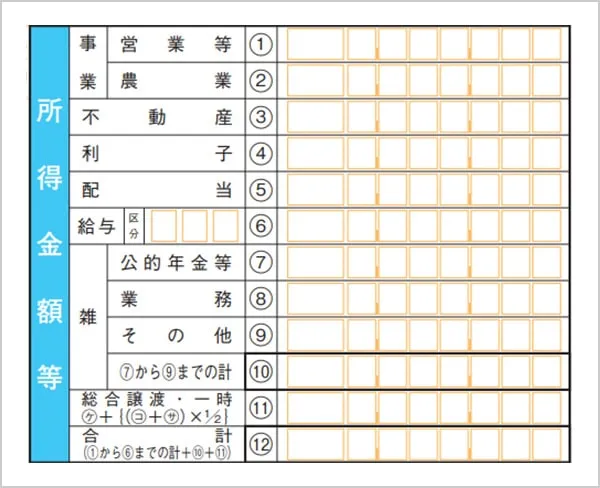

3. 所得金額等

所得金額等の記入欄

「所得金額等」には、青色申告決算書に記載した所得金額を転記します。所得とは、収入金額から必要経費を差し引いた利益のことです。なお、青色申告で青色申告特別控除を受ける場合は、控除額を差し引いた後の所得金額を記入します。

4. 所得から差し引かれる金額

所得から差し引かれる金額の記入欄

「所得から差し引かれる金額」には、控除される金額をすべて記載します。

「基礎控除(25)」は個人の合計所得金額が2,500万円以下なら誰でも適用できる所得控除です。令和7年度税制改正により、基礎控除額が変更になりました。

所得金額ごとの控除額は以下になりますが、2024年分までの確定申告を行う場合は最大48万円になります。

基礎控除額

| 年間の合計所得金額 (収入が給与だけの場合※注3) |

控除額 | ||

|---|---|---|---|

| 改正後(※注1) | 改正前 (2024年分まで) |

||

| 2025年分・2026年分 | 2027年分 | ||

| 132万円以下 (200万3,999円以下) |

95万円(※注2) | 48万円 | |

| 132万円超336万円以下 (200万3,999円超475万1,999円以下) |

88万円(※注2) | 58万円 | |

| 336万円超489万円以下 (475万1,999円超665万5,556円以下) |

68万円(※注2) | ||

| 489万円超655万円以下 (665万5,556円超850万以下) |

63万円(※注2) | ||

| 655万円超2,350万円以下 (850万円超2,545万円以下) |

58万円 | ||

| 2,350万円超2,400万円以下 (2,545万円超2,595万円以下) |

48万円 | 48万円 | 48万円 |

| 2,400万円超2,450万円以下 (2,595万円超2,645万円以下) |

32万円 | 32万円 | 32万円 |

| 2,450万円超2,500万円以下 (2,645万円超2,695万円以下) |

16万円 | 16万円 | 16万円 |

| 2,500万円超 (2,695万円超) |

0円 | 0円 | 0円 |

-

※国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について

」を基に作成

- 注)※1改正後の所得税法第86条の規定による基礎控除額58万円に、改正後の租税特別措置法第41条の16の2の規定による加算額を加算した額となります。

- ※2:58万円にそれぞれ37万円、30万円、10万円、5万円を加算した金額となります。なお、この加算は、居住者についてのみ適用があります。

- ※3:特定支出控除や所得金額調整控除の適用がある場合には、表の金額とは異なります。

また、次のような控除が適用される場合もすべて記載します。いずれの場合も、添付書類として控除証明書を提出する必要があります。

確定申告書 第一表に記載が必要な控除

| 雑損控除 | 自然災害、家事、盗難などによって住宅や家財に損害があった場合に適用される所得控除 |

| 医療費控除 | 医療費が年間10万円を超えるか、セルフメディケーション税制の対象となる場合に適用される所得控除。なお、総所得金額等が200万円未満の場合は、医療費が総所得金額等の5%を超える場合に対象となる |

| 社会保険料控除 | 本人分と生計を一にする配偶者、親族の社会保険料を支払った場合に適用される所得控除 |

| 生命保険料控除 | 生命保険料、介護医療保険料および個人年金保険料を支払った場合に適用される所得控除 |

| 地震保険料控除 | 地震保険などの損害保険料を支払った場合に適用される所得控除 |

| 寄附金控除 | 国や地方公共団体、特定の法人などに寄附金を支払った場合に適用される所得控除 |

| 寡婦・ひとり親控除 | 本人が寡婦かひとり親である場合に適用される所得控除 |

| 勤労学生控除 | 本人が勤労学生である場合に適用される所得控除 |

| 障害者控除 | 本人または配偶者、扶養親族が障害者である場合に適用される所得控除 |

| 配偶者控除 | 配偶者が無収入もしくは合計所得金額が58万円以下(2024年分までは48万円以下)、給与収入なら123万円以下(2024年分までは103万円以下)で適用される所得控除 |

| 配偶者特別控除 | 配偶者の合計所得金額が58万円超133万円以下(2024年分までは48万円超133万円以下)、給与収入なら123万円超201.6万円以下(2024年分までは103万円超201万6,000円未満)で適用される所得控除 |

| 扶養控除 | その年12月31日現在の年齢が16歳以上の扶養親族(配偶者を除く)がいる場合に適用される所得控除 |

| 特定親族特別控除 | 2025年分から新設された制度。特定扶養親族(19歳以上23歳未満)の年間所得が58万円(給与所得のみで123万円)を超えて、扶養控除の対象外となったとしても、年間所得額が123万円(給与所得のみで188万円)以下であれば適用される所得控除 |

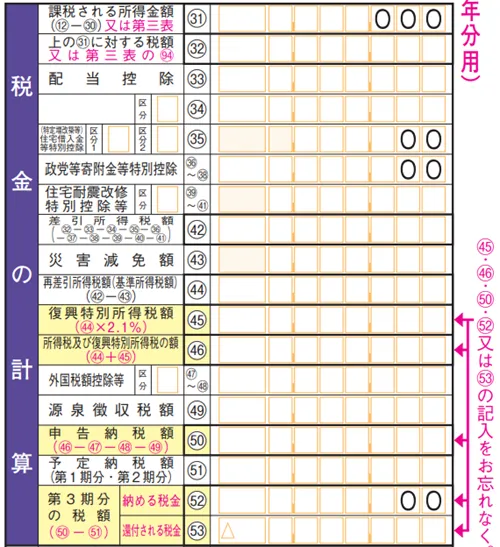

5. 税金の計算

税金の計算の記入欄

「税金の計算」には、実際に納める所得税を計算して記入します。まずは所得金額の合計(12)から所得から差し引かれる金額の合計(30)を引き、課税される所得金額(31)を算出します。そして、以下の「所得税の速算表」を基に所得税を計算し、(32)に記入しましょう。

所得税の速算表

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

-

※国税庁「所得税の税率

」

例えば、課税される所得金額が400万円の場合は、以下の計算式で所得税額を求めます。

所得税額の計算方法

課税所得(400万円)×税率(20%)-控除額(42万7,500円)=所得税額(37万2,500円)

住宅ローンの特別控除(35)や災害減免額(43)などがある場合は記入し、所得税から控除される再差引所得税額(44)を求めます。再差引所得税額(44)を基に復興特別所得税額(45)を求めたら、残りの欄を順番に埋めて、納める税金と還付される税金(52、53)を算出します。

復興特別所得税額(45)と所得税及び復興特別所得税(46)の計算式は以下のとおりです。

復興特別所得税額、所得税及び復興特別所得税の計算方法

- 復興特別所得税額(45)=再差引所得税額(44)×2.1%

- 所得税及び復興特別所得税の額(46)=再差引所得税額(44)+復興特別所得税額(45)

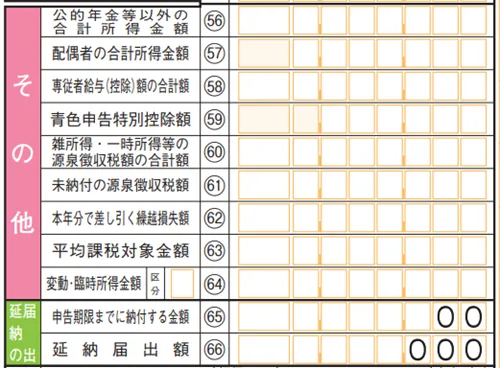

6. その他・延納の届出

その他・延納の届出の記入欄

「その他」には、配偶者の所得や青色申告特別控除額、繰越損失額などを記入します。「延納の届出」には、期限までに納税できなかったり、延期を申し出る必要があったりする場合に記入を行います。

繰越損失については、以下の記事で詳しく解説していますので参考にしてください。

7. 還付される税金の受取場所

還付される税金の受取場所の記入欄

「還付される税金の受取場所」には、所得税の還付が発生した場合、還付金の振り込み先の口座情報を記入します。必ず確定申告をする本人の口座を記載するようにしましょう。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

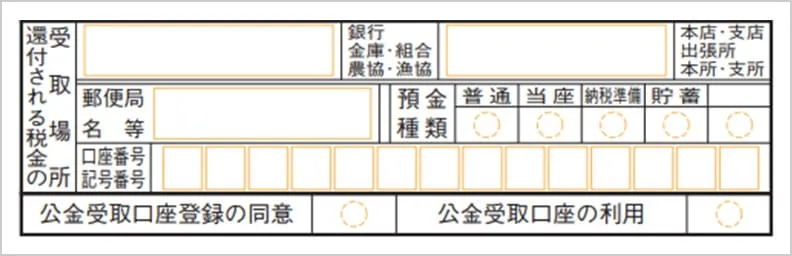

確定申告書 第二表の書き方

確定申告書の第二表には、第一表に記載した内容の詳細と、配偶者控除や扶養控除の対象者の個人情報を記入します。

確定申告書 第二表の書き方

-

1.

住所・屋号・氏名

-

2.

所得の内訳

-

3.

総合課税の譲渡所得、一時所得に関する事項

-

4.

所得から差し引かれる金額に関する事項

-

5.

本人に関する事項

-

6.

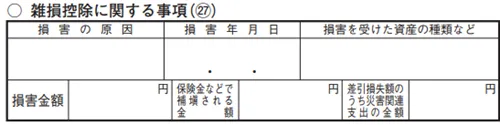

雑損控除に関する事項

-

7.

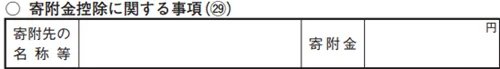

寄附金控除に関する事項

-

8.

特例適用条文等

-

9.

配偶者や親族に関する事項

-

10.

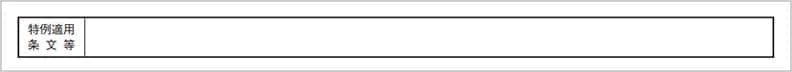

事業専従者に関する事項

-

11.

住民税・事業税に関する事項

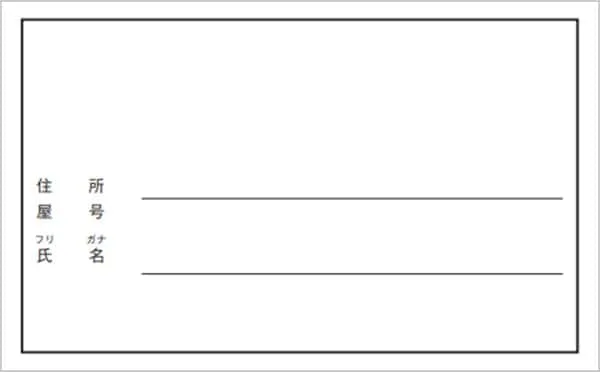

1. 住所・屋号・氏名

住所・屋号・氏名の記入欄

まずは、第一表と同じ住所・氏名を記入します。屋号を設定している人は、屋号も記入します。

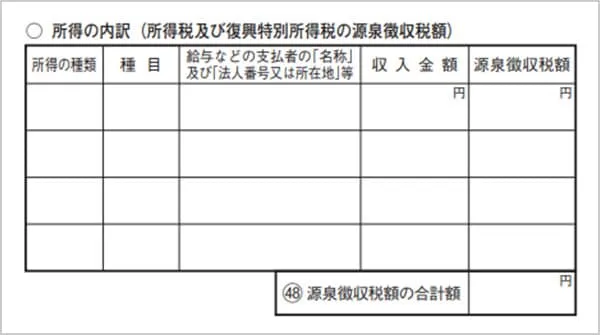

2. 所得の内訳

所得の内訳の記入欄

「所得の内訳」には、第一表の「収入金額等」に記載した収入の詳細を書きます。取引先が複数ある場合は、取引先ごとに行を分けて記入しましょう。所得税の源泉徴収が発生している場合は、源泉徴収票や支払調書を参考に、源泉徴収税額を記入します。

なお、記入する所得の種類が多く記入しきれないという場合は、別の書類である「所得の内訳書」を使用します。その場合、「所得の内訳」の記入欄には「別紙、所得の内訳書参照」などと記入してください。

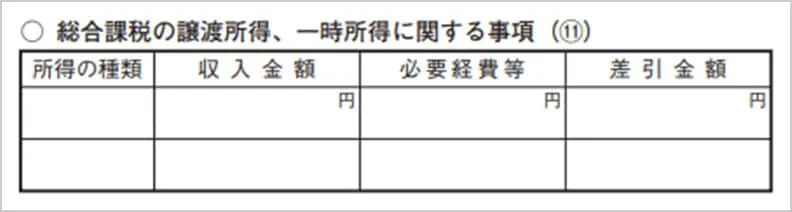

3.総合課税の譲渡所得、一時所得に関する事項

総合課税の譲渡所得、一時所得に関する事項の記入欄

「総合課税の譲渡所得、一時所得に関する事項」には、生命保険の一時金やギャンブルの払戻金などの一時所得がある場合に記入します。「生命保険会社から一時金を受け取った」という場合などには、この欄だけでなく、別の書類である「所得の内訳書」にも記載が必要です。

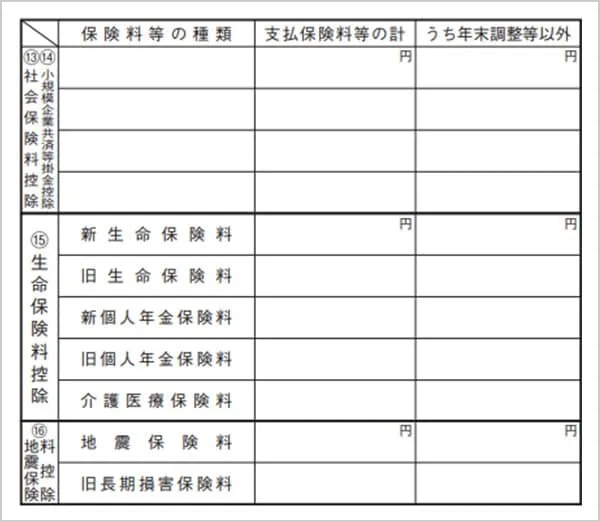

4. 所得から差し引かれる金額に関する事項

所得から差し引かれる金額に関する事項の記入欄

(13)から(16)には、生命保険料や社会保険料など、所得から差し引かれる金額を記載します。控除証明書を参考に記入していきましょう。第一表では各種保険料の控除金額を記入しますが、第二表では保険料として支払った金額を記入します。

5. 本人に関する事項

本人に関する事項の記入欄

「本人に関する事項」には、本人が寡婦、ひとり親、勤労学生、障害者などに当てはまる場合に記入します。寡婦、勤労学生の場合は、それぞれ当てはまる区分にチェックを入れてください。

6. 雑損控除に関する事項

雑損控除に関する事項の記入欄

「雑損控除に関する事項」には、災害や盗難によって一定の要件に当てはまる資産について損害を受けたとき、損害の原因や損害年か日の他、損害を受けた資産の種類、損害金額、保険などで補填される金額などの項目を記入します。

損害の内容に応じて、罹災証明書の写し、被害を受けた資産の取得価額及び取得時期がわかる資料の他、災害関連支出の金額に係る請求書・領収書などの書類、保険会社から受け取った保険金額がわかる書類などの提出も必要です。

雑損控除については、以下の記事で詳しく解説していますので参考にしてください。

7. 寄附金控除に関する事項

寄附金控除に関する事項の記入欄

「寄附金控除に関する事項」には、寄附金の控除を受ける場合の寄附先の名称と寄附金額を記入します。なお、ふるさと納税をした場合もここに記入が必要です。

例えば、ある市に102,000円のふるさと納税をした場合、この欄にはその市の名称と、寄附金額である102,000円を記入します。ただし、確定申告書の第一表「寄附金控除」の欄には、自己負担の2,000円を差し引いた100,000円を記入する必要があるので注意が必要です。

8. 特例適用条文等

特例適用条文等の記入欄

「特例適用条文等」には、税法上の特例措置を受ける場合、根拠となる条文の番号などを記入します。住宅ローン控除が適用されている方は、居住を開始した年月日、例えば「令和5年10月23日居住開始」などと記入します。

住宅ローン控除については、以下の記事で詳しく解説していますので参考にしてください。

9. 配偶者や親族に関する事項

配偶者や親族に関する事項の記入欄

「配偶者や親族に関する事項」は、配偶者控除や配偶者特別控除、寡婦控除、ひとり親控除など、控除の対象となる配偶者・親族がいる場合に記入します。配偶者・親族の氏名、個人番号(マイナンバー)、生年月日、障害の有無などを記入します。配偶者や親族のマイナンバーがわかる資料をあらかじめ用意しておくと、スムーズに記入できるでしょう。

10. 事業専従者に関する事項

事業専従者に関する事項の記入欄

「事業専従者に関する事項」には、家族を事業専従者として雇用し給料を支払っている場合、対象者(家族)の氏名や生年月日、続柄、仕事内容、給与額などを記入します。この欄を記入する際には、事業専従者のマイナンバーが必要になるため、マイナンバーが記載された書類を前もって用意しておくとよいでしょう。

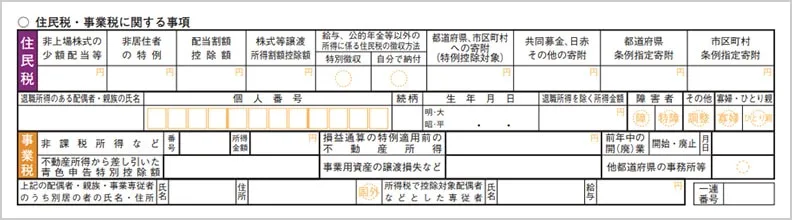

11. 住民税・事業税に関する事項

住民税・事業税に関する事項の記入欄

「住民税・事業税に関する事項」には、特定の条件に当てはまる扶養親族の情報、所得税において確定申告不要制度を選択した非上場株式の少額配当等の金額、寄附を行った場合の寄附金額など、当てはまる項目があれば記入をします。

なお、ふるさと納税をした場合、この欄に記入がないと住民税における税金の控除が適用されないため注意が必要です。

ふるさと納税の確定申告については、以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告に必要な書類の提出方法

確定申告の書類の提出方法は3つあります。青色申告に必要な書類を揃えたら、いずれかの方法で提出しましょう。

提出期間は、原則として毎年2月16日から3月15日まで(土日祝の場合は翌平日)です。

青色申告に必要な書類の提出方法

- e-Tax

- 郵送

- 税務署への持ち込み

e-Tax

国税庁ホームページの「確定申告書等作成コーナー」や確定申告ソフト等で申告書類のデータを作成し、インターネットを通じて提出する方法です。24時間いつでも提出でき、メッセージボックスに届く「受信通知」に記載された日時が、受付日時になります。

紙の申告書等を用意する必要がなく、社会保険料控除の証明書など一部の書類の添付を省略できるといったメリットがあります。

郵送

申告書類一式を封筒に入れ、納税地を管轄する税務署または業務センター宛てに郵送します。通信日付印(消印)に表示された日が提出日となるため、3月15日の消印があれば期限内の提出となります。

税務署への持ち込み

申告書類一式を管轄の税務署に直接提出します。窓口の開庁時間(平日午前8時30分~午後5時)は窓口に提出し、それ以外の時間は税務署に設置された時間外収受箱に投函します。

確定申告期限日(3月15日)の夜間に時間外収受箱に投函した場合も、期限内に提出したとみなされます。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

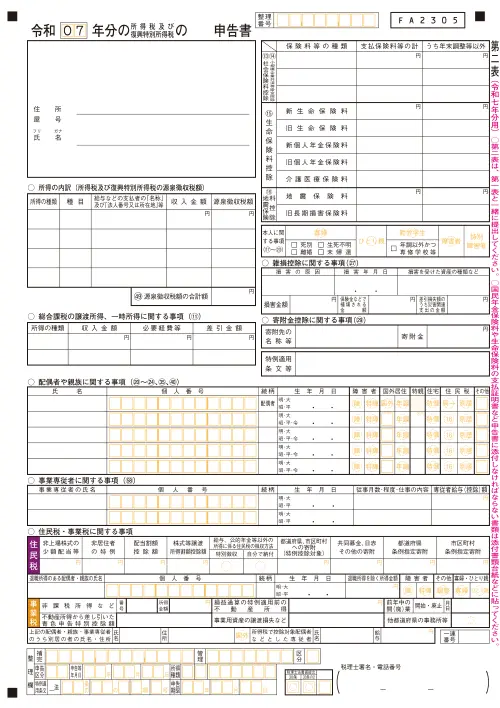

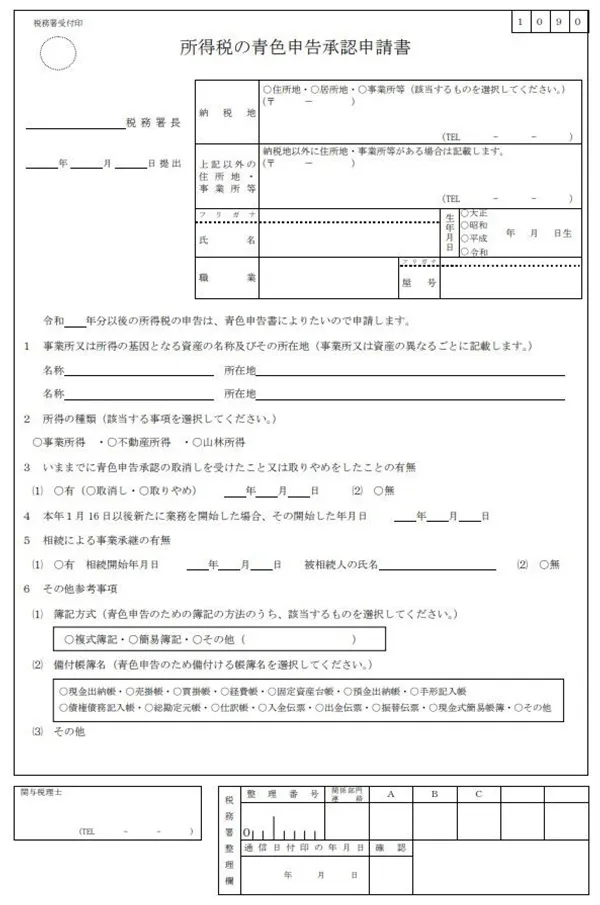

青色申告で行う場合、青色申告承認申請書の事前提出が必要

青色申告承認申請書とは、確定申告を青色申告で行う場合、事前に提出が必要となる書類です。青色申告を行いたい年の3月15日までに提出する必要があります。なお、1月16日以降に開業した場合は、開業日から2か月以内が提出期限となります。

青色申告承認申請書

-

※国税庁:[手続名]所得税の青色申告承認申請手続

記載項目は以下のとおりです。

青色申告承認申請書の記載項目

- 所轄の税務署

- 提出日

- 基本情報

- 開始年度

- 事業の所在地

- 所得の種類

- 青色申告の取り消しまたは取りやめの履歴

- 本年1月16日以後新たに業務を開始した場合、その開始した年月日

- 事業承継の有無

- 簿記の形式

- 帳簿について

- 特記事項

- 関与税理士

青色申告承認申請書の詳しい書き方については、以下の記事で詳しく解説していますので参考にしてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

適切に青色申告決算書・確定申告書を記入して青色申告をしよう

確定申告をスムーズに行うには、日々のお金の流れを記帳しておくことが大切ですが、業務と並行して経理処理を行うのは大変です。また、青色申告で55万円あるいは65万円の控除を受ける場合は、提出する書類が多く、書類の作成に複式簿記の知識が必要であるため、ハードルが高く感じる方もいるかもしれません。

「やよいの青色申告 オンライン」などの青色申告ソフトを活用すれば、複雑な帳簿作成も自動化され、確定申告の書類の記入も画面の案内に従って操作するだけなので、作業時間の大幅な短縮が期待できます。

青色申告ソフトを導入することで、確定申告をスムーズかつ適切に行いましょう。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

よくあるご質問

青色申告にはどのような書類が必要ですか?

青色申告を行うには、「青色申告決算書」「確定申告書」「控除証明書類」などの書類が必要になります。また、事前に「青色申告承認申請書」を提出しておくことも必要です。

詳しい必要書類については、こちらをご覧ください。

青色申告に必要な書類はどこで手に入りますか?

青色申告に必要な書類は税務署や確定申告会場、市区町村の担当窓口での受け取れる他、国税庁のWebサイトからもダウンロードが可能です。また、国税庁の「確定申告書等作成コーナー」では、青色申告に必要な書類を電子データで作成することができます。

フリーランスなどの個人事業主の青色申告決算書の書き方は?

フリーランスの事業者の場合は、4種類ある青色申告決算書のうち、一般用のものを使用します。

65万円・55万円の青色申告特別控除の適用を受ける場合は4枚すべて、10万円の控除を受ける場合は1~3枚目の提出が必要です。

1枚目の損益計算書には、収入・経費・減価償却費などを記入し、最終的に所得金額を算出。2、3枚目には、損益計算書の内訳を記載します。4枚目の貸借対照表には、資産と負債・純資産を記載します。

詳しい書き方はこちらをご覧ください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

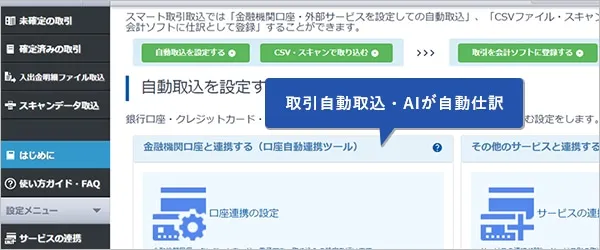

取引データの自動取込&AIの自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

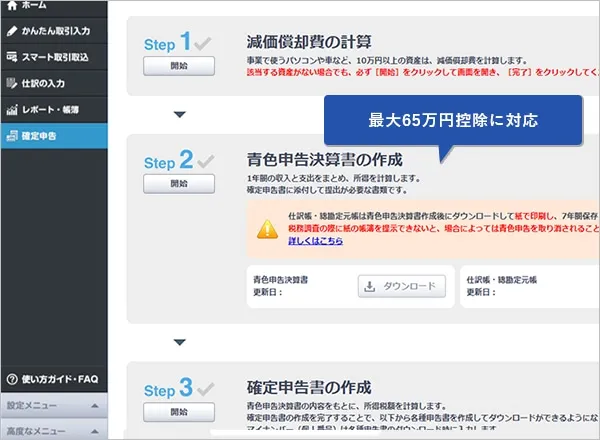

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。